记者|梁怡

近日,合肥埃科光电科技股份有限公司(简称:埃科光电)闯关科创板板进入问询。

埃科光电专业从事工业机器视觉成像部件产品设计、研发、生产和销售,主要产品包括作为工业机器视觉核心部件的工业相机及图像采集卡两大品类,其中工业相机以高速或高分辨率产品为主,图像采集卡以兼容Camera Link 和 CoaXPress 等行业标准协议的高速图像采集卡为主。

埃科光电颇有“看点”,例如四大股东掏空2019年的全部未分配净利润用来分红,2021年又再套现1.5个亿;又如报告期内(2019年-2021年)经营业绩逐渐向好,但存在牺牲毛利率、提高应收账款等拉高业绩。此外,公司在产品产能未饱和的情况下还要募集大笔资金扩产。

四名大股东套现1.5亿元

埃科有限成立于2011年3月24日,由董宁、唐麟和唐世悦分别以货币出资51万元、33万元、16万元共同设立。需要说明的是,董宁持有的51%的股权中包括代叶加圣持有的16%股权,代持原因为三人创立公司时邀请叶加圣作为股东及销售负责人一同加入公司,但彼时叶加圣尚未办理完毕原单位的离职手续。

随后,2012年12月唐麟将股份全部转让给董宁实现退出;2013年10月叶加圣从原任职单位离职并加入公司,两人决定解除股权代持关系,并由叶加圣以增资的方式成为公司的股东,12月公司注册资本由100万元新增至500万元,董宁、唐世悦、叶家圣各自认缴新增出资156万元、114万元、130万元,持股比例分别为48%、26%、26%。

在近10年的发展中,埃科光电并未受到资本的青睐。报告期初(2019年),董宁、唐世悦、叶加圣、曹桂平四人分别持有公司44.16%、23.92%、23.92%、8%的股份。直到上市前夕,多名外部股东突击入股。

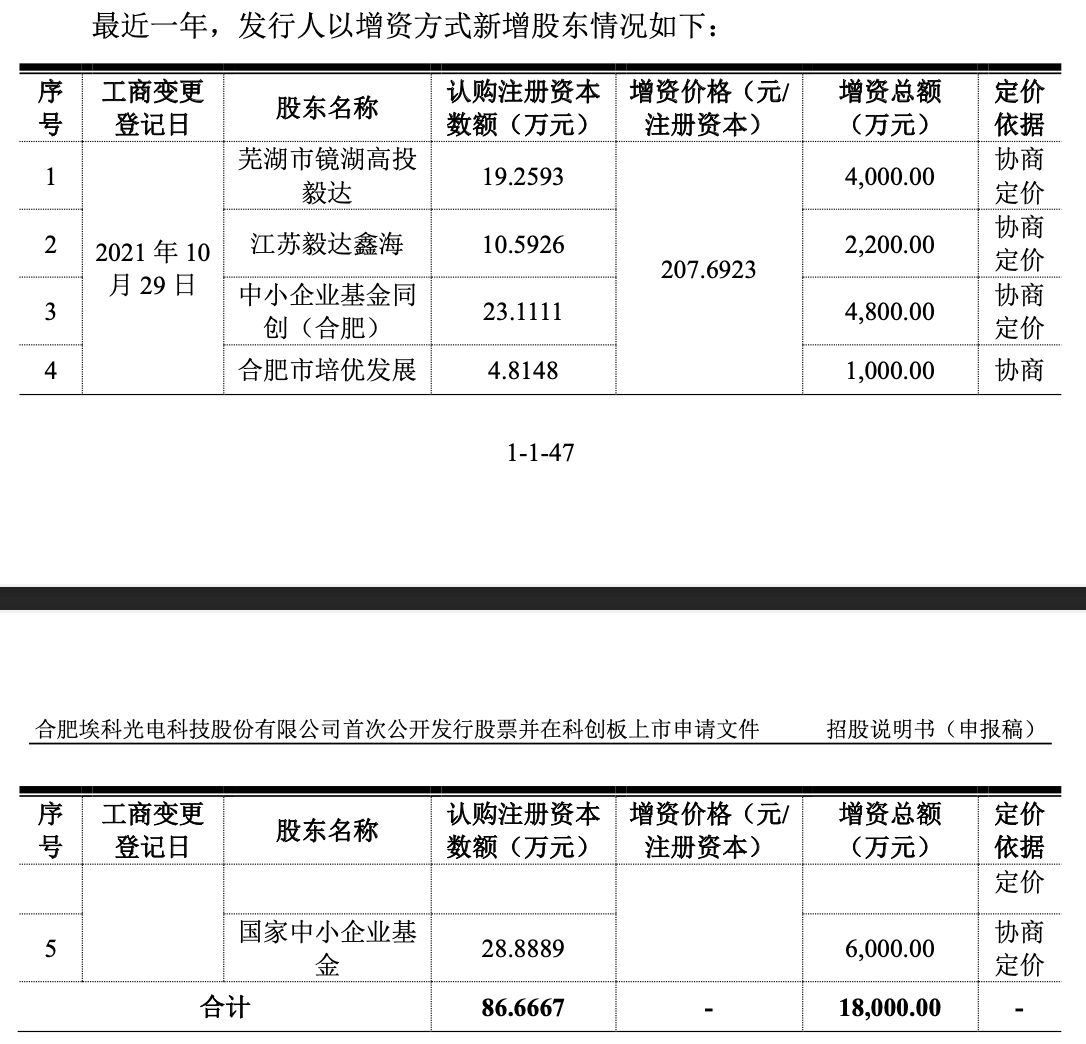

2021年10月,芜湖市镜湖高投毅达、江苏毅达鑫海、中小企业基金同创(合肥)、合肥市培优发展、国家中小企业基金以1.8亿元合计认购公司新增股本86.6667万股,而投后估值金额达到21.8亿元。

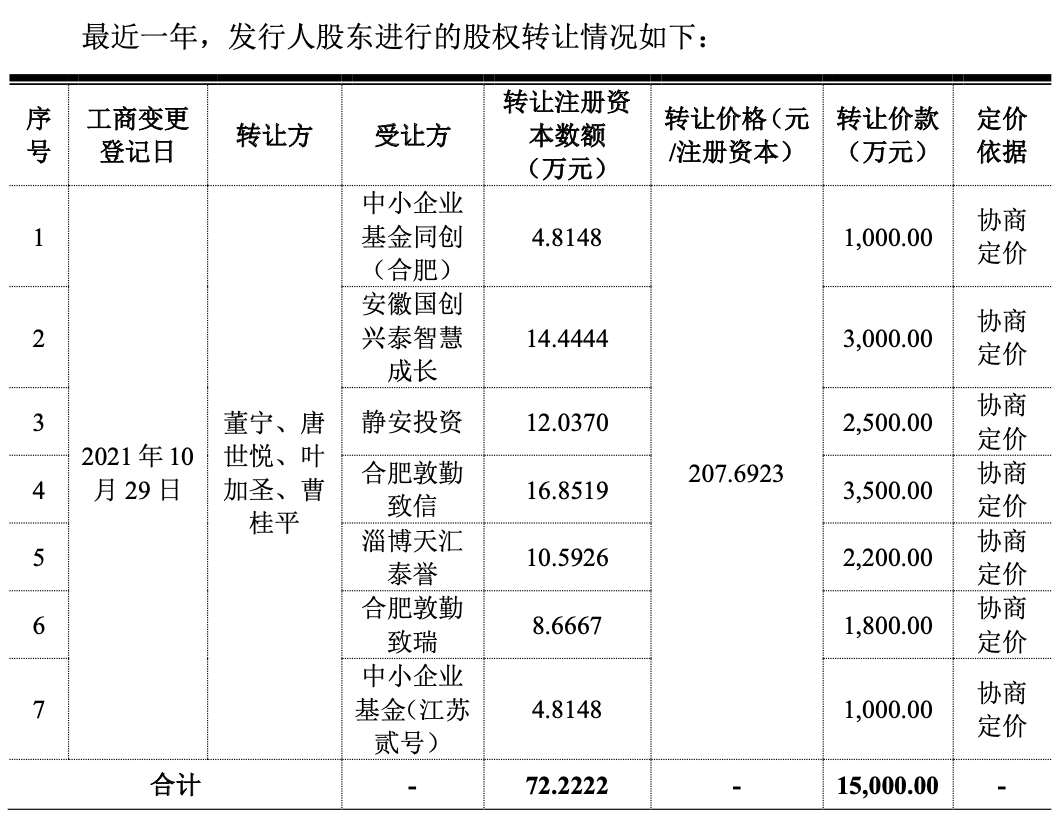

界面新闻记者还注意到,同期董宁、唐世悦、叶加圣、曹桂平通过股权转让的形式引入7名投资者,四人因此合计套现1.5亿元。

值得注意的是,董宁、唐世悦、叶加圣可谓公司的创始人级别,而曹桂平于2016年进入公司,招股书显示,2016年1月至2021年12月,任埃科有限研发总监,随后至今,任埃科光电董事、研发总监。

套现之外,还曾分红。

早在2020年8月,公司按照股东的出资比例向全体股东派发现金股利,共计分配现金股利 1500万元(含税),彼时董宁、唐世悦、叶加圣、曹桂平四人分别持股44.16%、23.92%、23.92%、8%。

界面新闻记者经过计算发现,这次分红是掏空性的。2019年末公司的未分配利润为1478.02万元,与1500万元分红差额在21.98万元,而2020年净利润为-2730.11万元,当年末未分配利润为-2752.09万元。

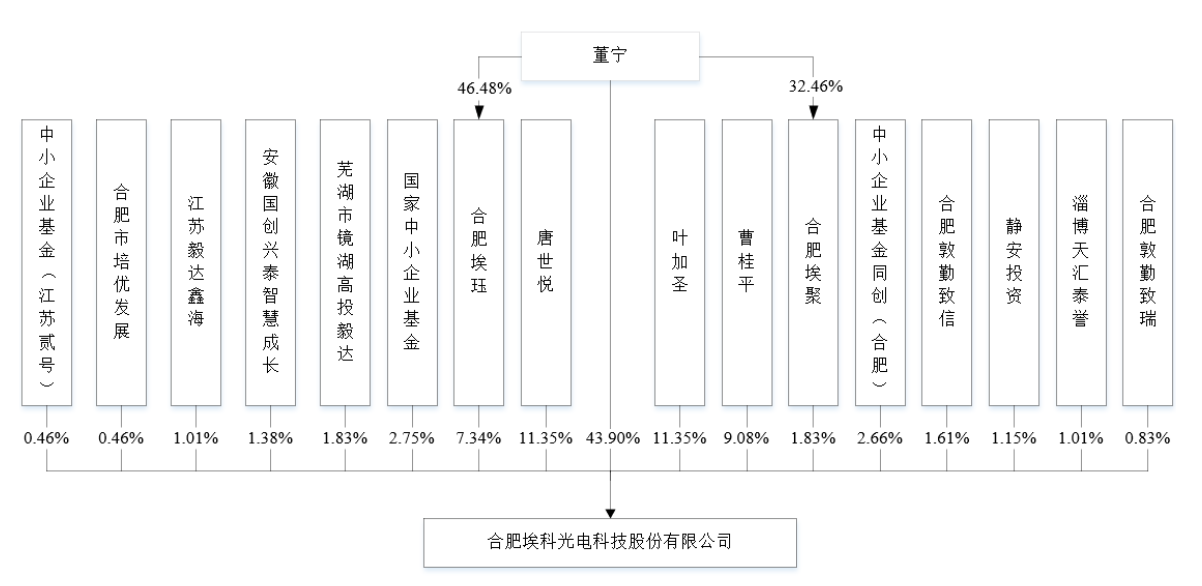

目前,董宁为埃科光电的控股股东、实际控制人为董宁,其直接持有公司43.90%的股份,同时分别持有合肥埃珏和合肥埃聚46.48%、32.46%的合伙份额,且为合肥埃珏和合肥埃聚的执行事务合伙人,因此间接持有公司4.01%的股份,综上合计控制公司53.07%的表决权。

业绩暗藏“水分”

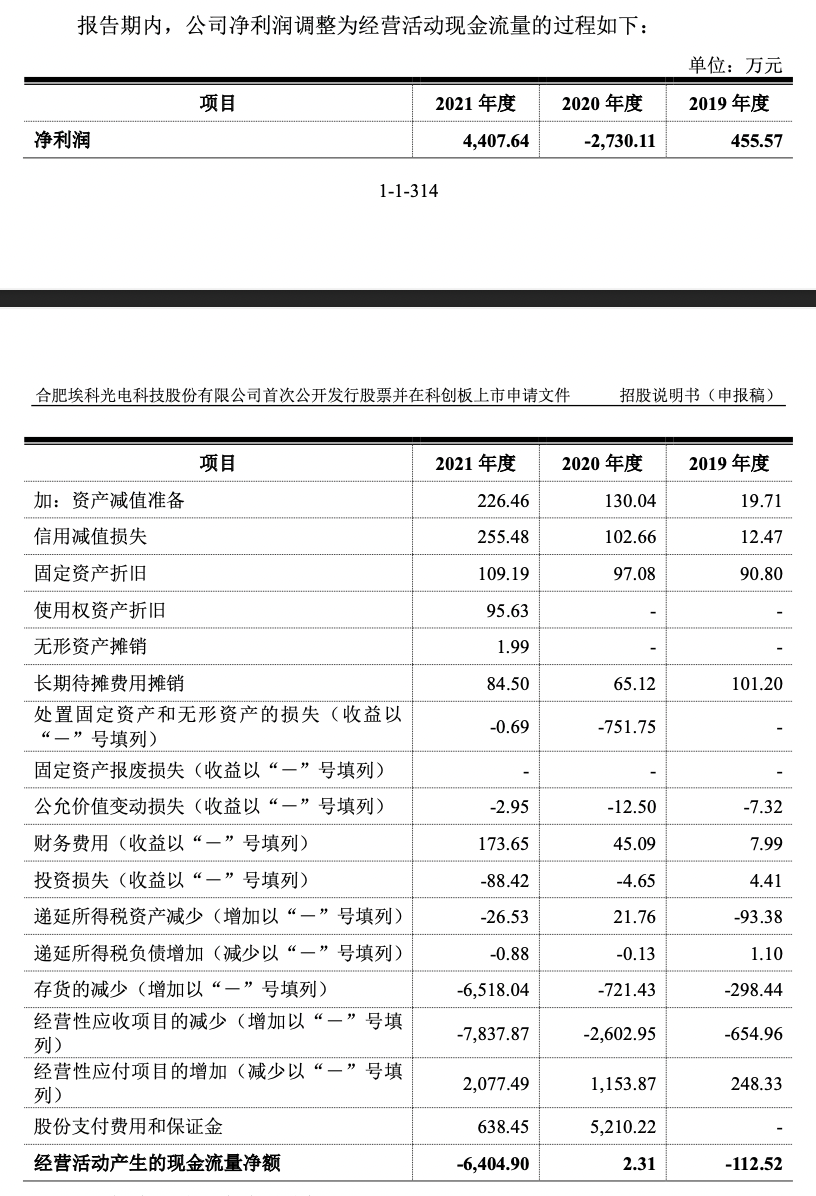

2019年-2021年,埃科光电的营业收入分别为3360.63万元、6856.38万元、1.64亿元,复合增长率达到121.23%,净利润分别为455.57万元、-2730.11万元、4407.64万元,扣非后归母净利润分别为386.95万元、617.65万元和3898.22万元,其中2020年亏损主要受股份支付5210.22万元影响。

这份看似业绩向好的成绩单,实则暗藏“水分”。

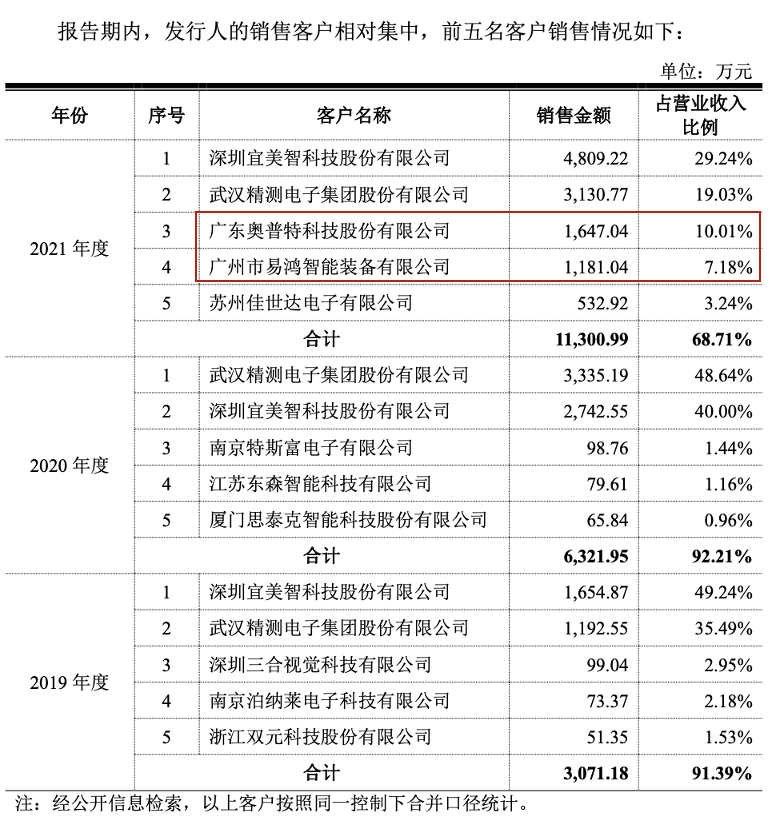

2019年、2020年,埃科光电高度前五大客户占比均在90%以上,前两大客户均为宜美智与精测电子,销售收入合计占比分别为84.73%、88.64%,而其他客户变动频繁,收入也未达百万级别;到了2021年,仍有宜美智与精测电子的身影,收入占比却下降,两家新客户广东奥普特科技股份有限公司(奥普特,688686.SH)、广州市易鸿智能装备有限公司贡献不小,但背后似有玄机。

据悉,奥普特成立于 2006 年,是一家主要从事机器视觉核心软硬件产品的研发、生产和销售的高新技术企业,是我国国内较早进入机器视觉领域的企业之一, 现已经形成覆盖机器视觉系统主要部件的产品体系。2022年上半年,公司实现营业收入6.01亿元,归属于上市公司股东净利润1.95亿元 。

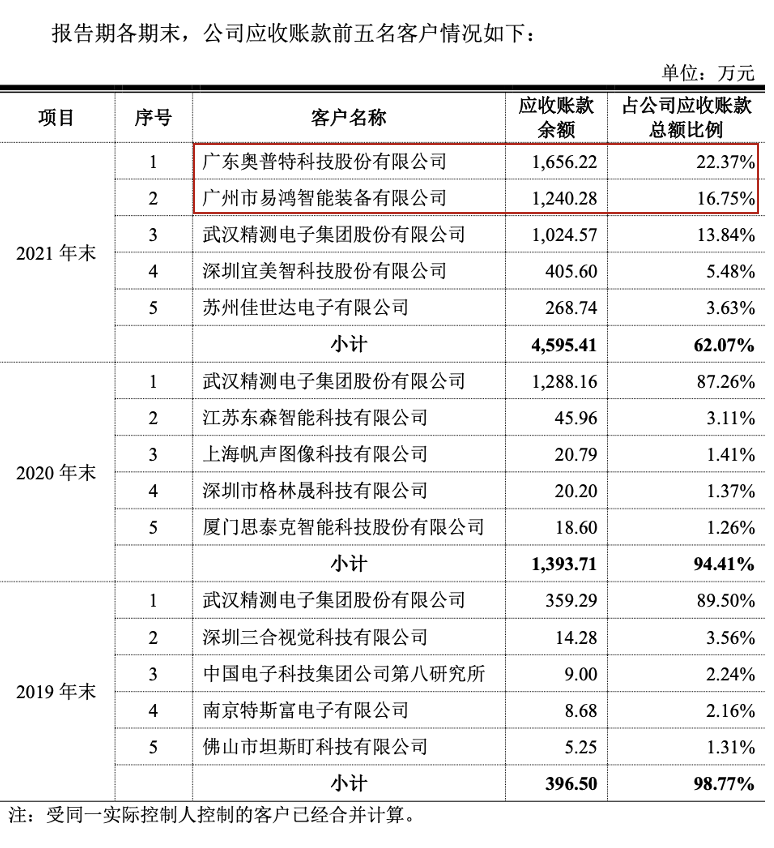

界面新闻记者发现,“玄机”之处则在应收账款。2020年,埃科光电的应收帐款余额为1476.24万元,而2021年飙升至7405.18万元,对奥普特、广州市易鸿智能装备有限公司的应收账款分别为1656.22万元、1240.28万元,合计占比约40%,并且远超同期的销售收入。

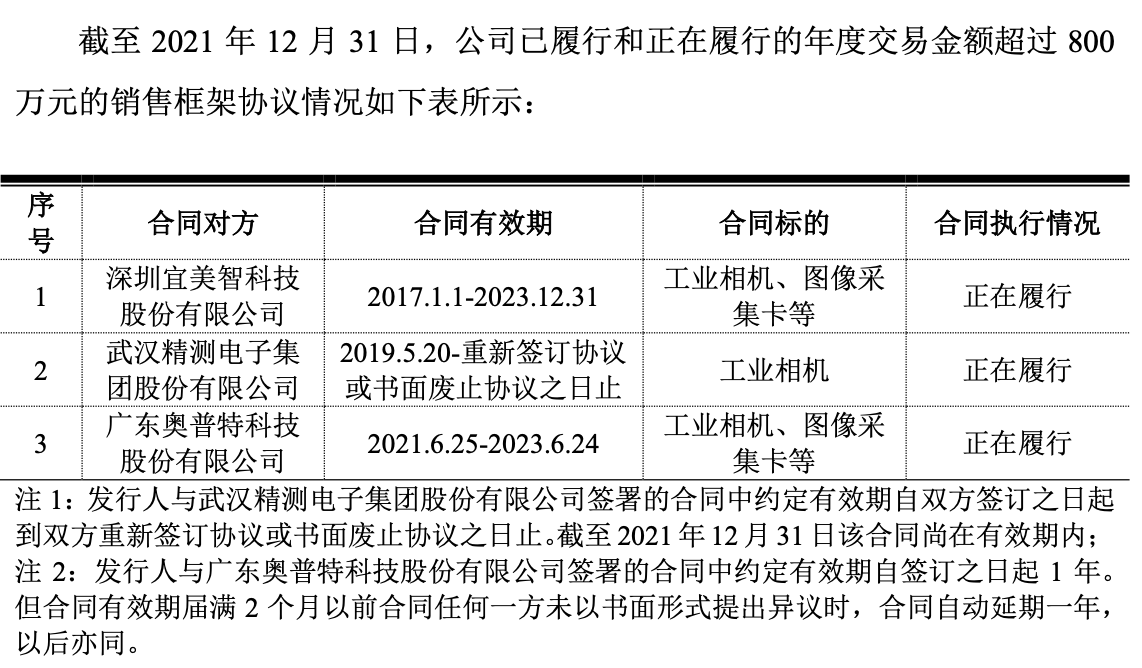

然而,过去前五大客户中也未见两家身影,而以2019年、2020年埃科光电对第五大客户的销售收入来看,两家只有几十万销售额的公司突然暴涨1000多万,因此公司应当充分说明合理性,是否通过给予两家账期的形式拉高公司业绩?从销售框架协议来看,奥普特与埃科光电存在年销售额过800万元的合同,而另一家并没有。

除了应收账款大增,存货也出现暴涨。2020年,埃科光电的存货账面余额为1868.35万元,其中原材料723.58万元,占比41.26%;而2021年存货高达8356.52万元,原材料为5638.93万元,占比70.36%。

公司在招股书中解释称,2021年末,原材料账面价值较上年末增长706.30%,主要系当年公司产品销量迅速增长,为了满足生产和客户的需求,持续增加相关原材料的采购。

应收账款、存货双增,则直接反映到现金流上,2021年公司的经营活动产生的现金流净额为-6404.9万元,而事实上2019年、2020年也并不好看。

此外,埃科光电的毛利率也大幅下滑,报告期内公司的主营业务毛利率分别为65.86%、48.82%和49.80%,2020年降幅达到17.04%。

公司解释称,主要系工业线扫描相机毛利率下降21.79%和工业面扫描相机毛利率下降 14.58%所致,具体在于公司2020年经营规模有所扩大,尤其是前两大客户精测电子和宜美智合计收入占比超过88%,为了维系核心客户的长期良好合作关系,愿意采取薄利多销的销售策略;同时在机器视觉行业市场供求关系变化下,加之国产化趋势越来越明显,国外机器视觉厂商也采取降价策略,公司为保障产品竞争力而保持以往的跟随定价策略。

产能未饱和还要大扩产

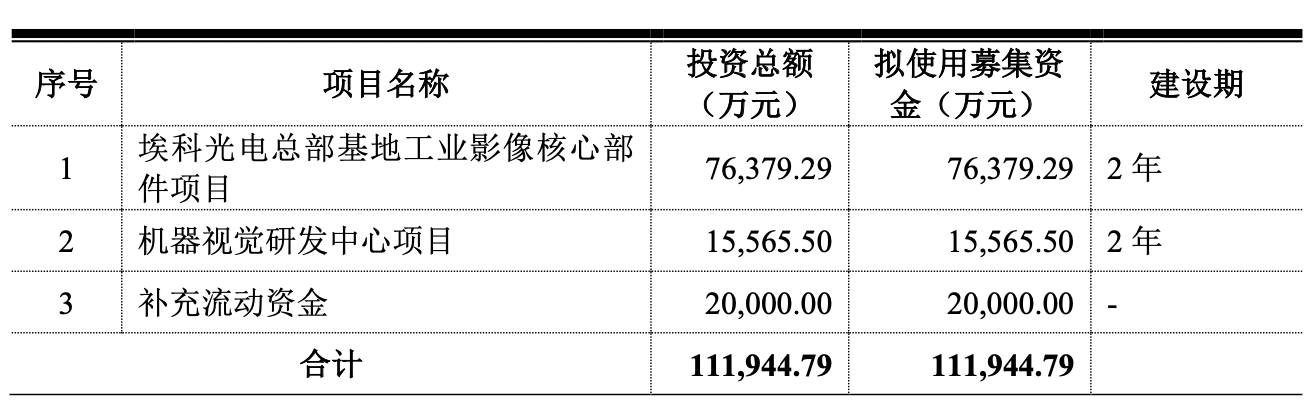

截至2021年末,埃科光电的资产总额仅3.58亿元,其中货币资金就达1.56亿元,而此次募资总额为11.19亿元,约3倍有余,募集资金主要用于扩产、研发以及补充流动资金。

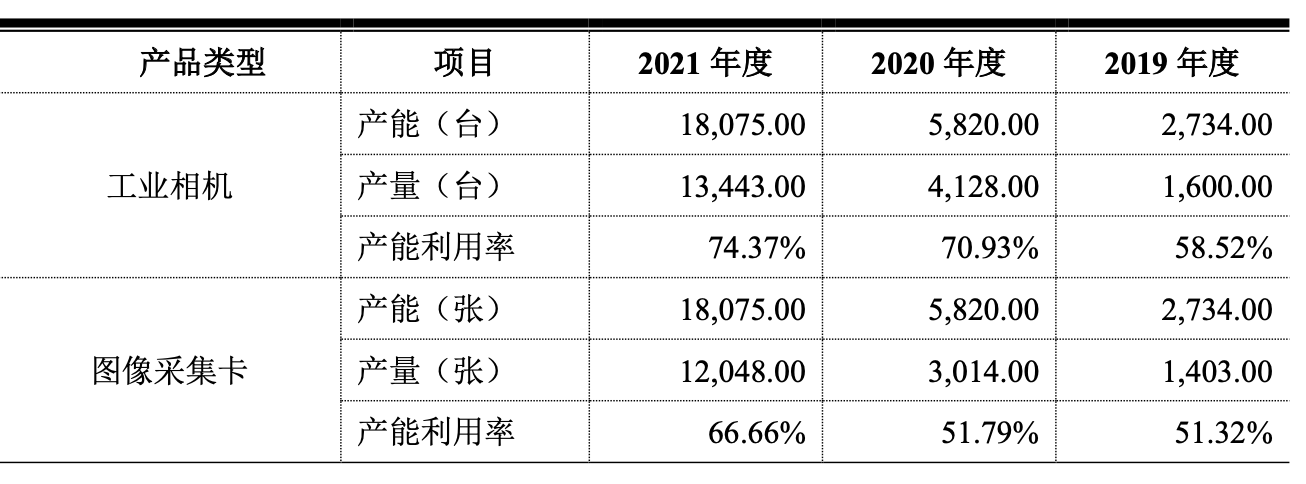

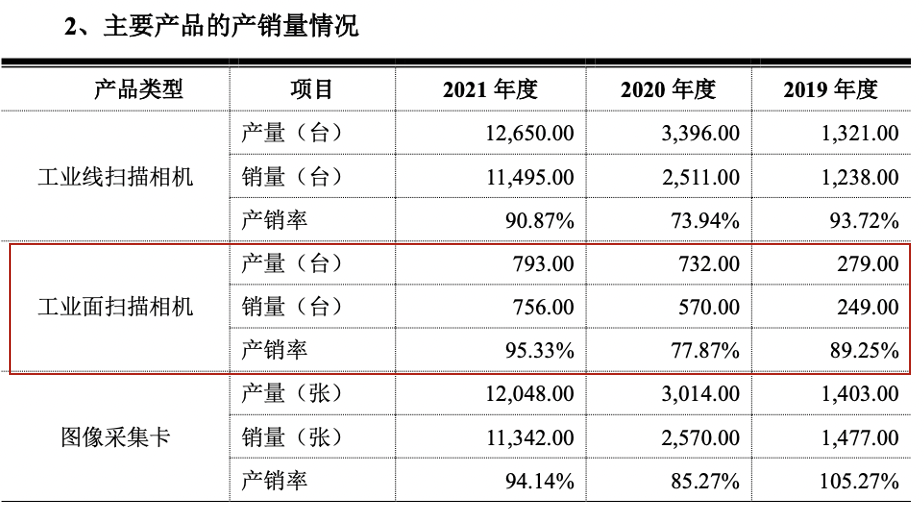

界面新闻记者注意到,第一个项目建设完成后,埃科光电将会新增工业线扫描相机6万套、工业面扫描相机5万套、图像采集卡6万套的生产能力,然而事实是,过去三年公司产品的产能利用率均处于一个爬坡阶段,并未饱和,并且工业相机的产能、产量以及产能利用率并未细致区分,如果以新增供给11万套工业相机计算,相比2021年末产能1.81万台扩充约6倍,新增6万套图像采集卡同样较2021年末产能1.2万张扩充约3倍,因此在产能利用率严重不达标的前提下大幅扩产是否合理?

同样,以细分产品的产量来看,2021年工业面扫描相机的产量为793台,而新增工业面扫描相机5万套,若以74.37%的产能利用率计算,产量达到3.72万台,差距达到47倍,论证是否充足?如果客户开拓不力、销售不佳,谁来买单?

评论