文|探客深科技 行者

编辑|蛋总

有时候,行业领军者的日子也并不像表面上那样风光惬意。

电动自行车领域的王者雅迪控股,在主要竞争对手爱玛科技发布财报后两天——8月26日发布了2022年中期报告。

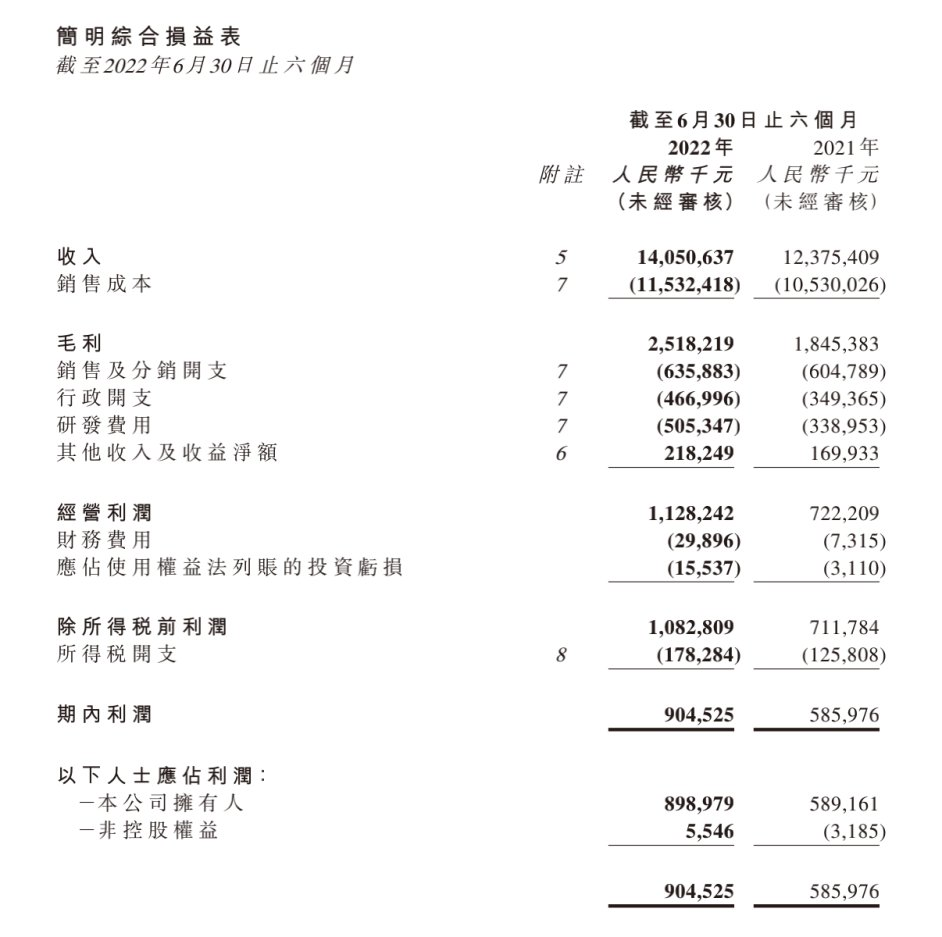

雅迪2022年中报显示,公司于期内实现销售收入约140.51亿元,同比增长约13.54%;毛利润增长约36.5%至约25.18亿元;归母净利润9亿元,同比增长52.6%。

财报显示,雅迪2022年上半年销售收入增长主要由于个人交通相关设备的需求、消费及升级的增加、产品结构改善及分销网络扩张所致。

尤其是高端产品销售,雅迪这半年有了显著增加,这也使得上半年公司综合销售毛利率达到17.9%,同比大幅提升3个百分点。

看起来一切都美好,而正向增长的雅迪似乎在行业里保持着遥遥领先的优势。

但是,相对于老对手爱玛科技(以下简称“爱玛”)的成绩单,雅迪的增速又有些后劲乏力。

爱玛发布的2022年中报显示,该公司上半年营业收入94.38亿元,同比增长29.08%,其中国际业务收入增加1.17亿元,收入占比同比提升111.69%;归母净利润6.9亿元,同比增长119.79%。

从数据能看出,从营收增速到归母净利润增速,爱玛几乎都是雅迪的一倍。而在国际业务上,雅迪虽然很早就宣传了将在越南建厂并年产20万台的消息,但目前为止国际业务并没有单独分列展示,说明这部分的数据还不理想。而爱玛的国际业务这半年上涨1.17亿元,说明其国际化的速度可能比雅迪要快很多。

更关键的问题是,为什么爱玛的收入和利润率双双超过雅迪一倍的数据,会引发媒体强烈的关注?雅迪创始人董经贵曾喊出“雅迪,更高端的电动车”这一句口号,如今为何显得有些名不副实?

01 价格战之王or高端品牌

要想回答上述问题,可能要从2020年之前双方一直在打的“价格战”谈起。

在某种程度上来说,雅迪之前在业内一直是主动挑起“价格战”的玩家,而且正是利用这一点大举拓宽市场,它才把曾经的电动自行车行业领军者爱玛甩在了身后,成为业内的“价格战之王”。

2016年5月,雅迪在港交所上市,为求进一步扩张市场份额,董经贵决定主动掀起价格战,很快便逆袭而上超越爱玛,从此一发不可收拾,快速与爱玛拉开差距。

当时,雅迪曾打出“所有车型降价30%”的口号,甚至最高档的车型一度降价1500元,强大的竞争压力让爱玛透不过气来,也迅速吸引了消费者的关注和购买。

国海证券研究所数据显示,2018-2021年,雅迪的市占率从16.3%升至27.9%,而爱玛的市占率仅从14.0%升至16.8%,爱玛的步伐显然跟不上雅迪了。

雅迪和爱玛财报显示,2017-2021年雅迪的营收增速分别为17.83%、26.33%、20.68%、61.76%和39.30%;同期爱玛的营收增速分别为20.96%、15.34%、15.95%、23.80%和19.33%。不难看出,爱玛的营收增速显著低于雅迪的增速。

但在双方打价格战的过程中,雅迪付出的代价也不小。

财报显示,2017年雅迪净利润呈现负增长,实际值是-5.81%,2018年增速也只有6.67%。如果算上成本的增加比例,连续好几年雅迪都呈现了一个微利经营的状态。

直到2020年受疫情和双国标两个因素的影响,雅迪的净利润才超过2016年水平,补上了之前三年价格战打下的亏空。

为了让这样的趋势不再出现,雅迪从2021年开始主打高端化,甚至于2021年推出高端子品牌VFLY,其中包含Flying系列多款产品,售价从6999-19800元不等。

从雅迪的财报数据也能看出这个趋势,其电动踏板车的平均售价由2020年的1552元增加至2021年的1662元,再涨到今年上半年的1817元;而电动自行车的平均售价由2020年的1118元增加至2021年的1265元,再涨到今年上半年的1442元。

但实际上,雅迪2021年的定价只是恢复到2019年的水平,2022年上半年单价每台也只比2019年增加不到150元。

回想2014年,电动自行车行业经历了残酷的洗牌,擅长在终端搞促销活动的爱玛拉开了价格战序幕,而雅迪正是通过“高端化”策略扛住了这场价格战的打击。

当时,雅迪创始人董经贵决定以“更高端的电动车”为宣传口号,集中发力高端两轮车产品,甚至把广告打在了央视、湖南卫视等主流频道,通过高频次的广告投放策略,一时间“雅迪电动车=高端电动车”的品牌认知深入人心。

但雅迪上市后为了跟爱玛进一步争夺市场,尤其是2020年,不得不在下沉市场与其他品牌一起打了一场价格战。这让雅迪的高端化定位在消费者认知里发生了翻转和混乱,同时对雅迪继续打造高端化的品牌有不小的影响。

因此,目前从高端产品层面来讲,雅迪的市场表现并不是很理想。行业数据显示,2021年,雅迪的销量仅在4000-5000元价格段的两轮电动车领域排名第一,在5000-6000元、6000-7000元的价格段仅排名第三。

而且雅迪的毛利率也在逐年下降,财报数据显示,2019年-2021年,雅迪的营收分别为119.7亿元、193.6亿元和269.7亿元,增长率分别为21%、62%与39%,但是,毛利率分别为17.4%、15.9%及15.2%,呈逐年下滑态势。

最新的半年报显示,雅迪毛利率有所上升,达到了17.92%。但这个成绩的取得跟雅迪上半年严控成本的努力分不开,也跟雅迪在年初就决定提价的策略分不开。

在某种意义上,雅迪现在希望能把自身的售价空间拉到3000元以上,还是一个需要长期努力的事情,大量廉价电动车的销售还占据雅迪销售体系中非常重要的版图,这也让雅迪追求高端化的战略显得有些名不副实。

02 代工厂or自主研发

据「探客深科技」了解,雅迪再度冲击高端市场,甚至把子品牌VFLY定出了令人无法想象的价格,其背后是因为有一个困扰了雅迪很久的难题。

从2022年半年报可见,雅迪的净利润是9亿元,这个数值占雅迪总收入的占比仅为6.4%。严格地说,这根本不像一个高端品牌的利润占比,更像是一个组装厂5-6%的利润空间。

客观来说,雅迪在研发方面比小牛等后来者更有优势,由于收入绝对值较高,所以雅迪的研发费用和研发人员配置在行业内都属于顶尖的水平。根据年报的数据,雅迪现在已经有超过1000名的研发人员。

雅迪在2022年上半年就已经花出5.05亿元研发经费,全年研发经费破10亿元是一个大概率事件,这对于行业内其他追赶者来说是一个无法想象的数字。

而在这样的研发投入下,是因雅迪在智能化方面下了相当大的功夫,其新车型基本上都匹配了各个档次的智能化系统。

据了解,雅迪近日发布的N系列产品还搭载V-SMART智能骑行系统,其中N100 MAX配备支持全场景应用的AI语音助手,并集合导航、音乐、电台、电话等功能,还支持APP远程、蓝牙近场、声纹与NFC感应等多重解锁方式。

这一切看起来都挺好的,然而雅迪在年报中就曾披露其供应商的贡献率,占整体配件的贡献率比例非常高。

这句话换个角度来理解就是:雅迪的零配件绝大多数都要依靠供应商的配给,而后期的装配在雅迪工厂中进行。这也是在目前收入增速很快的背景下,雅迪的净利润增速不明显且在总营收中占比颇低的原因。

从当下的相应投资布局来看,雅迪已经意识到了这一点,开始向汽车里的比亚迪学习,争取把核心技术全部捏在自己手中,成立一个系统集成平台,以便应对行业的风浪。

之前2021年雅迪财报披露收购华宇新能源70%股权,作价3.115亿元,2022年1月4日合并报表;2022年8月21日收购剩余30%股权,花出去1.335亿元。

这是雅迪首次向上游企业并购,希望能打造自己在电池领域的竞争力。

而且在这两年的研发中,雅迪也向核心三大部件“电池、电机和智能化系统”倾斜。尤其是自主研发的第3代石墨烯电池已经投入使用,这成为雅迪现在高端子品牌和系列使用的电池,保证续航超过100公里。

然而,目前我们从行业的数据能看出,雅迪自研技术产品也依然委托第三方代工生产,离比亚迪全产业链核心掌握在自己手中的目标还差得很远。

03 渠道为王or营销为王

事实上,在雅迪快速赶超爱玛的背后,是两者渠道和营销能力的竞争。

虽然在很长一段时间里,这两家都疯狂地在各种渠道上投放广告,甚至比着上央视的各个节目。但其实从销售费用投放上看,雅迪与爱玛均在控制销售费用率。

雅迪财报显示,2018-2022上半年雅迪的销售费用率为5.86%、6.43%、4.82%、4.75%和4.52%;爱玛财报显示,其同期销售费用率分别为4.49%、4.10%、3.09%、3.58%和2.90%。

在某种程度上,这两家都是“说大话,使小钱”的风格,在营销投放上也都带有“点到为止”的特征。

当然,这也说明两家企业的市场部负责人利用了这么有限的资金,便把品牌打造出了人尽皆知的声势。从这个角度来说,真正决定市场销售数据的还是渠道方面的建设。

雅迪财报显示,在2016-2018年期间,雅迪的线下门店保持9000家左右,数量较为稳定。

而在2019年新国标落地后,雅迪开启激进的线下扩张计划,门店数量从2019年的1.2万家扩充至2021年的2.8万家,经销商数量也从2017年的1719家扩充至2021年的3353家。

从这个角度来比较,爱玛在这半年增速超过雅迪,其实也靠在渠道方面的发力。财报显示这一年半的时间内,爱玛的经销商超过了2000家,门店超过了2万家。

换句话说,从这样的渠道数据我们能得到一个结论,那就是两轮电动车市场依然严重依赖线下渠道的布局,这也说明为什么挑战者小牛电动等有着互联网基因的品牌,在市场占有率和用户接受程度上也远远小于这两家领军品牌。

但这种偏于传统的销售模式也不是没有弊病。

一方面,传统经销商占据比例颇高,使得经销商的渠道话语权变大,大经销商有可能左右公司发展的战略。最近格力跟河北经销总代翻脸,就是一个特别典型的例子。

另一方面,互联网营销毕竟是未来发展的潮流。DTC(Direct to Consumer,直接触达消费者)的模式在消费品行业已经被诸多大品牌证明有效,可以迅速提升费用利用率,降低营销成本,同时加快资金的周转节奏。但雅迪如果快速向DTC模式转型,很可能会引发传统经销渠道的反弹带来不必要的损耗。

更重要的是,雅迪的收入中还有很大一块是配件和电池的收入,这些收入是线下经销商特别重要的利润来源,如果将这些产品调整和优化到网络销售,经销商的反弹有多大,对于整个产品体系的伤害有多深,可能需要雅迪管理层去评估。

此外,从近期的数据和消息显示,雅迪消费者粘性也在逐渐下降,不管是产品品质还是售后服务,都出现了不尽人意的情况。在下沉市场,雅迪风生水起。但是,盘子越大,乱象就越多,市场上关于“雅迪无售后、售后差”的问题层出不穷。在黑猫投诉上,关于雅迪的投诉多达1500多条。

其中,有很多问题都是由于下沉市场的渠道乱象带来的,甚至出现“拆装雅迪相应零部件替换质量不好其他厂产品”的事件。

现在看来,雅迪的高端之路可能还存在风险,产品的高端化,不是仅仅依赖于提价就能实现的。如何通过既有渠道提升对用户的服务,让用户在产品之外获得品牌的代入感,才是雅迪现在亟需解决的问题。

毕竟消费者对于产品的挑选越来越挑剔,大家关注的重点都已经转移到产品本身的价值上来。

当然,作为行业领军者,雅迪还有足够的时间和空间去做调整,目前他们也在向这个方向努力,衷心希望中国电动自行车产业能跑出一个真正的高端品牌,也能彻底改变产业发展的面貌。

评论