记者 |

编辑 | 陈菲遐

A股快递行业(884818.WI)公司陆续披露完上半年业绩报告,整体延续了业绩回补趋势。

不过,后“价格战”时代各家快递公司又各有不同。

业绩均回暖

圆通速递(600233.SH)是第一家公布半年报业绩的快递企业。

上半年圆通速递主营收入250.66亿元,同比上升28.58%;归母净利润17.74亿元,同比上升174.72%。

较为难得的是,受疫情影响较大的第二季度,圆通速递单季度归母净利润9.03亿元,同比上升228.38%,同期经营活动现金流为23.72亿元,同比增长92.52%,表明企业真实盈利能力持续提升。市占率方面,上半年圆通速递同比提升0.8%至15.8%,

韵达股份(002120.SZ)上半年营收为228.26亿元,同比增长25.36%,其中快递业务收入216.1亿,同比增长24.6%;归母净利润5.46亿元,同比增长22.41%。

与圆通速递不同的是,韵达股份二季度业绩略不及预期。第二季度韵达股份归母净利为1.99亿元,同比下降37%,单票归母净利也不及同行,为0.05元/票,而圆通速递同期为0.19元/票、中通快递(ZTO.N)为0.28元/票。

在快递单量方面,韵达股份也有所退步。公司上半年快递单量增速低于全国快递单量增速(3.7%)。上半年韵达股份快递单量约85.4亿件,同比增长3.4%,低于上年同期增速(46.8%),也低于行业增速。以上种种让韵达股份不可避免损失了一些市场份额。当前韵达股份快递业务量占全国快递服务企业业务量的比例约为16.6%,同比下降0.2%。

申通快递(002468.SZ)则一改去年行业垫底的颓势。

上半年申通快递实现营业收入150亿元,同比增长35.8%;归母净利润1.9亿元,同比扭亏为盈。其中第二季度营业收入约78亿元,同比增长35.7%。

申通快递上半年快递单量约56.8亿件,同比增长17.5%,高于全国快递单量增速,这也让其市占率进一步提升到11.1%,较上年同期增加1.3%。

顺丰控股(002352.SZ)业绩较去年同期有大幅提升。

上半年顺丰控股营业收入1300.64亿元,同比增长47.22%;归属于上市公司股东的净利润为25.12亿元,同比增长230.61%。

需要注意的是,顺丰控股业绩提升的真实情况并非由于业务。由于合并嘉里物流,公司供应链及国际业务不含税营业收入465.3亿元,同比增长442.7%。事实上,顺丰控股传统业务板块增速有放缓,时效快递业务不含税营业收入492.6亿元,同比增长5.1%;经济快递业务不含税营业收入118.1亿元,同比下滑7.3%;快运业务不含税营业收入131.5亿元,同比增长1.6%;冷运及医药业务不含税营业收入40.7亿元,同比增长9.3%。顺丰同城业务则有所增长,实现不含税营业收入28.7亿元,同比增长28.2%。

总体而言,四家上市公司上半年业绩虽然有所分化,但均有不同程度提升。值得一提的是,上半年快递与包裹服务品牌集中度指数CR8达到84.7%,同比提升3.9%,市场份额越来越向头部企业集聚。

三张图看清具体分化

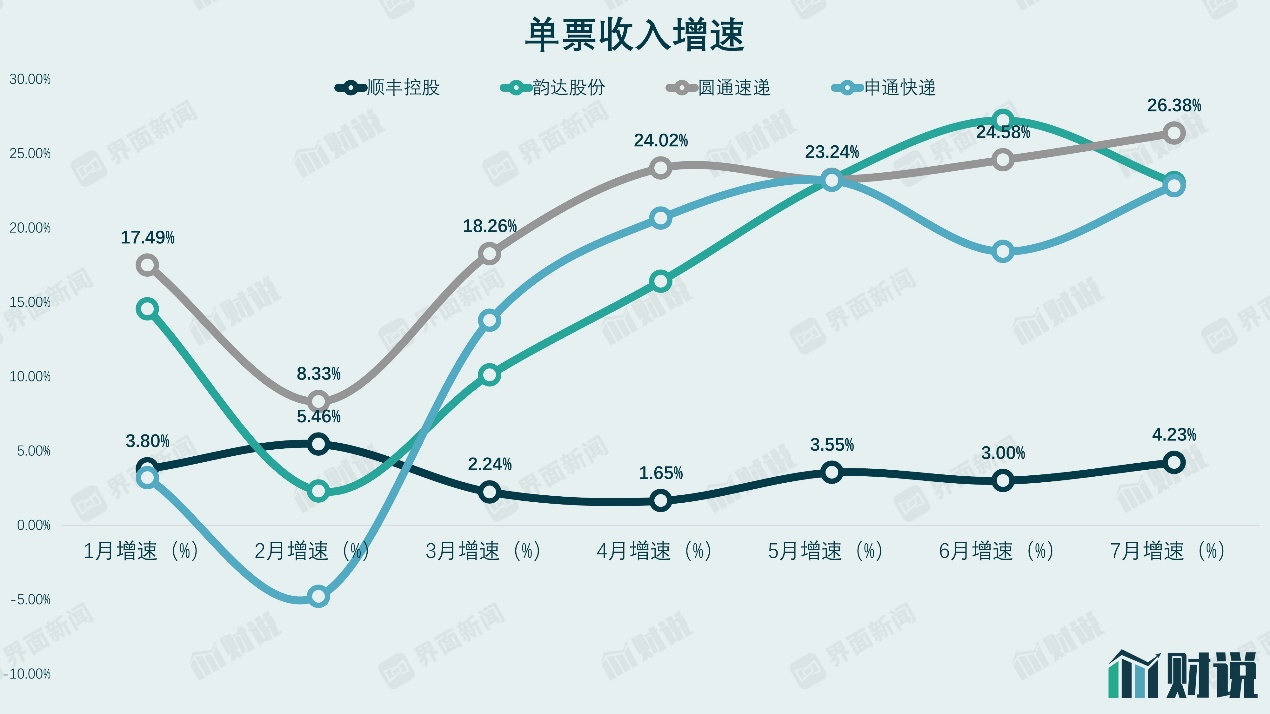

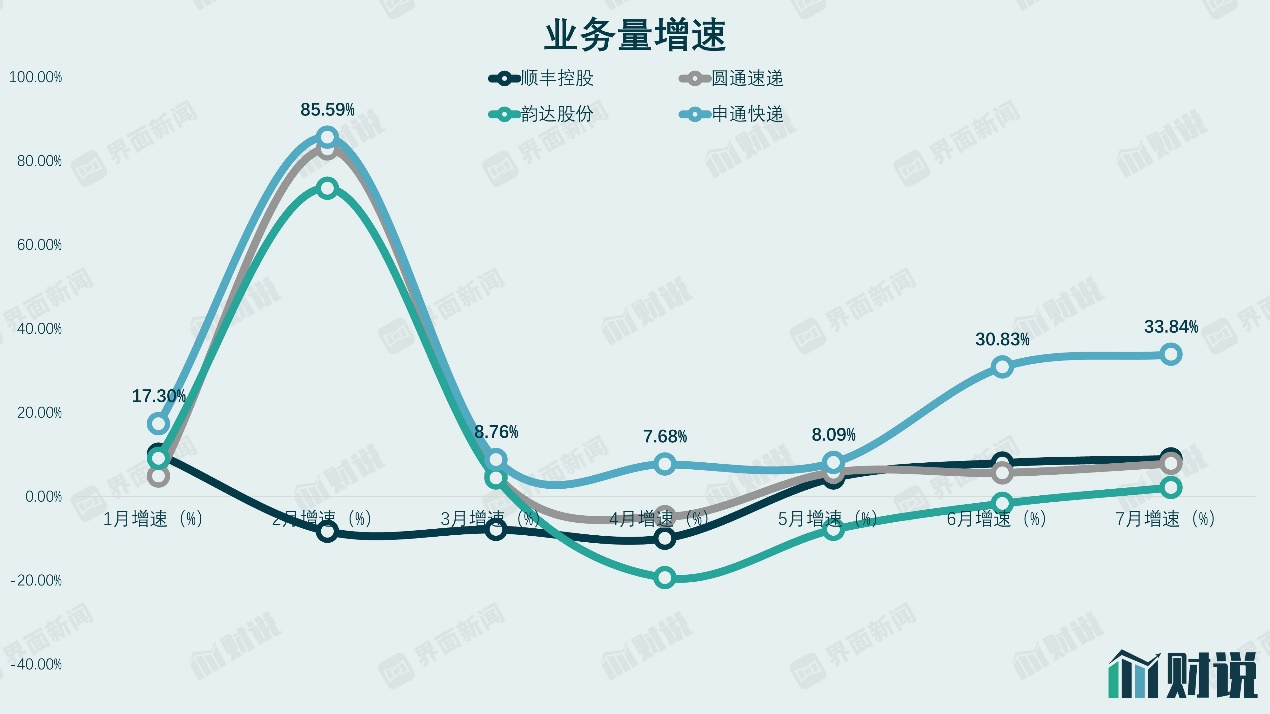

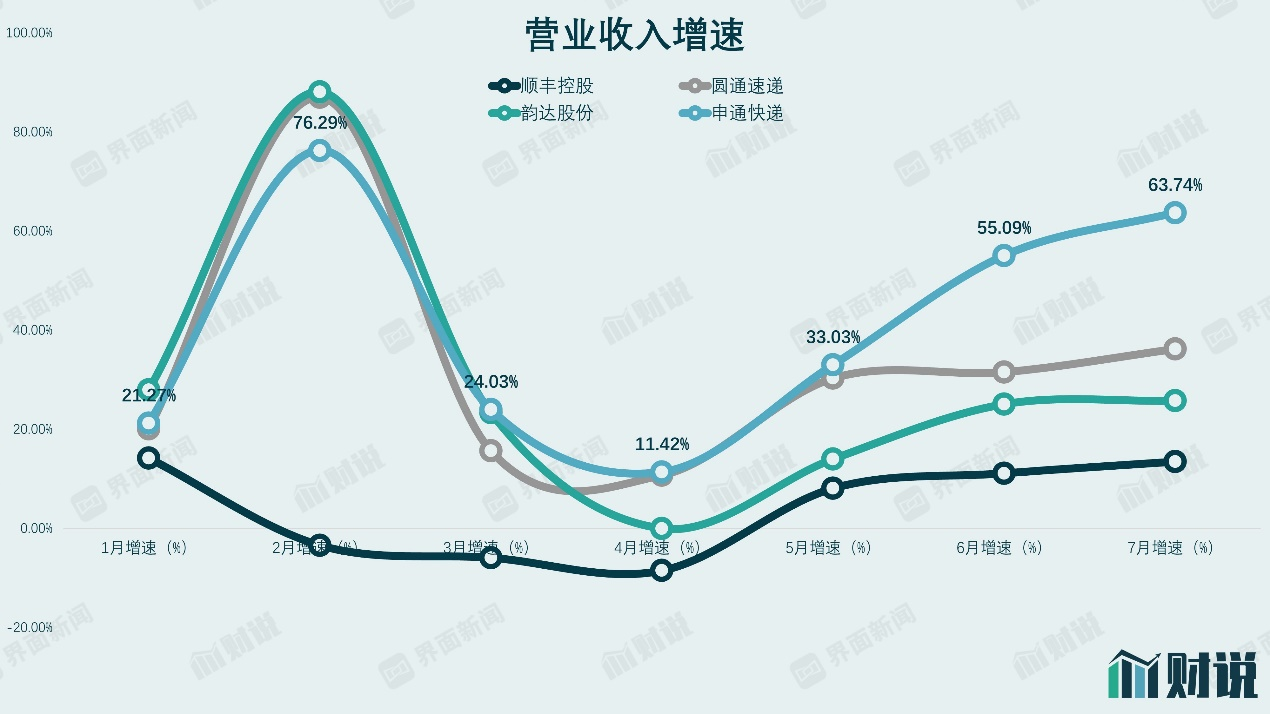

从最新披露的7月份快递企业经营数据可以看到,综合单票收入增速、业务量增速以及营业收入增速这三项数据,圆通速递上半年保持持续强劲,申通快递后来居上,顺丰控股持续低迷且未有明显反转,而韵达股份则有些虎头蛇尾。

圆通速递上半年持续强劲的很大一部分原因缘于企业全面推进数字化转型。半年报显示,上半年公司持续完善和优化转运中心、自动化设备、自有运输车辆等基础设施的建设、投入。公司的数字化转型让单票运输成本和单票操作中心成本合计为0.84元/票,较去年同期持平。上半年快递单票价格为2.60元/票,提升19.31%;单票毛利为0.27元,大幅提升168.02%。价格和毛利增速大于成本增速,足以体现数字化转型给企业带来的降本增效实质利好。

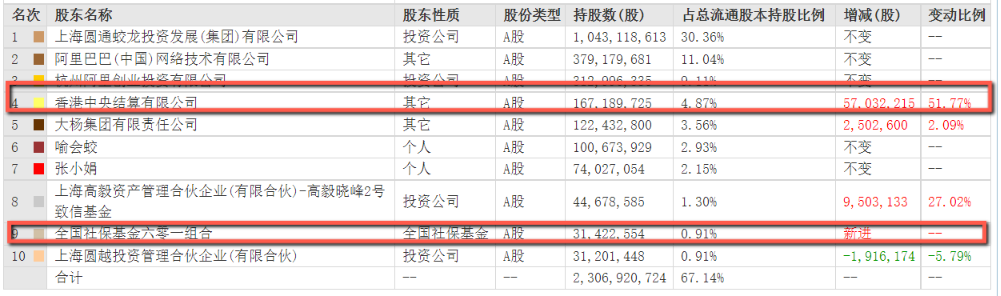

从半年报最新披露的十大流通股东中也可以看到,北上资金、社保基金大举加仓也体现了资本市场对于圆通速递的价值认可。

申通快递能后来居上的最主要原因,来自优化产能供给。公司通过裁撤或者搬迁转运中心,拉直中转分拨路由,解决了产能供给不平衡问题。另外,公司没有停下产能投放的脚步,这也是业务量后来居上、大幅攀升的理由。2022年申通快递资本性支出已经投入40亿元,60%用于购买土地、兴建园区建筑,20%用于自动化设备、运输设备。今年计划实施82个产能提升项目。截止6月底,已有53个产能提升项目完工投产,年底预计年底吞吐量将突破5000万件/日。

韵达股份虎头蛇尾的表现,则是由于第二季度受疫情影响程度比同行更大。太原的物流园、北京长阳网点的疫情影响,导致二季度业务量同比下滑1.8%。业务量下滑使得上半年单票成本涨幅高于单票收入,毛利率下降。从7月经营数据来看,公司仍未完全摆脱影响。

顺丰控股剔除嘉里物流的影响后,并未像其他快递公司那样保持增长,这与其调整内部产品结构有关。当前公司正在主动调优产品结构,低毛利特惠专配业务逐步退市。以目前的业务数据情况来看,顺丰控股正在从原本专注于时效件的快递公司,转型成为一家全球供应链企业。

后“价格战”时代,快递企业摆脱互相价格打压、开始良性竞争让彼此都“有利可图”。下半年随着疫情逐步缓解、下游需求提升,预计快递行业将保持增长态势。

评论