记者 |

编辑 | 陈菲遐

2022年以来,半导体设备板块成为市场追逐重点,年初以来板块平均涨幅达到15.66%。

业绩方面,半导体设备成为了2022年上半年电子行业中景气度最高的细分板块。受益于晶圆厂积极扩产和半导体设备国产化率提升,板块合计营收和扣非后净利润分别同比增长58.1%和192.7%。

目前A股以半导体设备作为主营业务的公司共有11家,在半导体制造所需的主要设备中,除了光刻机和光学检测设备外,其他行业已经基本覆盖。其中涉及晶圆制造环节的有8家,分别为北方华创(002371.SZ)、中微公司(688012.SH)、万业企业(600641.SH)、拓荆科技(688072.SH)、盛美上海(688082.SH)、芯源微(688037.SH)、至纯科技(603690.SH)、华海清科(688120.SH);涉及封装测试环节的有3家,分别为华峰测控(688220.SH)、光力科技(300480.SH)、长川科技(300604.SZ)。需要留意的是,万业企业和光力科技并非纯正半导体设备公司,而是通过并购转型而来,2022年上半年,两家公司半导体设备收入分别占其总收入的52.88%和56.55%。

上半年这11家公司中有6家营收增速超过50%,其中拓荆科技增速高达364.9%。万业企业因减少房地产业务销售成为唯一一家收入下滑的公司,但在剔除房地产业务后,其专用设备业务同比增长超过150%。

半导体设备行业的景气度已经自2021年延续至今。在半导体其他子行业例如芯片设计等纷纷“倒下”后,设备行业的景气度还能持续多久?从合同负债这个科目中,或许能够有结论。

由于半导体设备交付周期较长,下游客户通常会预先支付一部分订金,形成合同负债。因此,合同负债的增长一定程度上预示着公司未来成长潜力。

在11家半导体设备公司,北方华创、中微公司、拓荆科技和华海清科4家公司合同负债达到10亿元,相比于2021年底,2022年上半年合同负债增长最快的分别是拓荆科技、至纯科技和芯源微,增长最慢的均属于半导体封装测试设备的光力科技、华峰测控和长川科技,华峰测控和长川科技甚至出现下降。

换而言之,半导体封装测试设备行业的景气度可能已经见顶。此前,华峰测控在业绩说明会上表示,“从4月份开始,订单增速同比呈现下滑趋势,原因一是行业整体信心问题,原因二是封测厂需求下降”。

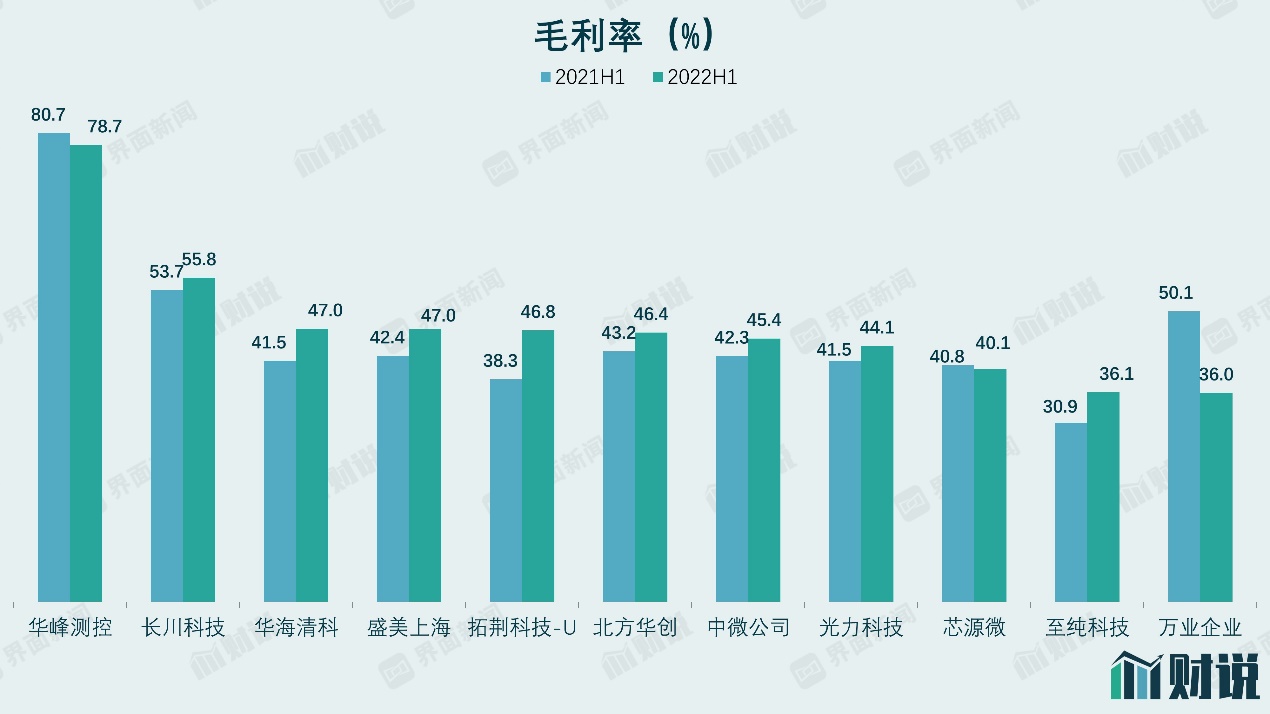

从毛利率情况看,2022年上半年半导体设备行业平均毛利率比上年同期提升1.6个百分点,其中,拓荆科技、华海清科和至纯科技毛利率提升幅度较大,分别提升8.4、5.5和5.2个百分点。而万业企业、华峰测控和芯源微三家公司毛利率有所下滑,下滑幅度分别为14.1、2和0.6个百分点。去年以来,供应链形势紧张,半导体设备企业经营成本整体有所上升,行业整体毛利率提升也表明企业能够通过涨价来转移成本。

而在费用端,半导体设备公司研发费用投入节奏基本和营收增长保持同步。2022年上半年,11家半导体设备公司除芯源微外,研发费用均有不同程度增长,而研发费用率中位数则从2021年上半年的12.9%提升至2022年上半年的14.8%。2022年上半财年,欧美四大半导体设备巨头阿斯麦、应用材料、拉姆和科磊半导体研发费用率分别为17.4%、10.7%、9.2%和11.8%,中位数为11.2%。

我国半导体设备产业与欧美在技术上依旧有较大差距,目前正处于加速追赶状态,研发费用率未来仍有上升的可能。

评论