文|独角金融 付影

转眼间,2022年已经走进金秋九月。昔日投资者眼中的“宠儿”股票型基金产品,用不俗的业绩为投资者带来了丰厚的回报,然而,在A股市场震荡频繁下,今年至今部分股票型基金业绩表现较差。

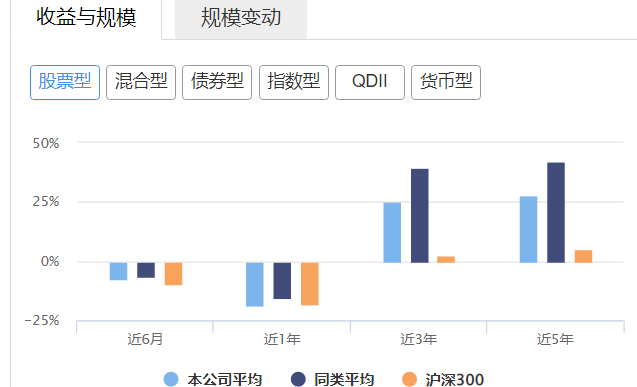

今年以来,华安基金旗下股票型基金无一只盈利,该类基金近一年回报率-18.82%,跑输同类基金同期平均回报率-15.25%;将时间线拉长至近3年、近5年来看,该公司股票型基金平均回报率分别为25.32%、27.69%,同样跑输同类基金同期平均回报率39.29%、41.97%。

作为昔日公募“老五家”华安基金,当基金经理离职、股票型基金产品收益率全线亏损,何处是华安基金投资者的避风港湾?

1、净赚超5亿,年内股票型基金收益率均告负

wind数据显示,截至9月6日,华安基金旗下被动指数型基金华安中证电子50ETF、华安CES半导体芯片行业指数发起C、近一年以来回报率分别为-26.28%、-26.46%,是今年以来股票型基金回报率较差的两只基金。

华安智能装备主题股票C、华安智能装备主题股票A近一年同样跑输同类基金平均回报率,分别为-22.5%、-25.06%,同类基金平均回报率为-15.71%。

从偏股型基金收益率表现看,今年以来仅有基金经理刘畅畅管理的华安产业精选混合(A、C)实现正收益,该基金自2021年12月29日成立至今,回报率分别为6.18%、5.82%,同类基金平均回报率为-10.65%。对于一只偏股型基金而言,能跑赢大盘已经不易。

图源:天天基金网

回顾偏股型混合型基金业绩,华安文体健康灵活配置混合基金,去年堪称“黑马”,跑出了67.98%的收益。不过截至9月6日,该只基金今年以来回报率为-7.2%。

虽然基金回报率表现不尽人意,不过华安基金今年上半年利润较好。国泰君安证券披露的半年报显示,旗下华安基金上半年营收18.16亿元,同比增长5.2%;上半年净利润5.1亿元,同比增长13.34%。截至6月底,该公司管理资产规模6579.38亿元,其中公募基金管理规模5985.16亿元。

业内人士分析,大多数基民亏钱主要原因还是跟风追高所致。 事实果真如此吗?

2、哪位基金经理业绩更胜一筹?

华安基金创立于1998年,即中国公募基金的开元之年,也是“老五家”基金公司之一。公开信息显示,华安基金股东分别是国泰君安证券股份有限公司、上海工业投资(集团)有限公司、国泰君安投资管理股份有限公司、上海上国投资产管理有限公司、上海锦江国际投资管理有限公司,持股比例分别为28%、20%、20%、20%、12%。

早年“韩方河时代”的华安基金,以先天优势规模位列前五。然而,2006年因受贿400余万元及共同操纵股价,韩方河入狱,曾经的光环成为阴影,此后华安基金的人事变动也颇为频繁。2007年、2009年、2011年、2014年,华安基金的董事长分别变更为徐建国、俞妙根、朱仲群、朱学华。其中,朱学华任职董事长时间最长,自2014年9月12日至今已近8年。

加入华安基金前,朱学华曾任上海证券党委书记、副董事长、副总经理、海际大和证券董事等职务。

截至2022年上半年,华安基金的管理规模5910.96亿元,位列公募基金第16位。其中货币基金规模达2300亿元,债券基金规模1234亿元。

2021年,华安基金投资总监崔莹“公转私”,此前一直以投资老将+中生代+新生代的团队管理模式,不过华安基金权益团队的成绩,至今未有闪光一时的明星基金经理,也无穿越牛熊的老将。

7月15日,华安基金旗下产品华安品质甄选在募集期内更换基金经理的事件,一时间引起不小的热议。该基金产品由基金经理张亮管理,且张亮被公司包装成“平衡多面手”等基金经理形象。华安基金曾对张亮的支持力度也较大,在华安基金的微信公众号,有过关于张亮投资研判的观点。

8月6日,华安基金公告显示,张亮因“个人原因”离任华安品质甄选、华安品质领先、华安国企改革、华安价值驱动等4只基金的基金经理。目前,上述4只基金分别为基金经理刘畅畅、王春、陈媛、万建军接任。

其中,万建军累计任职时长超过4年,现任管理规模达178.12亿元,任职期间最佳回报180.75%,产品名称为“华安研究精选混合A”。值得注意的是,截至2022年6月30日,万建军管理的规模最高的两只基金华安逆向策略(A、C)、华安研究智选(A、C)的基金前十大重仓股一致。

从持仓情况看,华安逆向策略混合、华安研究智选混合分别持仓贵州茅台、隆基绿能、比亚迪、宁德时代、东方电缆、晶澳科技、晶科能源、中国国航、泸州老窖、山西汾酒,行业分布主要在能源、快消等领域。疑惑的是,持仓股票趋同,基金经理是否做到了专业和为投资者负责?

图源:天天基金网

再来看股票型基金产品的基金经理表现。天天基金网数据显示,华安基金旗下股票型基金经理刘璇子,于2014年7月毕业后加入华安基金,至今已有8年的时间。

刘璇子曾任华安基金企业发展部业务发展经理、指数与量化投资部研究员、基金经理助理,自2020年11月起,任职指数与量化投资部基金经理,现任基金资产总规模20.09亿元,任职期间最佳基金回报29.16%。

从任职基金产品的时间与规模看,刘璇子管理的“华安上证龙头ETF”任职时间最长,但也未超过2年,且该基金经理管理的多数基金产品任职时间不超过1年,规模最高11.87亿元,产品名称为“华安创业板50指数A”,其他基金产品规模在1.65亿元-0.09亿元之间,且部分基金产品为“迷你型”基金。

从业绩表现看,刘璇子管理的基金回报率最高的是“华安中证光伏产业ETF”,该基金成立于2022年4月,截至今年上半年末,该基金规模为0.57亿元,回报率达29.16%,其余基金产品回报率均为负。

3、何以解忧?

在中国股市,短期获取暴利的投资方式,早期是有效的,如2000年科网股的“鸡犬升天”、2014年中小创的“独领风骚”、次新股的爆炒等。虽然参与投机炒作短期可以获取暴利,但不可忽略的是暴利的不可持续性。

当环境发生变化,投资策略也需及时调整。由于A股市场的波动剧烈,管理的起始时点不一样,基金年化收益率的结果会差异很大,导致投资者对基金的评价,或带着滤镜,或带着偏见。

业绩亮眼的基金经理,多数出于某个行业红利期而被赋予光环。这不得不感谢所处的时代背景,让某一批基金经理擅长的投资风格最大化发挥:比如2013年以后中小创牛市对年化收益的拉升;比如2018年以来大盘蓝筹的持续坚挺对价值投资者收益的普遍贡献;比如2019年大盘成长股迎来高光时刻普遍对收益的贡献。而投资者需要在剥离运气之外,判断基金经理的真实水平。

星石投资表示,要想更真实的评价一名主动管理型基金经理的投资能力,可能至少需要5-10年时间(1-2个牛熊周期),才能剥离风格、行业、运气等因素的影响。似乎拉长时间来评价,优秀基金的长期年化更趋向于在一个稳定的区间。

“不能说一只经历了五年大幅亏损后,又经历五年暴涨的基金是一只优秀的基金;但是我们却能说,一只能够持续、稳定的战胜市场,净值不断创新高的基金是一只品质优良的基金”。星石投资认为。

你对华安基金产品下半年的回报率是否看好?欢迎留言讨论。

评论