文|新经济e线

新经济e线获悉,尽管今年以来资本市场持续震荡,但股票ETF仍取得了长足发展,成为市场的一抹亮色。

Wind统计表明,截至2022年9月6日,包括规模指数ETF、行业指数ETF、策略指数ETF、风格指数ETF、主题指数ETF等在内,股票ETF资产净值规模已突破万亿元大关,合计达10053.7675亿元,较去年年末增长425.91亿元,增幅约4.42%。

从产品数量来看,全部股票ETF数量从去年年末的525只增加到9月6日的598只,累计发行份额也增加至7944.18亿份,较去年年末的6100.39亿份,今年来新增1843.79亿份,增幅超过三成。

不过,新经济e线注意到一个突出的现象就是,虽然规模指数ETF份额在年内录得正增长,从去年年末的2123.13亿份增加至2563.01亿份,新增439.88亿份,但规模指数产品整体规模却逆势缩水。

其中,百亿规模指数ETF数量从去年年末的11只减少1只到10只,合计资产净值也从3203.19亿元缩水至2604.42亿元,环比减少598.77亿元,对应在股票ETF中占比从33.27%降至25.9%,环比大幅下降7.37%。

截至今年9月6日,规模指数ETF数量从去年年末的146只增加至157只,资产净值合计约4621.36亿元,较去年年末的4819.34亿元,逆势下降197.98亿元,降幅为4.12%。

在上述股票ETF中,规模指数ETF也是今年来唯一一类出现资产净值缩水的股票ETF。其市场占比已跌至30%以下,从去年年末的33.99%跌至29.86%。受此拖累,全部股票ETF市场占比也从去年年末的67.89%下降至64.97%,今年来降幅为2.93%。

而行业指数ETF、策略指数ETF、风格指数ETF、主题指数ETF等4大股票ETF均录得略有增长。如主题指数ETF从去年年末的299只增加到346只,发行份额和资产净值分别从去年年末的2409.33亿份和2974.65亿元增加至3207.97亿份和3340.2亿元,年内分别新增987.64亿份和365.55亿元,增幅分别约40.99%和12.29%。

近两成跌破清盘线

新经济e线调查发现,今年来ETF市场两极分化的现象愈演愈烈。以股票ETF为例,截至9月6日,全市场共计有近百只股票ETF已跌破5000万元的清盘红线,占比近两成。特别是,招商中证沪港深500医药卫生ETF、兴业中证500ETF、广发粤港澳大湾区创新100ETF、中银上证国企ETF等6只ETF资产净值已不足一千万元。

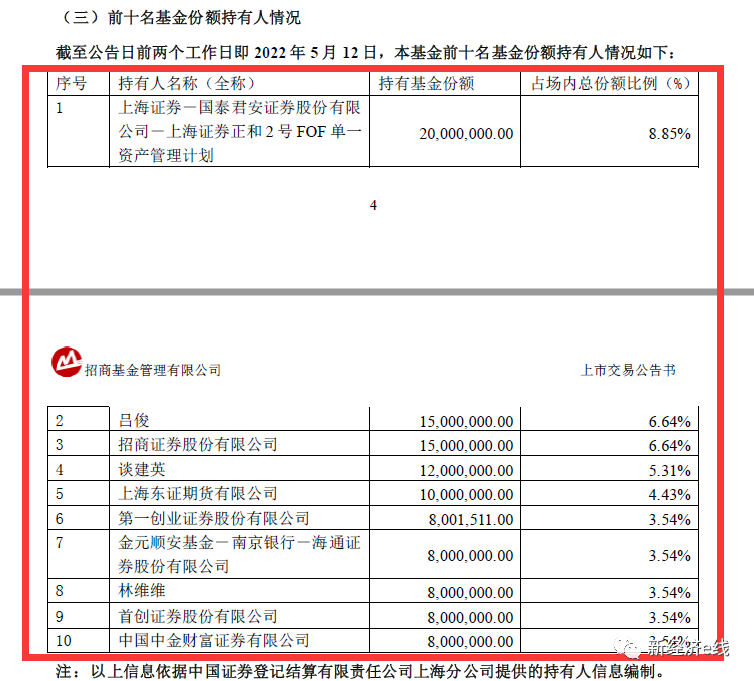

从成立时间来看,今年5月9日才成立的招商中证沪港深500医药卫生ETF可谓是闪电缩水。截至9月5日,在成立不到4个月时间里,该ETF份额已快速下降至不足一千万份,仅录得998.79万份。按基金当日资产净值0.996元计算,基金规模仅有995万元。相较基金成立时2.2599亿元的募集规模,招商中证沪港深500医药卫生ETF上市至今已缩水超过95%。

来源:招商中证沪港深500医药卫生ETF上市交易公告书

包括招商中证沪港深500医药卫生ETF在内,招商基金旗下共计有6只股票ETF规模均已跌破5000万元的清盘红线,余下5只分别包括招商中证沪港深消费龙头ETF、招商中证物联网主题ETF、招商中证银行AH价格优选ETF、招商中证云计算与大数据ETF、招商中证浙江100ETF。截至9月5日,上述5只ETF份额下降至2641.74万份、4170.56万份、3299.35万份、5859.07万份、3003.87万份,对应资产净值分别仅有约2203万元、3059万元、3058万元、4395万元、2919万元。

同样,招商中证沪港深消费龙头ETF和招商中证银行AH价格优选ETF也分别于今年1月20日和3月15日才成立,基金募集规模分别为22142万元和28299万元。自成立至今,这两只ETF已分别缩水90.05%和89.19%。

有意思的是,在ETF头部管理人中,内部产品情况也是两极分化。截至9月5日,ETF“一哥”华夏基金旗下共计有7只股票ETF规模落在清盘红线以下。从成立时间分布来看,仅一只ETF成立于2019年,为华夏中证四川国改ETF,而华夏中证沪港深500ETF、华夏中证细分有色金属产业ETF、华夏中证文娱传媒ETF、华夏中证石化产业ETF等4只ETF成立于2021年;华夏中证智选1000成长创新策略ETF和华夏中证智选500成长创新策略ETF则是今年3月和7月刚成立。

特别是华夏中证四川国改ETF缩水最为严重,早在2019年成立时,基金规模高达37.43亿元。但截至9月6日,华夏中证四川国改ETF份额仅有2439.31万份,基金资产净值约4527.37万元,缩水率高达98.79%。

此外,易方达基金旗下也有5只迷你股票ETF,分别包括易方达中证石化产业ETF、易方达中证沪港深500ETF、易方达中证沪港深300ETF、易方达中证物联网主题ETF、易方达中证全指建筑材料ETF。除了易方达中证沪港深500ETF规模接近5000万元外,另外4只ETF规模均在4000万元以下。

其中,前4只ETF均成立于2021年,仅易方达中证全指建筑材料ETF成立于今年3月,但该ETF缩水速度却最快。截至9月5日,易方达中证全指建筑材料ETF单位净值0.9059元,基金份额仅1952.16万份,基金资产净值仅有1768.46万元。较成立时的24052万元,短短半年时间里基金规模骤降92.65%。

Wind统计还显示,在今年来宣告终止上市的18只基金中,ETF产品就多达12只,占比近七成。其中,兴业基金旗下就有3只,分别包括兴业上证180金融ETF、兴业上证50ETF、兴业中证福建50ETF。同样,嘉实基金也有两只ETF已经终止上市,分别是嘉实中关村A股ETF和嘉实中证中期国债ETF,各于今年6月22日和8月24日终止上市。

百亿ETF占比下降

不仅如此,新经济e线注意到,在股票ETF规模突破万亿元大关的同时,百亿ETF尽管在数量有所增加,但整体规模却出现缩水,市场占比不增反减。截至9月5日,百亿股票ETF从去年年末的21只增加至23只,但累计基金资产净值却从去年年末的4909.3674亿元下滑至4566.3753亿元,环比减少342.99亿元,约减少近6.99%。

从百亿股票ETF的规模分布情况来看,500亿元规模以上的ETF仅有1只,较去年年末的3只,减少2只。截至9月5日,目前规模最大的股票ETF为华夏上证50ETF,基金资产净值为513.67亿元,较去年年末的691.35亿元,减少177.68亿元,环比大幅减少近三成,约25.7%。与此同时,基金份额也出现净赎回,从去年年末的212.04亿份下降至187.54亿份,净赎回24.5亿份,赎回率为11.55%。

截至去年年末,规模超过500亿元以上的3只股票ETF分别为华夏上证50ETF、华泰柏瑞沪深300ETF、南方中证500ETF。其中,华泰柏瑞沪深300ETF和南方中证500ETF规模也已分别降至440.59亿元和384.30亿元,今年来规模分别下降128.27亿元和161.14亿元,降幅分别达22.55%和29.54%。

此外,200亿至300亿规模区间的ETF数量也从去年年末的5只缩减至今年的3只,净减2只。其中,华安上证180ETF和嘉实沪深300ETF已双双跌破200亿元大关。截至9月5日,这2只ETF规模分别下降至196.76亿元和181.34亿元,较去年年末的228.87亿元和227.24亿元,分别下降了32.11亿元和45.9亿元,降幅分别达14.03%和20.2%。今年来,华夏中证5G通信主题ETF和华夏MSCI中国A50互联互通ETF也双双退出了百亿ETF榜单。

相比之下,华夏上证科创板50ETF规模大幅增长至295.73亿元,较去年年末的206.89亿元,大幅增长88.84亿元,增幅超过四成,达42.94%。在百亿股票ETF排行榜上,华夏上证科创板50ETF从去年的第九位提升至今年的第五位。而华夏国证半导体芯片ETF、华宝中证医疗ETF、易方达创业板ETF、国泰CES半导体芯片ETF、易方达上证科创板50ETF、易方达沪深300ETF等6只百亿ETF规模也录得不同程度上升。

新经济e线统计发现,在新晋上榜百亿股票ETF的名单中,国联安中证全指半导体ETF、易方达沪深300医药卫生ETF、鹏华中证酒ETF、华夏中证新能源汽车ETF等4只ETF在列。截至9月5日,以上4只ETF资产净值规模分别达133.85亿元、110亿元、105.75亿元、100.61亿元。

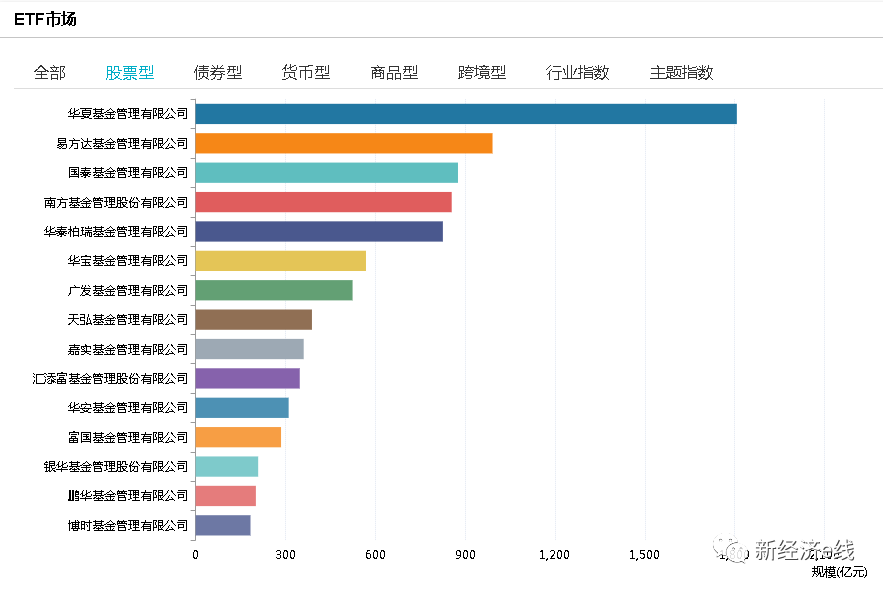

来源:Wind

不过,就行业竞争态势而言,头部ETF管理人的领先优势仍旧难以撼动。Wind统计表明,截至9月5日,共计有52家管理人布局了股票ETF。其中,华夏基金和易方达基金两家千亿巨头规模合计分别达1917.01亿元和1062.48亿元。紧随其后的分别为华泰柏瑞基金、国泰基金、南方基金,其规模合计为973.49亿元、929.89亿元、890.01亿元。

在股票ETF管理人前十强中,余下五席各由华宝基金、广发基金、天弘基金、汇添富基金、嘉实基金拿下,对应管理规模合计分别达580.11亿元、568.04亿元、403.38亿元、402.25亿元、383.77亿元。

冰火两重天的是,国投瑞银基金、新华基金、汇安基金、兴银基金、中融基金、中银国际等6家管理人旗下股票型基金累计管理规模均低于2亿元,而中银基金、融通基金、浙商证资管、南华基金、山西证券、前海开源基金、兴业基金等7家管理人的规模合计分别不到亿元。

评论