文 | 英才杂志 刘超然

区别于全球资本市场,A股最独树一帜的细分板块莫过于白酒板块。白酒行业在国内的地位已经不再局限于饮料、消费品,而逐渐成为一种历史的文化符号,成为一个民族的图腾情结,背后代表着东方古国的生活方式,寄托着国人的精神理想,逐渐衍生出“神奇的金融属性”。

“股市好喝酒庆祝,股市不好喝酒消愁”。在玩笑话背后,其实是中国独特的“酒文化”造就了国内白酒行业的消费属性,相比钢铁、煤炭和有色金属,白酒的周期性相对偏弱,消费者对价格波动不敏感,需求几乎是刚性的。非要讲周期性的话,可能与酒厂的产能、区域人口和消费习惯呈现较强的相关性。

业绩向上,估值回归

不得不承认,白酒板块确实符合巴菲特的选行业逻辑,有护城河、商业模式简单且高毛利。白酒行业原材料虽然是很好获得的粮食和水,但地理差异给水带来了天然的护城河;酒的制造工艺和销售模式都是成熟且简单的;最重要的是白酒行业毛利率奇高。茅台的毛利率常年维持在90%以上,五粮液的毛利率常年维持在75%左右,泸州老窖的毛利率近年来不断攀升,2021年突破了85%,甚至这些头部的白酒企业毛利率仍然在增加,最近的半年报多家白酒企业的盈利能力都创历史的新高。

过去的10年,白酒板块涨幅远远跑赢大盘,绝对是股市最热的板块。

虽然白酒板块的个股业绩在增长,盈利能力在增强,但从2021年2月春节过后,白酒指数(803017.EI)短暂触顶,便进入震荡向下的趋势,在一年多的时间里,指数回调超过30%。估值方面,横向对比PE(TTM)从2021年年初的高位57-60倍“降温”至当前的35倍上下;PB从高点的17.7倍回落至当前的9.3倍左右,大致回到2020年年中的估值水平。放到全球看来,目前市值最大的帝亚吉欧(DGE)的PE(TTM)和PB分别为26.43倍和11.24倍,并没有明显高出全球资本市场;同时,根据申万三级行业分类的270个子行业的最新PE(TTM)来看,白酒行业目前处在79/270的位置,估值总体回到正常水平。

表面看是基金、机构不再抱团白酒板块,本质是前期整体白酒板块估值过高,且疫情影响下,经济下行压力较大,导致消费疲软,市场看衰白酒板块的成长性,回调一定程度上也释放了板块的“泡沫”。

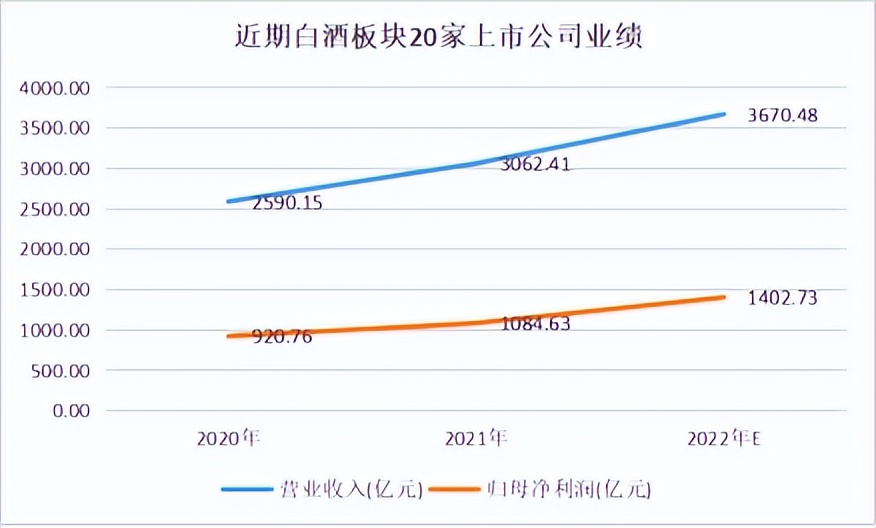

但是在疫情导致的全球经济压力下,白酒板块的业绩仍然呈现正增长,2020-2021年两年,白酒板块20家上市公司合计营收从2590.15亿涨至3062.41亿,增长18.23%;合计归母净利润从920.76亿涨至1084.63亿,增长17.80%,而且根据2022年H1的业绩来看,2022年预测白酒板块的营收可以达到3600-3700亿(粗略估计),归母净利可以达到1400亿上下,营收和归母净利增速分别预计可达到20%和29%,兼顾成长性。

细分来看,贵州茅台(600519.SH)和五粮液(000858.SZ)的业绩基本稳居行业“头两把交椅”,增速基本稳定在13%左右,五粮液2022年业绩增速预期会达到20%。目前白酒板块的悬疑基本锁定在第三名的争夺战,洋河(002304.SZ)暂居第三,后面的泸州老窖(000568.SZ)和山西汾酒(600809.SH)都“虎视眈眈”的盯着行业第三的位子。

古井贡酒(000596.SZ)半年报以营收90.02亿元,归母净利19.9亿的优异业绩和近40%的增速重回白酒板块的“第二梯队”,紧随其后的今世缘(603369.SH)和老白干(600559.SH)预计2022年的业绩增速也都会相当可观,而迎驾贡酒(603198.SH)和舍得酒业(600702.SH)在“第二梯队”的潜力也是不容小觑。

总体来看,目前A股的白酒消费板块整体业绩稳定且韧性较强,“强者恒强”,头部酒厂抗压更佳。

相比其他板块,白酒的投资性价比和安全边际都逐渐走高,而且随着国内经济压力缓解,叠加短期中秋、国庆、新年等节日,消费板块复苏的预期较强。

明明业绩第三,市值却差千亿

一直以来市场对行业排名都是以业绩作为核心考量。

但是奇怪的是,目前稳居第三的洋河股份虽然营收和归母净利紧仅次于茅台和五粮液,但二级市场的市值却不到3000亿,近期更是大幅回调至2200亿,然而业绩稍逊一筹的泸州老窖和山西汾酒的市值都早早突破3000亿,目前在震荡行情中仍然稳定在3300亿。

为何业绩领先的洋河股份,市值却相差千亿?

有观点认为,白酒行业甚至A股市场更关注业绩增速,而非业绩;实际上只是一个方面,更重要的在于主营业务增速以及未来预期。推测核心原因在于,白酒行业能“讲的故事”本就很少,近些年白酒高端化无疑是走了“消费升级”的必经之路,用高端产品减弱消费者对价格的敏感程度,以进一步增加周期带来的行业韧性,进而业绩增速一定程度会反映产品高端化的成果,给二级市场带来故事和预期。市场转变也发生在业绩增速上,2018年-2020年的三年被市场认为是白酒上市公司业绩和市值双丰收的“黄金”时期。

2018-2020年业绩对比(数据来源:choice)

不必说贵州茅台、五粮液每年维持正增长,对比当时体量相差不多的泸州老窖,2018-2020年的营业收入分别为130亿元、158亿元和166亿元;然而洋河在这三年,主业增长出现乏力的状况。洋河股份2018年-2020年的营业收入分别为241亿元、231亿元和211亿元,同比下滑。而且,这三年洋河股份有些“沉溺于”投资理财,虽然投资收益一定程度上抹平了主营业务下滑的尴尬,但投资还是存在相当风险,市场对于企业非主营业务的收入还是比较敏感。

一直以来,公司基本面的转变是市场预期和价值重塑的核心。

2022年洋河又回归主业且增速强劲,根据公司最新的2022年半年报看,归母净利69亿中,仅有3.5亿来自于投资理财的收益,占比持续下降,从2020年32%到2022年H1的5%,公司的盈利质量大幅改善,而且预期今年的业绩仍然大概率远超汾酒和泸州老窖。

目前来看,无论根据营收还是净利,洋河股份仍然排在国内白酒行业的第三位,主业的根基还是相当深厚,业绩和增长的韧性依旧很强,后面预计市场会重点关注公司的盈利质量,以及前期投资理财的退出情况。

后面,随着经济逐渐回暖,下半年的两节及年初的春节都能为白酒行业复苏带来较强的支撑,而行业中洋河股份受到前期叠加行业下行和“黑天鹅”事件影响而被市场低估。目前公司盈利质量逐渐改善,主业业绩增速回归,从2022年业绩预期与目前市值来看,市值增长的潜力较大。

评论