文|牛刀财经 黄芳华

“没想到竞争来的如此之快”。

8年的时间,扫地机器人从一个发烧产品走入千家万户,如今新玩家纷纷入场、大厂陆续布局,扫地机器人已经成了家居产品中的必争之地。

红海化的竞争,也让扫地机器人行业加速进入到内卷状态。

产品趋同、价格厮杀,高度同质化的当下,如何破局当前的内卷成为扫地机企业下半场需要回答的问题。

01 两极分化与内卷

扫地机器人行业开始出现两极分化的现象。

头部企业推出高端高价扫地机冲击高线市场,占领技术高地;白牌机、平价机推出低端低价机占领低线市场份额。

不同段位、不同体量、不同定位的企业进入到扫地机器人领域。

从产品及价格定位看,当高端产品的价格冲到6、7千,同时也存在大量的白牌机,价格仅数百元。

受益于单价提升,高端扫地机器人市场销额增幅显著,奥维云数据显示,3500元以上的扫地机销额占比从2020年到2021年由14.1%增至43.8%,且2022年仍有所提高。

另一方面,下沉市场的扫地机器人品牌,在低线城市、乡镇等市场提供让人惊讶的产品,平均价格不到1000元,更有甚者仅几百元。

从市场规模看,根据奥维云预测,2022年清洁电器零售额374亿元,零售额量3219万台。作为清洁赛道第一大细分品类,预计全年扫地机器人零售量将达601万台,随着扫地机器人价格上涨,预计全年扫地机器人零售额将达138亿元。

市场规模及盈利空间的不断扩大,吸引众多玩家进场。

近两年,除了云鲸、追觅等新晋头部厂家外,还有诸如拼多多上的平价扫地机厂商如家卫士等,以及众多的白牌厂商。

扫地机器人早已不是一线城市的“大玩具”,更是家电中的国民产品。从一线城市到乡镇家庭,消费者对扫地机器人的接受度越来越高,刚需的理念深入人心。

而真正造成两极分化现象的原因,则是头部品牌通过高研发、高成本支撑下,推出高技术含量的产品来提升竞争力,保持差异化的竞争优势。

根据奥维云网统计,2021年中国扫地机器人前10大品牌中,石头科技、科沃斯、云鲸及小米合计零售额份额达到接近90%。

除了石头科技、科沃斯以及小米米家扫地机器人外,华为以及老牌家电巨头海尔等品牌,也开始跨界到这个行业。此外,还有一些新玩家,比如云鲸、追觅等。

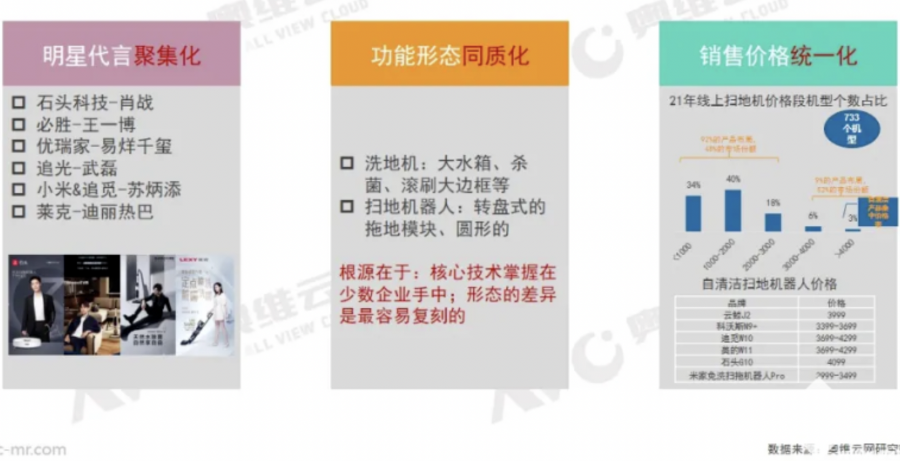

高度竞争下,产生了企业从营销到产品功能,再到价格定位的同质化。

冲击高端成为了头部扫地机器人的差异化竞争策略。

去年8月,石头科技推出自清洁类产品G10S系列,同时具备自清洁和自集尘功能;iRobot的高端机型S9+系列专注扫地功能,并配备有自集尘基站;云鲸的J2、海尔JH65U1等均推出了自动清洗烘干拖布的扫拖一体机器人。

随着头部厂商推出高端产品系列,扫地机市场的价格进一步上探,石头科技的价格来到5799元,海尔的JH65U1售价为4699元,而iRobot的S9+系列则折合人民币高达7000元。

02 高端还是平价?

市场逐渐成熟的同时,也要注意到今年上半年扫地机器人行业增长开始放缓。奥维云网(AVC)数据显示,2022上半年扫地机器人零售额57.3亿元,同比增长9%,零售量201万台,同比下滑28.3%。

高度同质化下,对于消费者来说选择扫地机器人,除了品牌几乎没有太大的差异。

扫地机企业如何建立竞争壁垒,如何寻求市场增量?

当下局面,一部分企业通过降低价格,以平价的产品策略来占领市场,通过推出低价但满足基本功能的扫地机,和一众白牌企业竞争占领下沉市场。

另外一部分企业,则是通过高端化产品,以更高的技术和体验来构建竞争优势。

两种策略下,市场已经给出答案。

在今年上半年扫地机器人整体放缓的行情下,自清洁款、洗地机、自集尘款等更高价格,但是能为消费者提供更加“懒”体验的产品,销量却大幅提升。

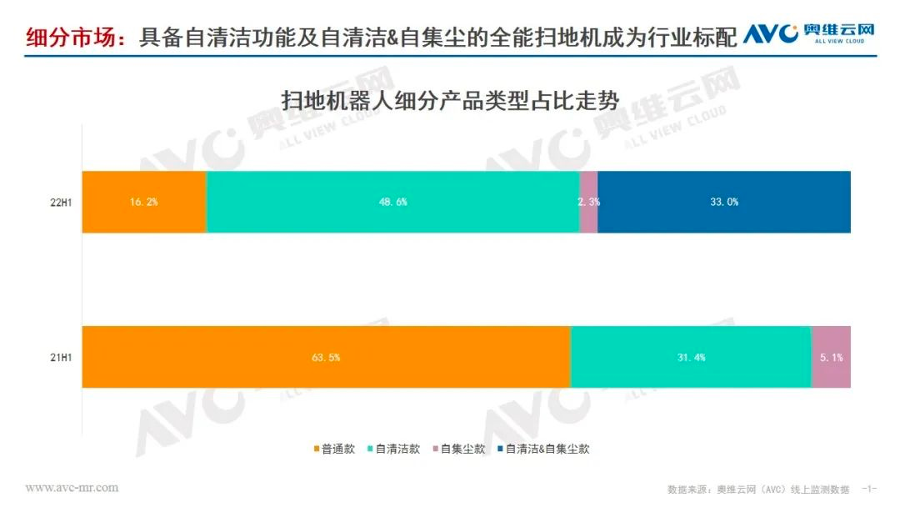

奥维云网报告显示,2022年上半年自清洁款机器人占比大幅提高,从去年同期的31.4%提升17.2%个百分点达到48.6%,其次是自清洁&自集尘款,占到33%,两者加起来占比超过80%,带有拖地功能且机器能够自己洗拖布已经成为当下消费者购买首选。

以石头科技为例,去年8月推出自清洁产品G10系列后快速放量。据奥维统计,石头G10S系列在自清洁品类中国内销额排名第一,累计销售量达到21万台、销售额超过9亿元,市占率达8.22%。

高端化给石头科技带来了业绩的大幅提高,新品拉动下业绩迎来量价齐升。2022年H1石头科技品牌产品销售超过110万台,实现销售额29.22亿元,同时,石头产品在国内线上市占率达到23.57%。

另外,欧睿咨询调研称,石头是全球高端市场的领先品牌,不仅在中国销售表现强劲,并且在欧洲、日韩、北美市占率也较高。2021年7月至2022年6月,石头科技全球高端扫地机器人出厂销量第一,已位列全球扫地机器人行业第一梯队。

03 扫地机,必须走自建产能的路

如果我们回头看扫地机器人这几年的发展,可以发现,随着扫地机器人的普及,规模效应也带来了技术普惠,原有技术的成本不断降低。

比如说,具备路线规划、红外感知等基础功能的扫地机器人,这几年的价格不断降低,也逐渐成为下沉市场的主流、标配产品。

这也给当下的扫地机企业带来一个启示:现有的高端技术终将普惠,未来企业的核心竞争力来自于产业优势和企业持续的创新力。

自建产能是建立产业优势绕不开的一条路。

产业优势来自于企业是不是能通过成本控制,为消费者提供更有竞争力的价格,以及更有保证的产品质量。而多个领域的国内品牌,在控制产品质量的道路上,或多或少都踩过代工的坑。

近期,石头科技便开始着手自建工厂。

今年6月27日,石头科技发布公告,拟使用超募资金4.6亿元,增资全资子公司惠州石头,用于投建自建制造中心项目。项目达产后,石头科技将从此前的完全委外生产模式,转为委外、自建相结合。

自建产能听上去是方向正确,但并不是一条容易执行的路。

短期来看,石头科技自建工厂将面临资金支出压力,以及工厂产能爬坡、效率磨合提升等各个环节的磨合,但长期来看自建工厂的优势也会逐渐明显。

最明显的效应是成本降低、产能可控。通过代工转变为自采购原料、把控整个生产环节,可以实现对整体生产成本的控制,来提高终端的成本和售价优势。

另外非常值得关注的一点是,自建工厂后品牌可以真正实现产研销一体,帮助企业并将销售情况反馈给研发,并将研发成果更快地将新技术应用到生产上,提高企业的灵活性。

简单来说,自建产能能够做到,同样的质量下价格更低,同样的技术下产品更先推出。技术终将普惠,但源源不断的技术推出,才能保持企业创新活力。

石头科技创始人昌敬关于创新对行业的影响,有段话说得非常好。

“产品能力、质量能力、成本能力、效率能力、营销能力等都属于基础能力,有了这些能力,企业能活着;但是如果要活得好,要超越竞争,就需要拥有可持续的创新能力,这才是核心能力。”

“产品、质量、成本、效率、营销、创新,是一个六边形。六边形的“因”好了,企业的“果”自然就会好。”

如何构建可持续的创新能力,才是企业顶层设计中优先级最高的事情。

评论