文|全球财说

和当前申请成立银行理财子公司热潮不同,苏州银行近日递交了成立公募基金公司的申请。

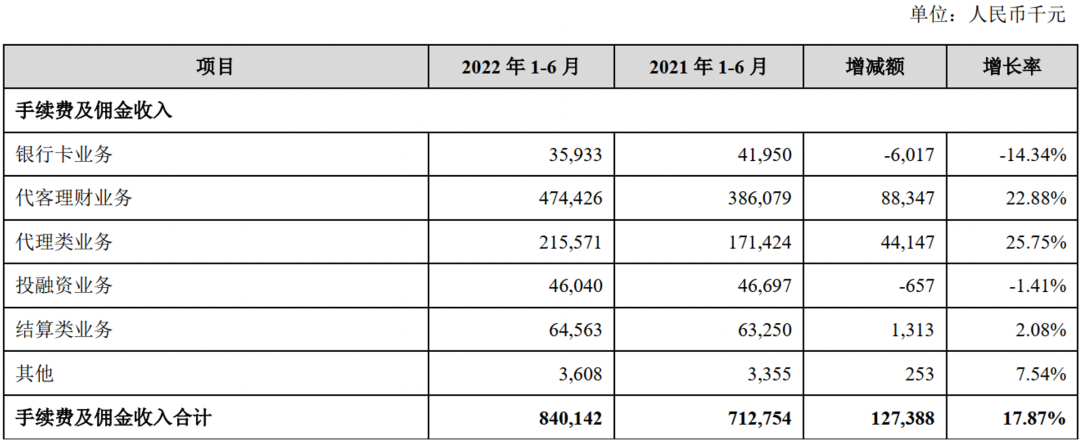

《全球财说》注意到,苏州银行今年上半年代客理财和代理业务收入大增,数据显示,报告期内,该行代客理财业务收入同比增长22.88%,代理类业务收入同比增长25.75%。

苏州银行表示,该行推进中间业务稳步发展,一方面在理财业务、代销业务、银团贷款、债券承销等方面优化创新,实现中间业务收入可持续增长;另一方面获批证券投资基金托管资格,成为近 8 年来首家获批的中资银行。

紧锣密鼓拟设公募基金

今年以来的种种表现,显示出苏州银行对公募基金的兴趣。

今年3月,苏州银行公告称获得证券投资基金托管资格,这是近8年来首家获批的银行。据悉,上一家拿到该资格的中资银行还是江苏银行,其在2014年5月获批。此后多年,仅有渣打银行、花旗银行和德意志银行三家外资银行获得过证券投资基金托管资格。

消息显示,苏州银行在申获基金托管资格时有将近20家竞争金融机构,该行从中脱颖而出。

中国证券投资基金业协会官网,截至目前,共计58家机构拥有证券投资基金托管资格。其中,商业银行占据大头,30家商业银行名单中共计包括27家中资银行和3家外资银行。

27家中资行中,仅包含1家农商行(广州农商行)和7家城商行,分别为宁波银行、徽商银行、杭州银行、北京银行、上海银行、南京银行、江苏银行和此次获批的苏州银行。

当前,传统银行息差收窄,竞争愈加激烈,向资管业务转型是未来重要的发展方向。取得基金托管资格的商业银行可以参与包括公募基金、银行理财、信托计划、私募投资基金等监管部门许可的资管产品托管业务,市场规模高达百万亿级别,此次成功获批该资格对苏州银行意义非凡。

截至目前,还有11家机构正在排队等待监管批复这一资格,其中中资银行包括5家,且全部为区域性银行,分别是蒙商银行、成都银行、重庆农商行、上海农商行和青岛银行。

获得基金托管资格还不是终点,苏州银行还有了更进一步的筹谋。

该行于3月底发布公告显示,董事会审议通过了关于发起设立公募基金公司的议案,同意该行联合发起设立合资公募基金管理公司,注册资本1.5亿元人民币,苏州银行拟持股比例为55%,并授权董事长全权负责发起设立基金公司的相关事宜。

7月19日,苏州银行审议通过了关于调整拟设公募基金公司持股比例的议案,同意该行拟持股比例由原55%调整为56%,拟设公募基金公司注册资本仍为1.5亿元人民币。

证监会官网信息显示,日前,苏州银行正式递交了《公募基金管理公司设立资格审批》和《公募基金管理公司申请私募资产管理业务资格审批》的材料,拟设立公募基金管理公司并申请私募资产管理业务资格。

从获批基金托管资格再到申办公募基金,其工作流程紧锣密鼓、一环套一环。

其对公募基金的“野心”或来自于监管对此放开的暗含信号。今年4月26日,证监会发布《关于加快推进公募基金行业高质量发展的意见》明确提出,壮大公募基金管理人队伍。积极推进商业银行、保险机构、证券公司等优质金融机构依法设立基金管理公司。调整优化公募基金牌照制度,适度放宽同一主体下公募牌照数量限制,支持证券资管子公司、保险资管公司、银行理财子公司等专业资产管理机构依法申请公募基金牌照,从事公募基金管理业务。

银行系基金公司目前已不少,城商行中也有几家设立了公募基金公司,如南京银行、宁波银行、上海银行和北京银行等,分别成立了鑫元基金、永赢基金、上银基金和中加基金。

信用减值损失下降超2成,刺激业绩增长

江浙地区上市银行目前中报业绩表现相对优秀,苏州银行表现也不差,且看起来似乎受上海疫情影响不太大。

上半年,该行净利润增长超2成,报告期内,该行实现归属于母公司股东的净利润21.77亿元,比上年同期增长4.37亿元,增幅25.08%。但营收增长仍有疲弱的问题,仅实现个位数增长,报告期内实现营业收入59.54亿元,比上年同期增长4.44亿元,增幅8.05%。

该行利息净收入增幅远不及非利息净收入增幅,其利息收入增长为10.08%,勉强站上两位数,但利息支出15.15%的增长,拉低了利息净收入增长。

进一步看利息支出项目,该行吸收存款利息支出同比增长12.91%,主要应为存款规模增长带来的支出增长,成本率变化不大,仅公司类活期存款成本率微增0.01%。应付债券利息支出增幅最高,报告期内应付债券利息支出10.45亿元,较上年同期增 3.19亿元,增幅43.90%,主要是报告期内应付债券规模同比上升所致。

尽管该行手续费及佣金净收入同比增长了18.65%,主要原因正是前文所说因代客理财业务和代理业务收入的增长主要推动,需警惕的是其银行卡业务收入下降,同比下降14.34%,同时银行卡业务的支出还大幅增长,同比大增66.9%。

推动营业利润增幅扩大的另外一个很重要因素是该行信用减值损失下降,同比下降23.24%,主要原因是贷款和垫款减值损失大幅下降,从去年同期的16.68亿元下降至今年6月末的7.5亿,计提基本腰斩,由此也释放出大量业绩,推动营业利润增幅跃升至26.69%。

预计接下来的会计年度,该行还有利润释放空间,因为该行拨备覆盖率较高,远超监管标准2倍警示线,今年6月末,该行拨备覆盖率504.93%,在同业中属于较高水平。

资产质量方面看起来上半年似乎没受到上海疫情多大影响,其不良实现双降,报告期末该行不良贷款余额21.50亿元,较年初下降2.18亿元,不良贷款率0.90%,较年初下 0.21个百分点。

五级分类中,其仅损失类贷款增长,不过其有较高拨备覆盖率“罩着”,未来核销影响应不会太大。

但需注意的是,该行新增逾期增长,逾期1至90天,及逾期90天至1年的贷款均有所增长。

从行业贷款质量来看,不良率超过1%的有制造业、房地产业、农林牧渔业,其中房地产业最高,达5.58%。

截至报告期末,该行核心一级资本充足率为9.60%,一级资本充足率10.47%,资本充足率为12.97%,其中仅一级资本充足率微增,原因是苏州银行2022年1月发行了无固定期限资本债券30亿元。各资本指标总体达标,但核心一级资本消耗快也是事实,未来的再融资计划仍然不会缺席。

评论