记者 |

编辑 | 陈菲遐

光伏电池片第三大巨头江苏润阳新能源科技股份有限公司(下称润阳股份)向上交所递交了创业板上市申请。本次IPO公司拟募集资金40亿元,其中年产5万吨高纯多晶硅项目20亿元,年产5GW 异质结电池片生产项目5亿元,补充流动资金15亿元。

需要注意的是,润阳股份资金链问题严重、行业地位尴尬。本次IPO对于这家公司来说是背水一战。

与行业发展背道而驰

润阳股份主要产品为高效单晶PERC电池片,包166mm、182mm、210mm等市场主流尺寸,其产品可兼容半片、双面等组件技术。2021年公司营收106.17亿元,同比增长121%;归属净利润4.86亿元,同比下滑5.4%。今年上半年公司营收89.77亿元,归属净利润5.06亿元,其中光伏电池片业务实现收入88.98亿元,占总营收比例的99.57%。

近年来润阳股份市占率一直保持行业排名前三。公司现有核心产品为单晶PERC太阳能电池片,主要销售给大型知名组件厂商,并最终运用于光伏发电系统。根据PV InfoLink 统计,2020年、2021年和2022年上半年公司太阳能电池片销量均位居全球第三名,仅落后市占率排名第一的通威股份(600438.SH)和第二的爱旭股份(600732.SH)。

与光伏行业内一体化的发展方向不同,润阳股份选择的是专业化制造道路。为了提升核心竞争力,有效增强成本优势,主流光伏企业隆基绿能(601012.SH)、通威股份、晶科能源(688223.SH)等均采取一体化模式。垂直一体化,即企业涉足产业链上中下游的多个制造环节,能够实现供应链资源整合,从而确保供应稳定,保障供应链安全,降低生产成本,有利于发挥各环节之间的协同效应。

从本质看,润阳股份这种采取专业化制造的企业对于头部公司来说就是外协厂,行业地位不高。由于主流巨头都具备自主生产电池片能力,只有当自身产能无法满足时,才会选择外协厂产品。而对于润阳股份来说,业务集中于电池片环节,产品结构较为单一,抗风险能力较差。

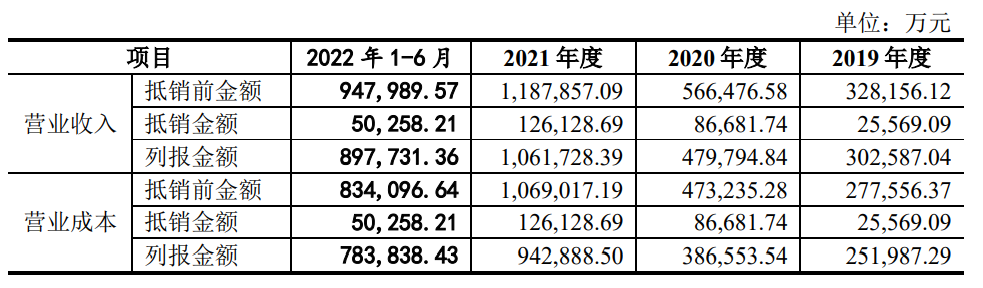

为了绑定客户,润阳股份甚至存在 “双经销业务模式”。在该模式下,公司向对手方采购硅片的同时,根据合同约定需向对手方供应一定规模电池片。公司与对方根据框架合同约定定期签订购销合同或订单,按照硅片市场价或双方约定价格向对手方采购硅片,并按照硅片采购价上浮一定价差向对手方销售电池片。为使财务报表更合理反映经营状况,在会计核算过程中,公司已将上述双经销业务中最终销售回给对手方电池片所对应的硅片采购进行了抵销。今年上半年抵销金额高达5.03亿元,占抵销前金额比例的5.3%,而2021年这一比例为10.62%。

募集资金项目有风险

润阳股份也意识到业务的局限性,目前正在建设自有硅料产能。本次IPO投募项目中,有一半募集资金(20亿元)投向硅料建设。

但这可能并不是明智之举。

本轮硅料上涨周期已持续超2年,红利期已过,硅料行业此时再投产显得有些“姗姗来迟”。2020年5月底以来,多晶硅料(一级料)价格已由此前的8.13美元/千克一路上涨,截至9月13日多晶硅料(一级料)价格为44.54美元/千克,续创历史新高,自底部以来涨幅已超过4倍。

此前硅料企业投放的产能即将释放,供给拐点来临。由于硅料产能扩张时间在整个光伏产业中最长,一般为12个月至18月,而从开工至满产一般需要半年左右。因此2021年扩产项目落地时间为今年下半年至明年。

PV InfoLink并不看好未来硅料价格。随着多数硅料厂商于2021年完成扩产,硅料扩张开始放缓。PV InfoLink表示硅料产能增长稳固,业界对供应增长预期将对硅料价格形成冲击。

对此,润阳股份也提示了风险。公司表示,由于原有硅料公司扩产以及新进入硅料产能陆续投产,硅料市场供求关系将出现变化,项目达产以后预期收益可能较前期论证出现较大差异,届时公司偿债压力将加大,整体经营受到不利影响。

技术变革带来的两大风险

上游硅料高位入局,润阳股份核心业务电池片行业则处于技术巨变之中。近年来光伏产业链技术已逐步定型,因此电池端的技术革新成为光伏产业链为数不多的亮点,由此也带来相关产能扩建。

作为P型电池的代表,PERC技术转化效率已接近极限。PERC技术是目前提升太阳能电池效率的主流技术,今年上半年基于PERC技术的太阳能电池片销售额占据销售总额的95%以上。光伏电池片具有更新换代快的特点,而N型电池技术(主要包括 TOPCon和HJT)经过几年蛰伏期后,已日渐成熟。以TOPCon电池为例,25.5%的效率纪录较PERC高出近2个点,也是过去三年实现2个点以上效率提升的主流方案。此外,TOPCon在衰减率、双面率、温度系数方面也有较大优势。CPIA预测今年N型电池(TOPCon、异质结电池)占比有望提升至13.4%。

技术革新带给润阳股份的是两个风险,固定资产减值和资金。公司的固定资产主要系机器设备。截至6月底,公司机器设备账面价值占固定资产的比例高达65.45%。产品主流技术路线变更,将加速公司相应设备闲置或淘汰。

资金紧张下的违规

润阳股份最大的问题还是缺钱。异质结技术需要全新的设备支撑,因此单GW投资额较大。以公司本次IPO投募项目为例,该年产5GW异质结电池片生产项目总投资额高达30.08亿元(其中募集资金5亿元),单GW为6.02亿元,后续仍然需要投入超25亿元。

表面看,截至6月底润阳股份账面上还有26.9亿元的货币资金,但同时公司应付票据及账款高达62.1亿元,此外还需要偿还一年内到期的非流动负债4.84亿元、短期借款11.4亿元。目前公司资产负债率高达81.99%,流动比率和速动比率分别为0.80和0.70,双双低于1,资金面压力巨大。

为获得资金用于生产经营,润阳股份已将货币资金、应收票据、房产、土地使用权、生产设备等资产作为抵质押物以获取债务融资。截至报告期末,前述受限资产账面价值已占公司总资产的比例为43.87%。

在经营上,润阳股份甚至还动用了关联方供应链融资服务。近年来润阳股份通过悦达新实业、悦达供应链等关联方为公司提供供应链融资服务。具体来看,关联方作为供应链融资中间商向原材料供应商采购硅片或银浆后直接销售给公司,公司付给融资商一定的融资费,以延长款项结算周期、缓解资金压力。2019年至2022年上半年,公司关联方悦达集团下属企业为润阳股份提供的融资金额分别为0.6亿元、2亿元、3.62亿元和1.1亿元,占各期融资金额的比例的9.06%、17.15%、21.18%和8.03%。

在高比例质押仍无法缓解资金缺口的压力之下,润阳股份选择了铤而走险。2019年至2021年,润阳股份迫于融资渠道少、资金链紧张等原因,发生了如转贷、无真实交易背景的票据流转、个人卡收支款项等内控不规范的行为。其中转贷行为不符合《贷款通则》和《流动资金贷款管理暂行办法》的相关规定,无真实交易背景的票据流转不符合《票据法》相关规定。此外,公司此前还存在控股股东、实际控制人借用公司款项情形。截至今年6月底,相关借款已经归还完毕。

此外,主要股东、董事范磊已将其持有的公司720万股股份设定了质押,该等质押股份总数占本次发行前公司总股本的2%。

前有电池片技术变革迫在眉睫,后有硅料产业位居高位,对于行业地位尴尬同时资金链问题严重的润阳股份来说,IPO之路是背水一战。

评论