文|游戏观察

世界上XX%的财富掌握在1%的人手中,类似的语句常被用于分析讨论贫富差距相关的话题中。根据2019年瑞士瑞信银行(Credit Suisse)研究院的研究数据,当前全球最富有的1%人口掌握了全球45%的财富,全球最富有的10%人口占有全球财富的82%,而全球最不富裕的50%人口占有的财富不足全球总量的1%。

两极分化是个长期、广泛存在于多个行业的普遍现象,人口红利消退进入成熟期的手游行业也不例外,下载和收入大部分掌握在头部企业手中。

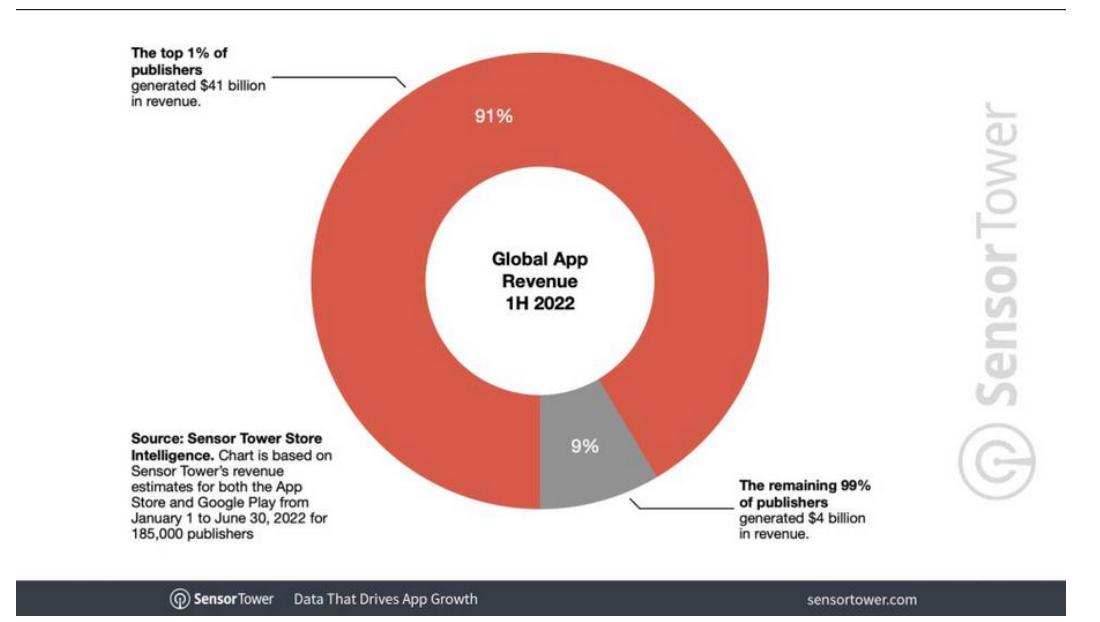

Sensor Tower 近期发布的一份报告抛出了吸人眼球的结论,2022上半年全球手游市场1%(460家)的厂商创造了93%的行业收入,约为270亿美元,余下的20亿美元由46000+厂商共得。放眼App市场整体也是类似的结论,1%的开发商占据了上半年收入的91%,约420亿美元。

当然,这个数据是否完整尚且存疑,毕竟Sensor Tower在最近《2022 年移动游戏市场展望》报告中给出的上半年全球手游市场收入统计约为427亿(Q1 226+Q2 201)。

这并不是一个新的观点,除了可以观测到各个产品收入榜单固化等表象外,前不久NPD Group也给出过类似市场马太效应加剧的结论,5月美国谷歌Play商店的支出同比下降了23%,App Store的支出下降了2.6%,而收入TOP 10的产品反而增长了1.3%。

如若数据无误,二八法则过时进入“九一”时代的手游市场也意味着市场竞争的激烈程度又上了一个台阶。当然,作为内容行业,游戏行业依旧存在一款成名、黑马吸睛的机会,不过随着用户年龄结构的变化,头部企业为了维持自身的优势,在老产品维稳和新品突围上都拿出了更多行动,也造就了如今的投资、挖人、技术开放、战略联合的动作不断。

用户年龄结构变化带来的新老交替

头部固化的产品,是企业维稳的定海神针,如腾讯网易旗下3年以上平稳发展的手游一抓一把。而在老生常谈的长线运营背后,是一代人已经从学生时代走向社会的中坚力量。

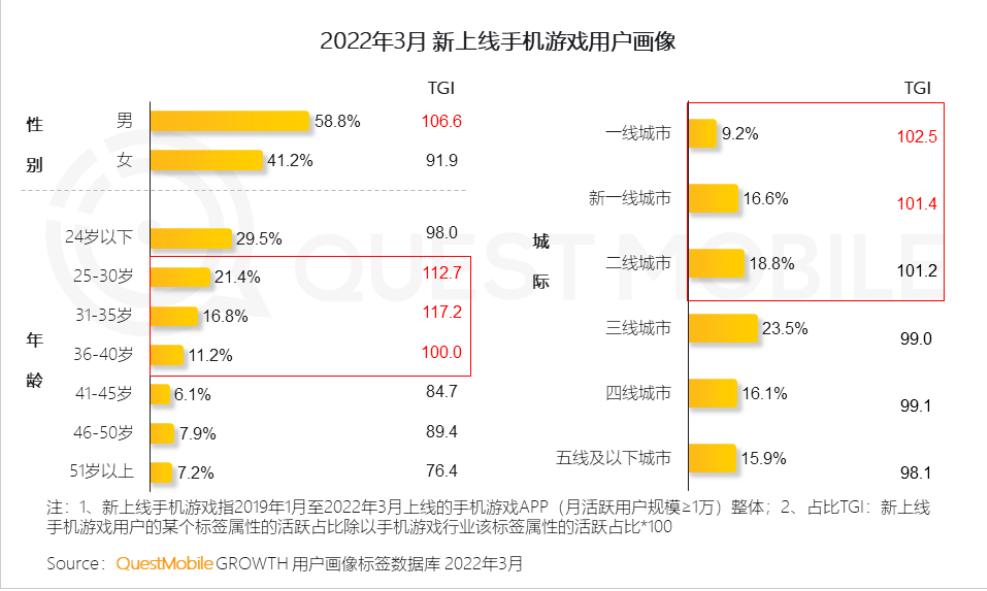

QuestMobile此前发布的《2022手机游戏行业洞察报告》显示,截止到2022年3月,31岁以上用户占比达到51%,其中,36岁以上用户占比36.6%,超过了24岁以下年龄段用户。而在2019年3月,30岁及以下用户占比55.5%,36岁以上用户占比仅为30.2%。近三年新上线的产品中,25-40岁用户占比近半。

核心用户伴随游戏共同成长、未成年人保护的落实等因素共同导致手游用户年龄结构变化必然会影响长线运营的策略选择。

游戏价值论此前提到,IP的价值往往需要时间沉淀,而在价值沉淀的过程中,用户与IP共同成长积累情感,这一点其实与用户伴随手游行业成长异曲同工。例如《哈利波特:魔法觉醒》带来的“情怀”成为吸引女性用户以及36至40岁“中年用户”的关键词。从这个角度来看,持续加码IP改编是应对这种变化的解法之一,对外合作拿下知名游戏IP改编手游布局全球收割用户也是当下新一轮的风向标。

这其实也是行业共同面临的问题,作为企业收入支柱,老用户具有更高忠诚度和付费意愿,一个典型的例子就是穿越火线,数据显示其系列电竞用户的平均年龄和消费意愿都高于全国电竞观众平均水平,其中在40-49岁的占比为15.7%,比全国电竞观众的10.5%高出5个百分比,在18-29岁这个年龄段的占比则比全国电竞观众低了约6个百分比。

另一方面,新用户是源头的活水,同样不能放弃。游戏发展过快没有足够的参考,随着用户年龄结构变化,产品和运营策略如何更好地承上启下还处在探索验证的过程中。

投资、发行、技术支持等更多形式的合作

Sensor Tower的报告中有另一对比对数据。

上半年头部1%的手游发行商占据了总下载量79%,达到220亿次下载量,全部App也是1%占据79%达到720亿次。

结合Facebook和YouTube等头部发行商MAU停滞增长甚至下滑的内容,其实可以得出目前流量领域突围的可能性更大, 通过流量运作,一夜爆红的轻度休闲游戏不在少数,比如最近的《羊了个羊》。但流量不完全等于变现能力,头部企业对于游戏收入的看重和掌控力更大。

《投资收购潮下,大厂加速取长补短》游戏价值论坛提到,行业环境的客观变化也导致对外投资战略与财务的效果和意义不再泾渭分明,特别是对于腾讯网易这样大规模投资的头部企业,未来相关投资带来的收益甚至可能直接成为支撑海外业务发展的重要部分。

因而我们也能看到,包括腾讯网易在内明显放慢了新品推出的频率,除了增加包括时间在内的产品成本投入、知名IP合作开路的打法外,投资、挖角组建新的海外工作室、提供发行服务、技术开放(包括云、安全等)和技术支持等更多合作形式被广泛使用。

这些行为都是为了帮助头部企业更大范围编织合作的网线,进而触达更多团队和产品发挥自身的影响力,回头来看,当下冒头的国内新兴团队完全独立,没有相关企业投资或者合作的并不多。

值得注意的是,“九一开”的市场格局下,头部企业除了在老产品新老交替维稳和一系列合作方式进行新品织网布局下功夫维持领先优势外,相当程度的精力放在了技术探索和游戏跨界价值上,以更高的视角来探寻游戏行业的天花板和未来发展,这三重方向也会成为下个阶段主要旋律。

评论