文|氨基观察

选择上市节点是个技术活。

对于某些“风口”而言,行业内企业上市或要趁早。一级市场的估值,终究需要二级市场支撑。一旦二级市场“翻车”,未能及时上车的企业,就可能遭遇融资窗口被关闭的窘境。

在整个医疗行业,不少细分板块因为“带头”大哥表现不佳,堵死“小弟”上市之路的故事屡见不鲜。

某种程度上来说,这些“带头”大哥们的资本之路是否顺畅,决定了这一行业的短期走势。眼下,肿瘤NGS行业就面临这个情况:

在科创板,世和基因尝试闯关;在港交所,臻和科技开始突围。

往小了说,这是两家企业自身发展到一定阶段后的必然选择;往大了说,两家企业是在为肿瘤精准医疗行业探路。成则一荣俱荣,败则一损俱损。

任何一家企业的IPO征途,都注定是坎坷的。但不管怎么说,衷心希望肿瘤NGS领域的领头羊们,能够持续给行业内公司带来好消息。

01 黄金时代尚处于起步阶段,大部分企业发展还需资本支持

基因测序技术让人类对生命密码的解析变成可能。生物医疗领域也籍由基因测序技术,将疾病诊疗推向精准医疗新时代。

肿瘤治疗便是如此。在过去十年里,从早筛到诊断以及预后管理的全周期环节,都在大步往精准治疗方向前进:

诊断环节已经日渐成熟,早筛领域的研发如火如荼,最后的拼图预后管理也被补上。

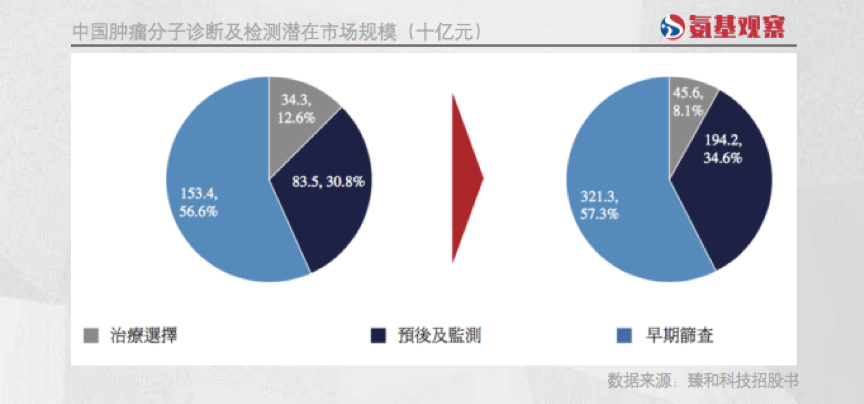

这注定是一个流淌着奶和蜜的市场。臻和科技招股书预测,2021年三大领域市场潜在规模2712亿元,2030年预计增长至5611亿元。

也就是说,即便这一市场未来渗透率只有10%,也足够支撑起几家百亿级公司。作为分子诊断领域最有前景的技术之一,NGS行业必然会成为最大的受益者。

正因此,肿瘤精准医疗行业内的巨头们,大都崇尚全周期布局,产品布局延伸至方方面面,希望拥有更高的天花板。

美股上市的燃石医学如此,尝试登陆国内资本市场的世和基因、臻和科技也是这样。

当然,不同公司侧重点会有差异。例如,世和基因强调自己在伴随诊断领域拥有优势,臻和科技更希望突出自己是MRD检测领域的领头羊。

不过,不管布局如何,行业内大部分公司都需要回答的一个问题是:肿瘤NGS的黄金时代还处于起步阶段,他们是否能够上岸?

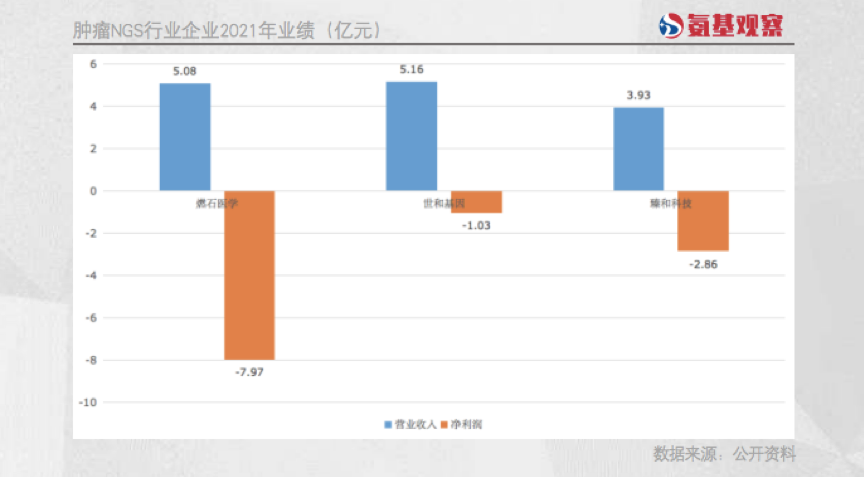

如下图所示,包括燃石医学、世和基因、臻和科技在内的领头羊们,目前都处于亏损状态。

就现阶段来看,他们要想在短期内实现盈利还较为困难。因为行业内公司在早筛、诊断、和MRD领域的布局都才刚刚开始,后续还需源源不断的研发资金支持。

例如,动辄上万人的大规模前瞻性临床,让早筛产品的研发被称为“黑洞”,对资金需求极高。多项业务齐头并进,也是燃石医学亏损额持续扩大的原因。

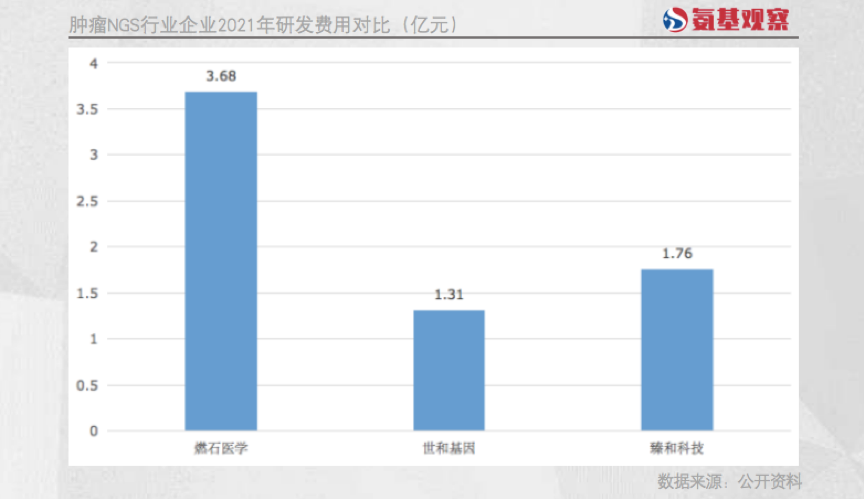

世和基因、臻和科技之所以亏损额较低,核心是研发层面相对克制。如下图所示,2021年燃石医学研发投入为3.68亿元,而世和基因、臻和科技均不超过2亿元。

显而易见,大部分精准医疗行业公司要想快速发展,依然还需要金主爸爸支持。

02 世和基因:解决“能不能”的问题

科创板开闸,战略性新兴产业是重点,即便是未盈利的生物医药行业也具备在A股上市的可能。

但对于肿瘤NGS行业来说,要想在科创板上市,依然存在一个障碍:商业模式能否经得住监管层的追问。

肿瘤NGS行业的核心销售模式有两个:IVD和LDT。

说到IVD(体外诊断产品),大家都不会陌生。作为医疗器械的一个分支,包括体外诊断的仪器、试剂或系统。我们做核酸检测的试剂,就属于IVD产品。

根据风险程度的高低,IVD产品分为三类,其中I类IVD试剂只需备案即可销售,II类、III类IVD试剂,则需要经过监管部门检查、批准和注册之后,才能上市销售。难度相应会大很多。

对于NGS检测产品来说,要么是II类,要么是III类,想成为一款名副其实的IVD产品,自然离不开监管部门的审批。

这背后,难度可不小。正如药物研发一样,通常一个IVD产品要想上市,必须跑完“性能验证、注册检验、临床试验、注册申报”这个获证流程。

所以,NGS检测产品要想注册成功,面临着三大难题:临床试验成本高昂,耗时,不确定性。

这导致了LDT模式的存在。LDT官方的说法是“临床实验室自建项目”,一般指医学检验部门自行开发的检测方法。

简单来说,IVD模式和LDT模式的区别,就是有证和没证。

IVD产品需要通过经过监管部门审批,通过之后才能上市销售,卖的是诊断试剂;而LDT模式则不需要监管部门审批,产品就直接上市流通,销售的是一次基因检测服务。

因为行业尚处早期,目前大部分肿瘤NGS企业都是以LDT模式销售产品。如下图所示,世和基因服务模式收入为73%,而臻和科技更是高达84%。

这并不违规。近年来的一些政策充分肯定了LDT模式的合理性。例如,2021年6月1日起实施的《医疗器械监督管理条例》中,第五十三条规定:

对国内尚无同品种产品上市的体外诊断试剂,符合条件的医疗机构根据本单位的临床需要,可以自行研制,在执业医师指导下在本单位内使用。

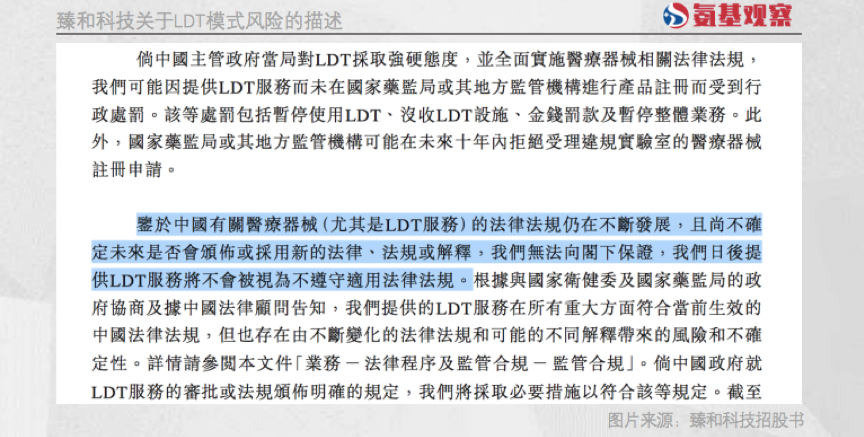

但即便如此,LDT模式依然存在两个忧虑。

其一,不是每一家企业都能保证合规性。这一模式主要通过医生销售,避免不了小群体扰乱秩序。

其二,LDT模式未来是否会生变。国内国内LDT模式监管体制并不完善,未来有没有变数必然是监管层会担心的问题。

对于这些问题,国内监管部门向来敏感。因此,这背后延伸出两大未解之谜:

一是上交所和证监会接不接受这一模式,二企业能否经受住严刑拷打证明自己的合规性。

世和基因能否顺利闯关科创板,无疑可以向市场传递这两个问题的答案。也正因此,世和基因被称之为肿瘤NGS企业国内资本市场IPO的试金石。

他的成败,决定了后续能否有更多肿瘤NGS企业登陆科创板的重要风向标。

03 臻和科技:等待“给不给力”的答案

如果说,世和基因是肿瘤NGS企业科创板IPO的风向标,臻和科技则是行业公司港交所IPO的探路者。

港交所对于拟IPO企业的关注点并非商业模式,所以臻和科技的公开发行之路,大概率不会被监管卡住。臻和科技在港股IPO,对于整个行业的意义在于两点:

其一,在当下,港股IPO市场如何给肿瘤NGS企业定价;其二,公司完成公开发行的情况下,二级市场又愿意给公司多少估值。

大家知道,肿瘤NGS企业在一级市场的融资估值普遍不低。例如,臻和科技在2020年9月份完成E轮融资后,估值为52.30亿元。

一个对照是,燃石医学在美股的最新市值,只有2.75亿美金,折合人民币19.7亿元。

不同企业布局有所差异,市场预期不同可以理解。但燃石医学作为国内肿瘤NGS的领头羊,其在伴随诊断、肿瘤早筛、MRD监测三大核心业务布局都处于领先地位。

例如在伴随诊断领域,燃石医学是入院业务布局最广的企业之一;肿瘤早筛领域,燃石医学的泛癌种早筛产品研发进度国内遥遥领先。

很显然,燃石医学必然会成为国内肿瘤NGS企业上市的参照物。他不到20亿人民币的市值,已经给臻和科技港股IPO出了一个大难题。

回到上文所说的两个问题。港股IPO市场如何给臻和科技定价,决定了肿瘤NGS企业是否能够以心仪的价格完成IPO,顺利拿到推进业务发展的资金;

而二级市场愿意给公司多少估值,则决定了在臻和科技之后,肿瘤NGS企业还能否继续登陆港股。

因为IPO市场投资者参与公开发行认购的核心目的是盈利。一旦臻和科技在港股出现大幅破发的情况,很可能导致:肿瘤NGS港股IPO之路,暂时被堵死了。

过去一年,某些医疗细分板块就上演过这样的剧情:先行者上市后股价一路走低,导致已申报上市的后来者们接连撤材料。

显然,其他拟IPO的肿瘤NGS行业公司,并不愿意看到臻和科技不受二级市场投资者待见的现象。

04 总结

当然了,不管世和基因、臻和科技IPO是否顺利,两家企业的未来依然充满一切可能。他们IPO的结果,也不会改变肿瘤NGS行业在持续向上的事实。

任何一个行业都不可能呈现指数式增长的上行趋势,而是螺旋式向上,肿瘤NGS行业自然也是如此。

即便整个行业可能遭遇短期下行,遭受市场质疑;但在众多公司们的带领下,肿瘤NGS行业会很快走出低迷期,开启新一轮增长曲线。

评论