文|MedTrend医趋势

行业有句俗语,“越往上游走,卖水人越安全。”

继生物药、CXO相继"退烧"之后,他们背后的“卖水人”——上游生命科学行业,俨然成为下一轮行情的接力者,在“寒冬”之下备受关注。

从2020年至今,A股已有16家生命科学上游企业上市,超过过去18年累计的2倍。2021年平均募资额为20.46亿元,是近年资本最活跃的时期。

生命科学上游企业近年A股IPO数量和平均募资额,截止2022年9月,来自招商证券

全球化竞争,残酷又公平。在这个离科学最近、离下游最远的关键领域,国产化率目前仍是捉襟见肘,国际巨头如丹纳赫、赛默飞世尔雄踞市场多年,后来者难以望其项背。

落后就要学习。在拆解全球TOP企业发展路径后,我们发现,虽然起家的方式千种万种,但几乎每一家的成长都离不开并购整合,这一核心路径。

据不完全统计,过去的30多年里,全球生命科学领域发生了上千起并购,有成功,也有失败,并购俨然成为生命科学行业的基础商业战略。

未来,中国生命科学企业走向全球,除了打磨自身研发功底,并购一定也是必选项之一。那么,研究全球TOP企业的偏好,以及并购整合之道,就显得很有必要。

持续活跃的生命科学并购

生命科学行业较为特殊,细分赛道众多且每一项壁垒都不低。

以生物药生产中的生物反应器为例:生物反应器是一个集机械、流体、控制、生物等多学科的高新技术产品,需要长年的技术积累才能研发出成品,而这样的产品,在生命科学领域数不胜数。

因此,除了并购或疫情等重大事件影响,几乎引不起排名的太大波澜。

全球生命科学业务TOP 5企业

① 汇率:1欧元=1.0477美元。

② 每个企业生命科学业务划分及定义各不相同,以上占比为根据各企业年报测算而来,仅做参考。

在全球生命科学巨头之中,业务组成多样,如果只统计生命科学业务,2021年,从营收看:

赛默飞世尔第一,生命科学业务营收约217亿美元,连续第九年位列榜首。

丹纳赫第二,生命科学是其一大业务,2021年营收约149.6亿美元,增速高达41%。

安捷伦第三,79%业务在生命科学领域,2021年营收约50.2亿美元,同比+17%。

赛多利斯85%业务在生命科学领域,营收34.5亿美元,驱动了整体高增长。

对于以上行业巨头来说,排名与并购能力息息相关。

据Bloomberg中收录的M&A数据,赛默飞世尔进行收购的次数位于可比公司前列,近十年M&A支出占收入比重达到18%。创造了股价十年十倍的神话。

丹纳赫更是业内知名的“并购之王”,成立30多年以来,累计进行了超400次并购重组。过去十年市值增长超7倍。

安捷伦起初剥离于惠普,以半导体业务起家,通过超近30次并购,脱胎换骨为一家生命科学企业。在过去的十年中,股票上涨近500%。

赛多利斯起源于1870年德国的一个精密仪器工作坊,150多年里,从小小的天平产品完成了生命科学龙头集团的转型,不同于同行的频繁出手,赛多利斯近20年的并购仅10起左右,但却收获了巨大的成功,市值十年增长30倍不止。相比之下,同期标准普尔500指数上涨超200%,黄金价格则仅上涨了19%。

可见,并购不仅是生命科学企业保持行业地位有效方式,还是撬动股价与市值增长的有力杠杆,因此,才能让生命科学巨头沉迷于此道,并乐此不疲。

去年,赛默飞世尔174亿美元收购CRO巨头PPD,吹响疫情之后大额并购的号角。另一方面,随着生物制药领域“低垂的果实”基本已被采摘完毕,将越来越依赖上游提供的高价值解决方案,因此并购在未来的几年里,势必将继续活跃。

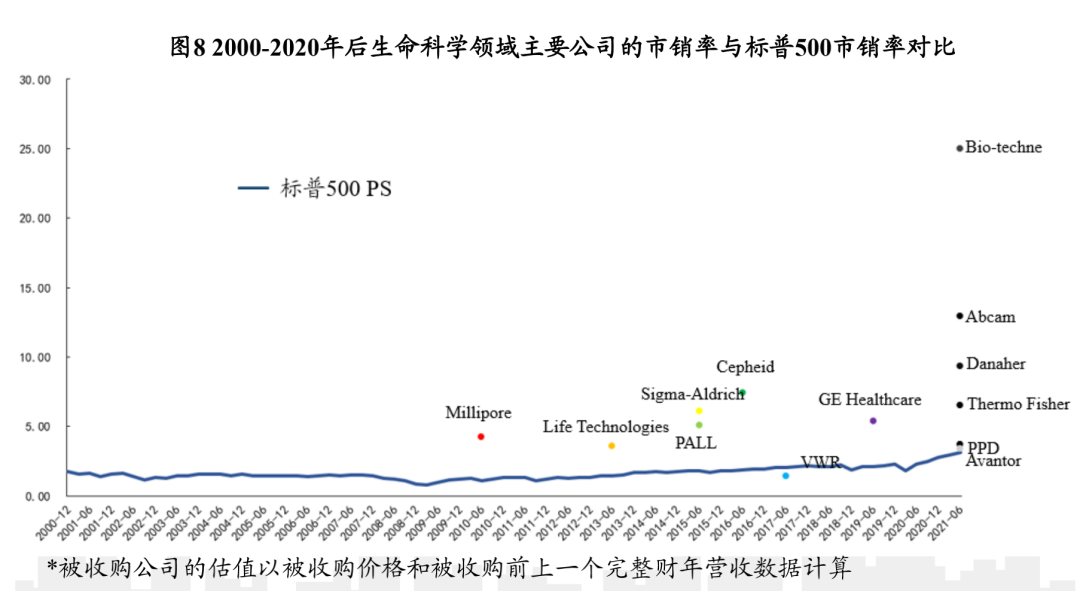

近20年生命科学领域主要公司的市销率与标准500市销率对比,来自兴业证券

并购、整合、分拆,颠覆赛道步步为营

生命科学企业的大力并购,不仅让资本市场认识到该领域的巨大潜力,且明显具有赛道颠覆能力和市场整合能力。

虽企业并购动机多样,但无论出于怎样的考量,并购都是围绕“企业自身发展”的核心来进行的,其过程,大致可分为三个环节:

并购:抢占新市场高地,获取先进技术、延长自身业务线。

整合:推动内部整合,依据市场需求,锁定发展方向。

分拆:聚焦长板,保持适当规模,适时拆分以保持灵活性。

并购:直击细分领域龙头企业

作为头部企业,走在技术前沿是必要法则,而并购是抢占新市场高地的利器。

全球巨头向来出手阔绰,从0到1迈向一个新领域,充满不确定,并购龙头公司显然会提高成功率。

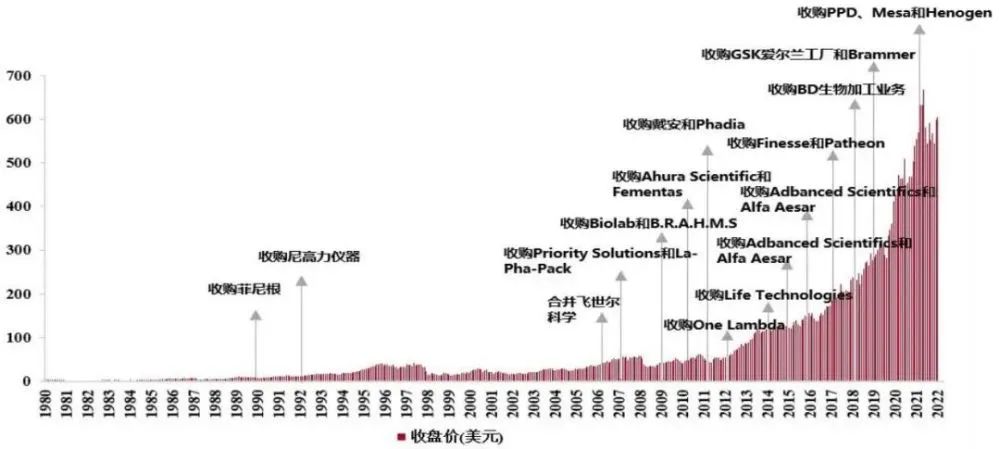

以赛默飞世尔为例,公司的前身是1956年成立的热电公司(Thermo Electron),主要开发用于监测环境污染的仪器,在成为生命科学全球TOP 1的路上,部分对细分龙头的并购包括:

2006年,Thermo Electron与Fisher Scientific合并成为赛默飞世尔科技,成为试剂耗材头部供应商。

2011年,收购戴安,成为色谱行业领先者。

2021年,收购PPD,跻身全球CRO行业TOP 5...

Thermo Fisher股价与重要并购事件,资料来源:Wind、招商银行研究院

从上图来看,这些并购充分体现了其资本运作的能力、进入新市场的野心,以及对全球生命科学市场的前瞻力,与赛默飞世尔走向领先的道路息息相关。

“老大哥”作业基本是明牌摆在这里,尽管细分龙头“价格不菲”,还是引发众多行业后来者亦步亦趋的学习。

2021年7月,珀金埃尔默以约52.5亿美元收购全球领先的生命科学抗体和试剂领导品牌BioLegend。这是珀金埃尔默有史以来最大的一笔交易。

今年8月,赛多利斯宣布收购重组人白蛋白产品和技术的全球领导者Albumedix100%的股份,价格约为4.15亿英镑。

整合:完善“一站式”解决方案的拼图

收购可以高效拓展产品组合,之后该如何在公司内部发挥良好协同效应?这往往跟随行业趋势、企业战略而定。

生命科学领域SKU众多,仅作为一个产品提供商,很难拓展市场,因此整合并购所得,提供“一站式”解决方案是目前市场上的一种趋势。

比如2013年,赛默飞世尔以136亿美元收购基因测序市占率第二的公司 Life Technologies ,后将生命科学业务作为独立业务重点发展,此后,又通过一系列并购优化产品组合、为疫苗、单抗、CGT 等多种疗法提供全套解决方案,收入占比提升迅速,2021年,其生命科学业务超越实验室产品及服务成为公司第一大业务(占比40%),且在不断拉大与第二名之间的差距。

丹纳赫更是优秀的“赋能型”整合选手,其业内闻名的DBS方法论(Danaher Business System),致力于将收购标的培养成行业数一数二的王牌选手,实现业绩和估值的攀升。

今年9月,丹纳赫将2020年收购的Cytiva(前GE Healthcare Life Sciences) 和2015年收购的Pall整合为一家 85 亿美元的生物技术集团(The Biotechnology Group),致力于打造服务生物分子开发阶段、临床试验阶段,再到商业化的全流程服务体系。丹纳赫称之为“零头痛”的客户体验。

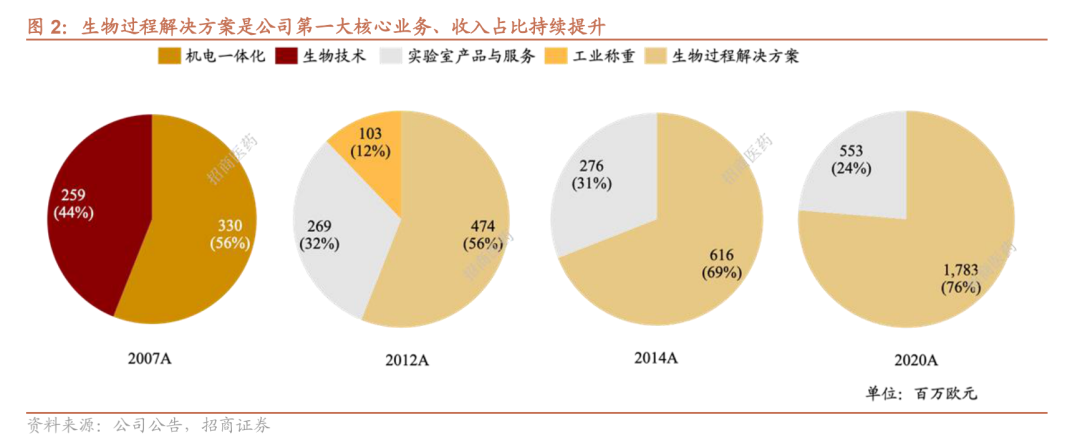

丹纳赫DBS示意图,来自:公司公告

近几十年,赛多利斯收购的企业也都为一次性工艺袋、生物反应器、细胞培养基、色谱、过滤系统等生命科学工具领域产业链相关的公司。比如在2020年4月,对丹纳赫部分生命科学部分业务的收购,同样是在补充“拼图”,向着全流程解决方案迈进。

过去近20年,赛多利斯生物工程解决方案业务占比不断增加,目前已成为第一大业务,来自:招商证券

分拆:聚焦长板,保持适当规模

大量收购之后,企业需要明确业务版图,剥离非重点业务,为后续增长铺平道路。

这一点,在丹纳赫身上最为明显,从一家信托公司发展到全球生命科学顶级提供商,离不开对无关业务的果断剥离。

最近的剥离事件发生在9月15日,丹纳赫宣布将把环境和应用解决方案业务部门分拆成一家独立的上市公司,丹纳赫总裁兼首席执行官Rainer Blair表示,“丹纳赫将成为一个更专注于科学和技术的领导者,致力于创新并对人类健康产生深远的影响”。

作为精细管理大师,丹纳赫似乎非常懂得“点到为止”——保持适当规模,将有潜力的业务分拆上市,不仅有利于稳固生命科学领域的地位,也拓宽了融资渠道,去进行下一轮收购,这种故事几乎贯穿在丹纳赫的全部成长阶段。

2016年,拆分多元化工业成长型企业Fortive,随后以40亿美元的现金收购分子诊断公司Cepheid。

2019年,丹纳赫剥离了其牙科业务Envista,之后以214亿美元收购了Cytiva。

丹纳赫集团目前保有的品牌,来自:丹纳赫官微

中国企业:在正确的路上走向远方

中国,正在全球生命科学舞台上展露头脚。

根据Frost Sullivan测算,2020年中国生命科学支持产业总规模可达500亿元左右,2024年,可达到约800亿元的市场规模。

在从中国走向全球的路途中,毋庸置疑,并购同样是国产崛起的关键方式之一。

2015年,国企万润股份亮相国际生命科学领域并购竞技场,以8.5亿人民币收购美国试剂公司MP Bioproducts。

2021年,迈瑞医疗以5.32亿欧元收购全球知名的专业IVD原材料供应商HyTest(海肽生物),摇身握住行业“命脉”,成为专业原料厂家中数一数二的选手。

今年7月,据外媒报道,国药集团考虑收购生命科学工具公司BBI Life Sciences,以增强其DNA合成能力,后者估值可能超过10亿美元。

当前阶段,国内企业尚处于成长初期,发展方式多样,采取产品代理、投资并购、战略合作等拓展产品渠道的方式也屡见不鲜。

例如:

国药集团化学试剂有限公司、泰坦科技等选择代理之路,引入多个海外知名企业代理产品。

通过灵活的投资并购策略打造生物制药一站式解决方案的多宁生物等。

越是起风时越要保持冷静。

赛默飞世尔的案例告诉我们,并购的“初心”是为了巩固行业地位,切不可追求短期的资本增值,牺牲前途。毕竟只有走在正确的路上,才能到达想要去的远方。

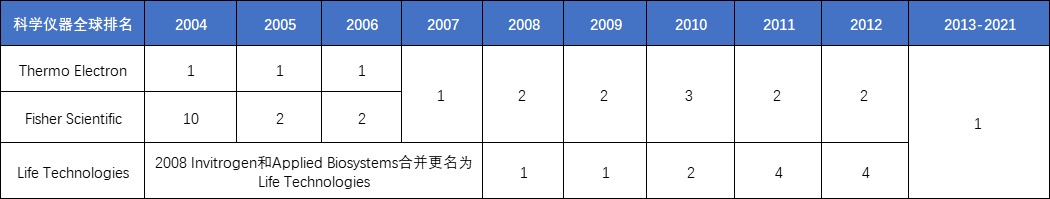

赛默飞世尔前身Thermo Electron是全球NO.1的科学仪器公司;2007年与Fisher Scientific合并后位居前三;2013年,收购Life Technologies后又重新回到了第一的位置,并且保持至今。

赛默飞世尔近20年排名变化

在这样难得的时代机遇中,我们期待,国内的生命科学行业能够华丽蝶变,生长出具有核心竞争力的专业品牌,走向世界舞台。

评论