文|氨基观察

过去两年,带量集采在医疗界掀起了一阵飓风。

从最初的仿制药,到后续的医疗器械,再到如今的生长激素、牙科等消费医疗领域,“重灾区”范围不断扩大。

其中,骨科耗材算是“受灾”最严重的领域之一。从2020年7月份至今,大博医疗最高跌幅一度超过70%,完成膝盖斩;后续上市的春立医疗、6威高骨科表现也没好到哪里去。

不过,如今情况似乎发生了变化。9月27日,随着脊柱耗材集采结果出炉,国内骨科板块一改颓势,大博医疗以连续三个涨停板的强劲涨势,引领整个行业反弹。

原因可以理解。虽然此次脊柱耗材集采价格降幅不低,但海外厂家定价已不占优势,难以给渠道商丰厚利润。

这意味着,国产替代的进程要加速了,“以价换量”是骨科器械预期反转的核心逻辑。对此,有人乐观的表示,骨科器械的黄金时代来了。

当然,市场不只有一种声音。也有悲观者认为,此次脊柱耗材价格降幅不低,“以价换量”或许存在变数,不能盲目乐观。

那么,谁的观点才是正确的呢?

01 较集采前挂网价下降约80%,已经影响出厂价

关于集采,大家最关心的莫过于降价情况。那么,这次脊柱耗材集采的力度究竟如何?

如果对照有效申报价基准,降价幅度似乎并不算太大。此次脊柱耗材集采,最大的不同是设置了“保底拟中选降幅”:

同一个产品系统类别内,若申报价格≤本产品系统类别最高有效申报价40%的,则该企业获得拟中选资格。

简单来说,只要在有效申报价格百分之40%以内,都可以中标。基于此,各家企业的报价相对从容:

按最高有效申报价计算,本次脊柱集采平均降幅为61%,14个产品系统类别当中差异不大,基本维持在60%-70%左右。

在冠脉支架的集采中,平均降价超90%;相比下来,脊柱骨科的结果要好得多。但是,集采真的变温柔了吗?答案或许并非看到的这么简单。

原因在于,与目前实际挂网价相比,有效申报价相比降幅约40%-50%。也就是说,看似温柔的“降价”,实际是“折上折”。

根据财通证券研报,若直接与集采前挂网价相比,实际降幅较集采前挂网价下降约80%。对于脊柱耗材企业来说,此次集采依然会“伤筋动骨”。

一方面,集采降价会直接影响产品出厂价。目前部分产品的报价,已经击穿出厂价。

例如,在“单独用胸腰锥融合器系统”招标中,三友医疗的报价为2716元/件。根据公司招股书,2019年该产品出厂价为3319元/件。

在“单独用颈椎融合器”的招标中,威高骨科的报价为2489元/件;而根据公司招股书,该产品对第三方的出厂价为3615元/件。

显而易见,此次集采降价,会直接影响部分产品的出厂价,进而影响企业利润空间。

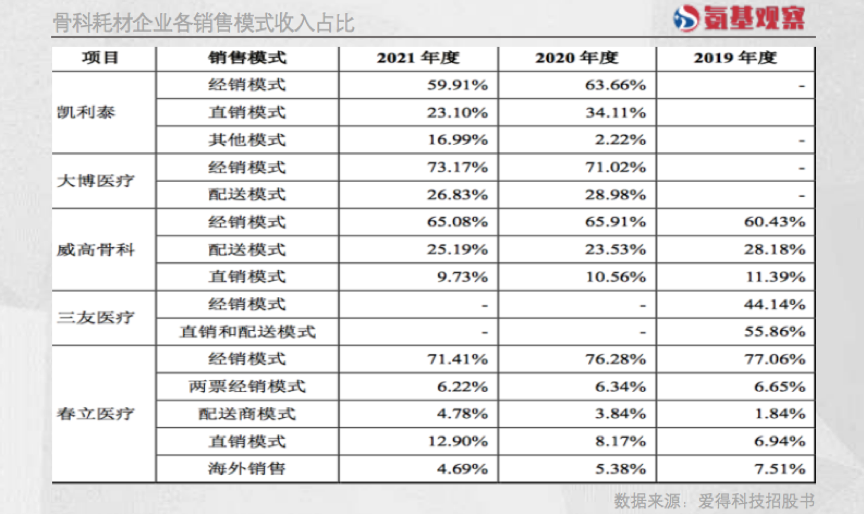

另一方面,集采降价还会间接影响出厂价。骨科耗材国内外企业均采用经销商模式销售。如下图所示,2021年包括大博医疗、凯利泰、爱得科技在内的公司,经销收入占比均不低。

原因在于,骨科耗材使用复杂,在每一台手术中,需要提供包括术前咨询、跟台指导、清洗消毒、术后跟踪等服务。直销模式意味着一家公司需要打造极为庞大的销售团队,这是任何一家企业都很难承受的。

但经销模式成立的基础是,厂家需要给予经销商足够的利润空间。如今,随着终端价格和出厂价相近、甚至倒挂,意味着医疗器械企业需要进一步降低出厂价“让利渠道”,以保证产品销量。目前来看,如何与经销商达成一致意见,对于任何一家企业都是考验。

综上来看,此次集采势必会大幅降低各企业脊柱耗材的盈利空间。

02 进口产品不具成本优势,国产品牌有望加速替代进程

那么,在这一背景下,为什么集采结果反而成为行业的利好呢?原因在于,国产替代的逻辑更加清晰了。

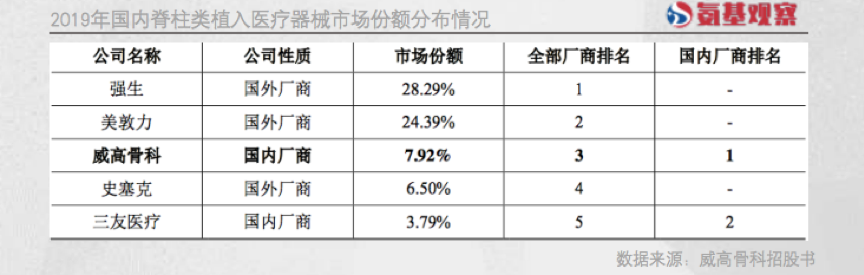

一直以来,医疗器械领域都是海外大药厂占主导地位。如下图所示,2019年国内脊柱类植入器械市场,占据主导地位的强生和美敦力市场份额超过50%。

国产品牌领头羊威高骨科的市场份额不过7.92%,排名第二的三友医疗市场份额更是不到4%,与巨头们的差距存在明显差距。

正所谓,差距就是机会。国产替代一直是医疗器械公司成长的重要逻辑。长远来看,这是必然趋势,但需要时间。因为医疗器械产品的更换涉及方方面面,不像药品更换供应商那样简单。

不过,“集采”可以加速了国产替代进程。受限于最低限价因素导致,此次脊柱耗材集采,国内外厂商的报价基本处于同一水平。

如下图所示,在颈椎前路钉固定融合系统A组的报价中,入局者的报价极为接近。

在医药领域,进口产品与国产产品价格相近是优势,但在骨科耗材领域则是劣势。因为在定价相近的情况下,成本更低的国产品牌能够给予渠道更丰厚的利润。

脊柱产品的成本分为两块:直接成本和间接成本。

直接成本主要是脊柱产品的原材料,包括钉棒、钛合金等材料。由于原材料成本并不高,单个产品通常为数百元,国内外产品差距并不大。

进口产品与国产品牌的差距,主要在间接成本层面体现。所谓间接成本,主要包括海外药企推广产品、教育医生的各种费用。

例如,强生、美敦力等药企作为行业创新领导者,通常会邀请价格不菲的海外专家给国内医生“进修”,以加速产品推广,巩固自身优势。

而国内产品主要是跟随为主,所以可以“略过”这一过程,省下不菲开支。这也导致,国产品牌出厂价拥有更大的调整空间,给经销商更丰厚的利润。

在这一背景下,国产脊柱医疗器械企业无疑有望实现“以价换量”,利空变利好。

当然了,参与集采的企业最终的“增量”能否弥补“降价”的损失,还有待时间观察。毕竟,在创新药领域,价格屠夫利好变利空的例子并不罕见。

03 骨科器械的黄金时代开启,但春天只属于实力玩家

但不管怎么说,相比于创新药,医疗器械更加幸运。同样是集采,仿制药白菜价,医疗器械不仅拥有更丰厚的利润空间,并且还有看得见的国产替代机会。

加上国内老龄化趋势不断加剧,骨科行业长期需求旺盛是可以预见的,不论是存量渗透还是增量创新,都给了国内企业足够的成长土壤。要说骨科企业的黄金时代已经开启,也不无道理。

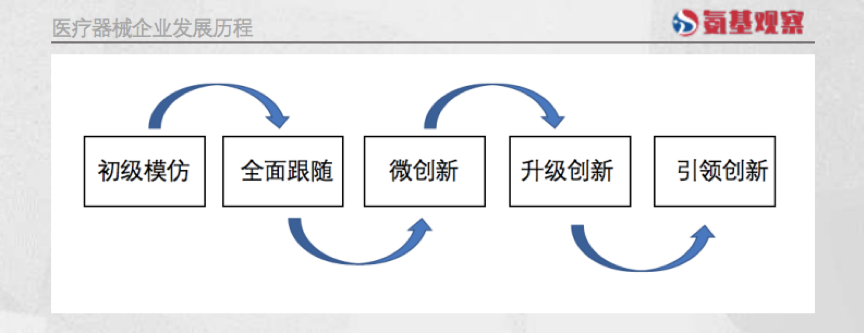

当然了,对于国内企业来说,国产替代只是起点,而不是终点。长远来看,国内医疗器械的发展路径,必然是从模仿到引领创新的一个过程。

目前,市场上大部分公司依然处于第二或者第三阶段,依然需要往前更进一步。

就拿骨科耗材来说,大部分骨科产品和手术术式大都是按照海外标准进行设计,产品的本土化设计和创新手术术式不足,创新需求仍然旺盛且迫切。

例如,脊柱手术的复杂性和高风险性,决定了企业们需要在临床上需要术式和植入物不断改进创新,以不断探索操作友好度更高、风险程度更低的新技术和新耗材。

另外,脊柱疾病种类繁多,因此对应产品种类和术式也更为复杂,产品种类丰富且不断创新将是企业脱颖而出的关键。

而现实是,包括威高骨科、三友医疗在内的大部分企业,产品线依然较为单薄,还有待扩宽。

长远来看,医药产业的发展,政策只是干扰项不是决定项,创新才是医药产业进步的动力,这是一条亘古不变的真理。

对于骨科企业来说也是如此。未来要想脱颖而出,国内医疗器械企业还需更加努力,坚定的走产品创新、品类扩充之路。

投机时代已经远去,未来注定不属于弱者。

评论