记者 |

继可转债发行方案被否后,益生股份(002458.SZ)又马不停蹄地抛出一份11.6亿元的定增方案,誓要沿着种鸡、种猪“双轮驱动”的路走到底。

9月29日晚间,益生股份发布公告称,公司拟非公开发行A股股票募资不超11.6亿元,投入种猪养殖项目、种鸡孵化场项目及用于补充流动资金和偿还银行贷款。发行对象为包含公司实控人曹积生在内的不超过35名特定对象,曹积生承诺认购此次非公开发行的股份数量比例不低于30%。

重点加码种猪业务

界面新闻注意到,此次募集资金主要投向种猪养殖项目。其中,拟募集3.9亿元用于黑龙江省双鸭山市宝清县益生种猪科技有限公司祖代种猪场建设项目,1.6亿元用于山西3600头能繁原种母猪场和100种公猪站项目,1.9亿元用于威海益生种猪繁育有限公司新建猪场建设项目。此外,拟募集1.5亿元用于利津益生种禽有限公司孵化场项目,2.7亿元用于补充流动资金及偿还银行贷款。

在益生股份看来,经历了2021年低谷的生猪养殖行业将进入上行周期。自今年4月开始,生猪价格持续上扬,公司大力发展种猪产业,将为公司带来更大的经济效益,提高公司抵御风险的能力。

据悉,益生股份位于烟台和黑龙江等地的原种猪场已投入使用,种猪产能将逐步释放;位于黑龙江的祖代种猪场、位于山西等地的原种猪场正在建设中。

不过从益生股份的半年报来看,无论是鸡收入还是猪收入,其毛利率较上年同期均继续大幅下滑,其中猪收入的毛利率更是下滑162.76%。

不仅是益生股份,据同花顺iFinD统计,上半年生猪养殖行业的10家上市公司,有9家处于亏损状态。其中,亏损最多的是牧原股份,亏损金额达66.84亿元,同比下滑170.16%。

在此背景下,益生股份仍然认为“猪周期”的拐点已到,称此次募投项目实施有助于公司实现种鸡、种猪“双轮驱动”,进一步完善产业布局,提高抵御风险和盈利的能力。

与此同时,益生股份还表示,公司所处的种禽畜养殖行业属于资本密集型行业,对于资金投入的需求较大。随着鸡、猪养殖繁育规模不断扩大及新建养殖场、孵化场、饲料厂的运营需求,公司需要更多流动资金以满足运营资金的需求。本次非公开发行的募集资金将在一定程度上填补公司经营规模快速扩张所产生的营运资金缺口。

募资之路一波三折

公开资料显示,益生股份总部位于山东烟台,作为国内白羽肉鸡行业的龙头企业,该公司是国内唯一拥有曾祖代白羽肉种鸡的企业。同时,公司还是中国最大的祖代白羽肉种鸡养殖企业,从事的业务在国内处于该产业链的顶端环节,是中国白羽肉鸡产业链的源头。

然而,经历了2019年的“暴赚”行情之后,益生股份近年来的经营业绩愈发惨淡,募资之路也频频遇阻。

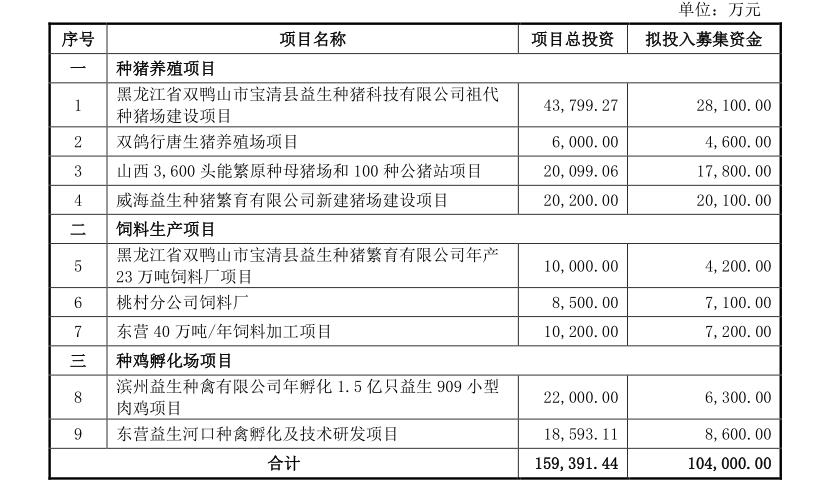

就在两个月前,益生股份宣布其可转债发行申请未获证监会核准。根据公司2021年10月披露的可转债发行可行性分析报告,拟公开募集资金不超过10.4亿元,用于投资4个种猪养殖项目,3个饲料生产项目和2个种鸡孵化场项目。在随后的修订稿中,益生股份将募集资金总额缩减为8.9亿元,种猪、种鸡项目各被去掉一个。

与此次定增的初衷一样,益生股份表示,拟通过公开发行可转换公司债券的方式募集资金,实现公司种鸡和种猪的双轮驱动,进一步完善产业布局,提高公司抵御风险和盈利的能力。

界面新闻注意到,2022年4月,益生股份就可转债申请收到证监会出具的项目审查二次反馈意见通知书,证监会指出,益生股份最近三年累计现金分红比例占最近三年净利润的比例为104.54%。同时,公司长短借款金额从2019年末的0元上升至2020年末的8.74亿元和2021年9月末的15.17亿元,同期在建工程和固定资产的账面金额也存在大幅上升的趋势。

在此背景下,证监会要求益生股份说明借入资金进行大额资产投资的同时进行大额分红的原因和合理性。

益生股份回应称,公司最近三年以现金方式累计分配的利润共计8.49亿元,占最近三年实现的年均可分配利润的110.94%。综合考虑公司当期的盈利规模、现金流状况、发展阶段及资金需求状况,兼顾公司全体股东的整体利益和公司未来发展规划后,公司董事会和股东大会审议通过了相关利润分配方案。

益生股份强调,2020 年以来,公司根据鸡猪行业周期的判断和业务发展规划等加大相关业务在建工程和固定资产投资等,形成较大资金缺口,需要增加借款满足业务发展需求,由此导致报告期内长短借款金额以及在建工程、固定资产的账面金额呈大幅上升的趋势。因此,益生股份认为在借入资金进行大额资产投资的同时进行大额分红具有其合理性。

此外,证监会还发现,益生股份与控股股东、参股企业间存在多笔资金拆借,要求其说明并披露相关关联交易的决策程序和信息披露情况及合规性。

经核查,保荐机构认为,益生股份与控股股东、参股企业间进行的部分资金拆借行为存在未及时履行决策程序或进行信息披露的情形。发行人内部决策机构已就该等情形进行了补充确认,该等情形未对发行人利益造成损害,不构成本次发行的实质性法律障碍。

对照上述可转债方案中的投建项目,此次定增方案除了放弃了饲料生产项目外,种猪和种鸡募资项目与之前几乎完全一致。在拟投入的募集资金方面,只是黑龙江双鸭山种猪场建设项目的投入规模较可转债方案增加了1.09亿元。

值得一提的是,就在推出可转债方案的同一天,也就是2021年10月9日,益生股份宣布终止非公开发行股票事项,并筹划新的再融资方案。理由是“根据当前市场环境变化,结合公司产融战略、募投项目进程及调整融资方式等实际情况作出的决定”。

追溯益生股份2021年1月29日披露的该份定增预案,公司拟募资不超过15.70亿元,用于养猪、养鸡、饲料等业务布局。其中,养猪及饲料业务项目,拟使用募资在10亿元左右,占比超过60%。

经过两次募资计划夭折,益生股份的“双轮”能否靠此次定增转起来,如今看来仍充满未知。

评论