记者|马悦然

近两年来,因主流P型电池转换效率难以再有效增加,N型电池脱颖而出。

相较之下,N型电池具有更高的效率和低衰减特性,单位面积上的发电量大,具有更大的潜力和市场空间。

业内普遍认为,N型电池已经在今年迈入产业化元年。

随着N型电池技术工艺逐步成熟、量产进程加快,相关设备、辅材生产商也迎来了新一轮的发展机会。

N型电池所需的关键设备和辅材有哪些?哪些企业已抢先布局,并有望在这一轮竞争中率先受益?

沉积设备路线受关注

N型电池技术可细分为异质结(HJT)、TOPCon、IBC等技术类型,目前业内讨论最多的为TOPCon和异质结技术。

今年来,有关TOPCon电池产业化扩张的消息频出。

长城国瑞证券统计称,截至今年6月15日,国内已建成的TOPCon电池产能30.55 GW,在建/待建产能178.8 GW;在建产能中,预计有62.3 GW产能将在年内投产。

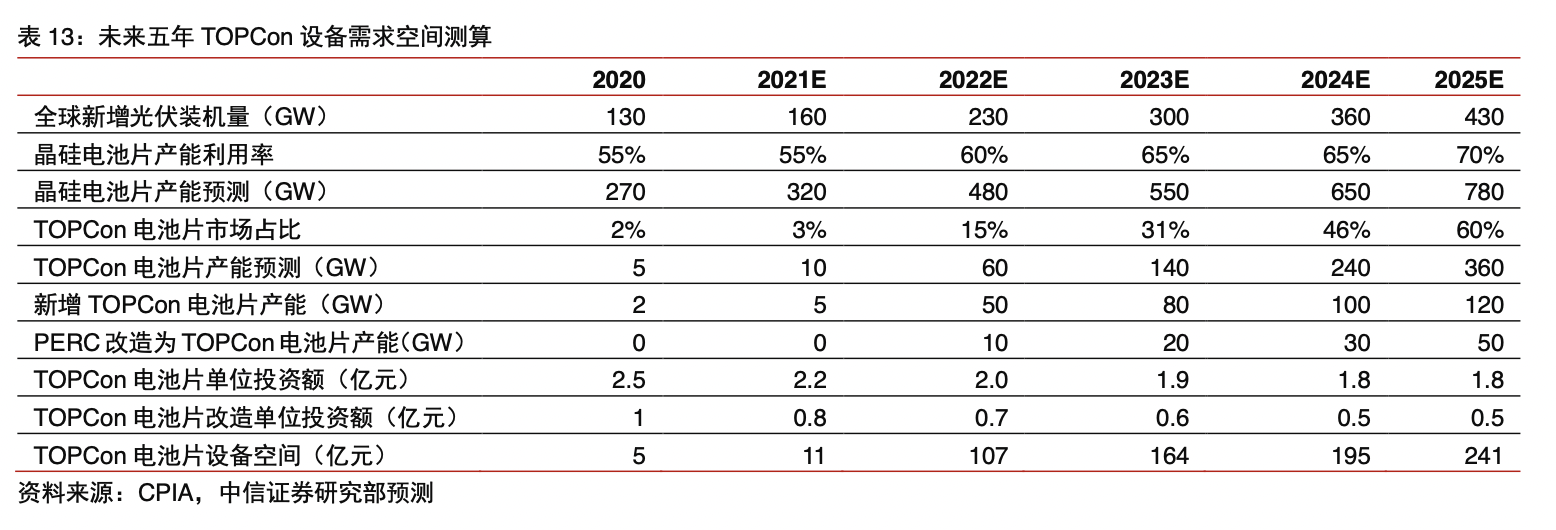

中信证券称,随着设备国产化、材料与工艺成熟度提升,预计2025年TOPCon设备投资超240亿元,未来四年合计投资超700亿元。

该机构指出,在TOPCon电池设备中,沉积设备的选择一直是市场最关注的方向。一方面,已经有龙头厂商在量产中采用了LPCVD(低压化学气相沉积法) 设备;另一方面,PECVD (等离子体增强化学的气相沉积法)在经历了半年试用后,预计将逐步获得验证。

中信证券认为,LPCVD设备和PECVD设备都将成为TOPCon电池产能扩张中的选择,且PECVD设备在扰度问题解决和成本上都具有优势。

据界面新闻了解,LPCVD技术相对成熟,但存在绕镀、成膜速度慢等问题;PECVD沉积速度快、沉积温度低,流程相对简化,但致密度和良率较低,目前产业化程度较慢。

东亚前海证券在研报中指出,PECVD原位掺杂法原则上没有绕镀问题,与传统PERC产线不兼容,更适合新的产线,后续有望通过工艺的成熟改善镀膜稳定性,成为主流技术。

目前,国内光伏电池设备商主要有捷佳伟创(300724.SZ)、金辰股份(603396.SH)、连城数控(835368.BJ)、拉普拉斯等。

捷佳伟创、金辰股份在LPCVD和 PECVD两条技术路线上均有布局。

上半年,捷佳伟创实现营业收入26.79亿元,同比增长2.13%;净利润5.08亿元,同比增长10.91%。

捷佳伟创近日在投资者互动平台表示,目前公司在手订单充足并不断增加,主要以大尺寸PERC和TOPCON设备为主,HJT也有取得行业内部电池片厂家订单。

同期,金辰股份业绩遭遇下滑。其上半年实现营业收入9.52亿元,同比增长34.9%;实现净利润3782万元,同比下降29.4%。这主要是金辰股份光伏组件业务规模增长、PECVD等项目新产品研发投入增加等原因造成的。

金辰股份预估,2022年全行业HJT将有25GW左右的新增项目设备订单,2023年预估会有40-50GW的新增项目设备订单;TOPCon方面,预估2022年有80-100GW新线建设。

不可忽视的银浆和POE胶膜

光伏银浆是制备晶硅太阳能电池金属电极的关键材料,其产品性能和对应的电极制备工艺,将直接影响晶硅太阳能电池的光电性能。

根据集邦咨询数据,对于P型电池,光伏银浆的成本占比在10%-11%;在非硅成本中占比约30%-40%,是第一大非硅成本。

根据功能不同,光伏银浆可分为正面银浆和背面银浆;根据工艺、技术等区别,又可分为低温和高温银浆。目前市场主流为高温银浆,制备HJT电池则需要低温银浆。

评论