记者|张乔遇

近日,江苏艾森半导体材料股份有限公司(简称:艾森股份)向上交所科创板递交招股书获受理,保荐机构(主承销商)为华泰联合证券。

公司产品主要为电镀液、光刻胶及二者的配套试剂,产品结构较为单一。2019年至2022年1-3月(报告期),艾森股份实现收入、净利双增,但经营活动所产生的现金却持续净流出,报告期分别为-1125.72万元、-4399.96万元、-1.09亿元和-3120.90万元。

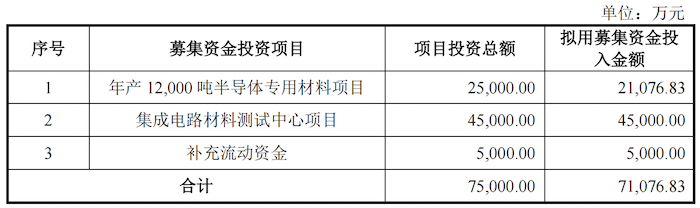

许是资金紧张,艾森股份此轮上市募资的7.50亿元中,除扩产外,还有5000万元用于补充流动资金。但2019年至2021年三年,艾森股份合计还发生现金分红2308.00万元。值得注意的是,上市前,艾森股份股东阵容中隐现多家芯片上市公司身影。

京东方参股公司套现超6000万

截至报告期期初(2019年),芯动能持有艾森股份10.09%的股份;2019年2月艾森股份第四次增资时,芯动能又以7.34元/股认购艾森股份272.59万股股份,认购金额为1999.99万元,增资完成后,芯动能的持股比例增至14.45%,天眼查显示,京东方持有芯动能20%的股权。

2021年6月,芯动能将持有的305万股股份以29.51元/股的价格转让给了芯沛投资、秋晟资产、国发创投、赛橡投资、朗玛投资、小橡呈财、海宁艾克斯,转让价款合计9000.55万元。截至2022年6月,芯动能持股数量从812.59万股降至507.59万股,持股比例从13.32%降至7.68%。

2021年11月,芯动能再次将其持有的艾森股份67.77万股股份以2000万元的价格转让给南通中金启江,本次股权转让价格同样为29.51元/股。

综上,芯动能通过2019年增资入股及2021年两次股权转让,仅计算从艾森股份购入股份部分,套现金额就超过6000万元。

另2019年6月,艾森股份第五次增资时,屹唐华创以11.56元/股的价格认购艾森股份85万股。一同增资入股的还有鹏鼎控股(002938.SZ)、云栖创投、士兰创投及宝腾顺络,合计认购金额为5518.86万元。天眼查显示,屹唐华创背后系由兆易创新持股8.97%;云栖创投的股东之一为兆丰股份(300695.SZ),持股8.05%,同时士兰控股(浙江)有限公司持有云栖创投5.75%的股份。

据悉,士兰控股(浙江)有限公司是杭州士兰控股有限公司(下称:士兰控股)的全资子公司,而士兰控股为士兰微(600460.SH)的控股股东;此外,士兰创投的股东之一也是杭州士兰控股。

发行前,芯动能持股6.65%,屹唐华创持股1.29%,云栖创投、士兰创投均分别持股0.68%。

内含可恢复效力的对赌条款

艾森股份前身艾森有限成立于2010年3月,由张兵、庄建华、倪玉良、潘咏海共同出资1000万元设立。截至招股书签署日,艾森股份的控股股东为张兵,直接持有28.79%的股份,实控人为张兵、蔡卡敦夫妇,二人合计直接及间接控制艾森股份48.03%的股份。

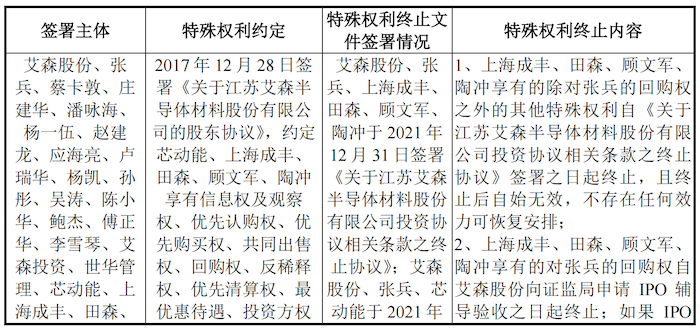

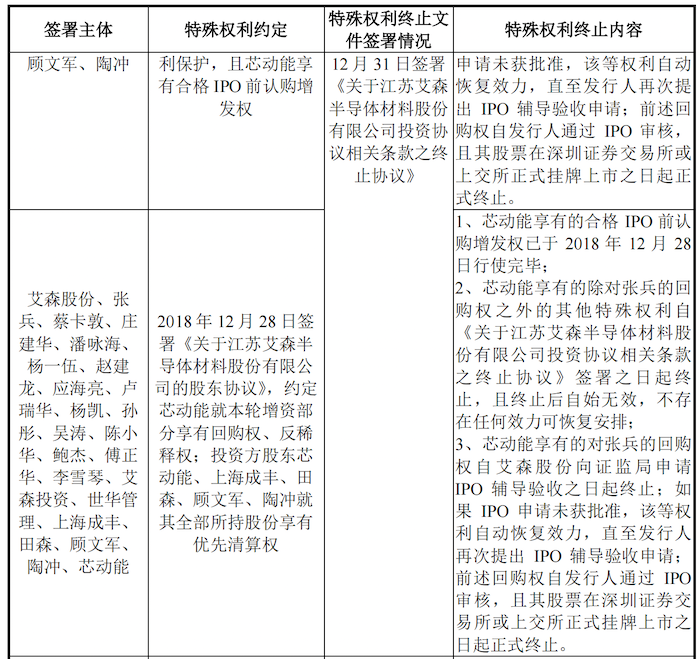

本次申报前,艾森股份及控股股东、实际控制人与芯动能、上海成丰、田森、顾文军、陶冲、鹏鼎控股、屹唐华创、云栖创投、士兰创投、保腾顺络、和谐海河、苏民投资、海宁艾克斯之间曾存在对赌协议或类似特殊协议约定。

界面新闻记者注意到,该对赌协议虽已解除,但部分存在IPO不成功后恢复效力的安排。

其中,上海成丰、田森、顾文军、陶冲享有的除了对张兵的回购权之外的其他特殊权利已终止,且终止后自始无效,不存在任何效力可恢复安排。但四名自然人享有的对张兵的回购权在艾森股份IPO申请未获批准的情况下将自动恢复效力。

同样有该权利的还有芯动能、和谐海河、苏民投资、海宁艾克斯。据界面新闻记者统计,上述公司合计持有艾森股份发行前股份数量的的19.34%。

应收账款占营收超4成

艾森股份主要从事电子化学品的研发、生产和销售业务,公司围绕电子电镀、光刻两个半导体制造及封装过程中的关键工艺环节,形成了电镀液及配套试剂、光刻胶及配套试剂两大产品板块布局。

报告期各期,公司主营业务毛利率受原材料价格上涨影响呈现持续下降的趋势,分别为36.32%、35.87%、29.31%和23.74%。

按照工艺划分,集成电路封装可分为传统封装和先进封装,据招股书披露,目前艾森股份在传统封装领域的产品性能已达到或部分超过国际竟品,并在主流封测厂商实现了对国际竟品的替代。

在先进封装领域,国际竞争对手具有先发优势并占据了垄断地位,艾森股份主要聚焦于先进封装的电镀和光刻两个工艺环节。

根据中国电子材料行业协会的数据,艾森股份2019年至2021年间,在集成电路封装(含集成电路先进封装及传统封装)用电镀液及配套试剂市场占有率(按销售量计算)均超过20%。

2019年至2022年1-3月,艾森股份的营业收入分别为1.76亿元、2.09亿元、3.14亿元和8766.49万元;扣非后归母净利润分别为758.54万元、1955.36万元、2960.51万元和573.03万元。其中,电镀液及配套试剂是艾森股份目前的主要收入来源,占主营业务收入的比重分别为60.97%、56.39%、46.74%和42.52%。

公司下游客户主要集中在集成电路封装和新型电子元件制造领域,涵盖了长电科技(SH600584)、通富微电(SZ002156)、华天科技(SZ002185)、日月新等国内集成电路头部厂商,报告期公司前五大客户收入占比分别为47.68%、47.24%、52.99%和57.68%。

值得注意的是,艾森股份的应收账款却在连年大增。2019年至2022年1-3月,公司应收账款账面余额分别为7065.17万元、9155.31万元、1.29亿元和1.19亿元,占各期营业收入的比例分别高达40.08%、43.86%、41.03%和136.13%,均超营收4成。

公司账龄在一年以内的应收账款比例也从2019年的97.76%下滑至2021年的94.61%,艾森股份表示:公司应收账款金额的扩撒系受销售收入规模扩大所影响。

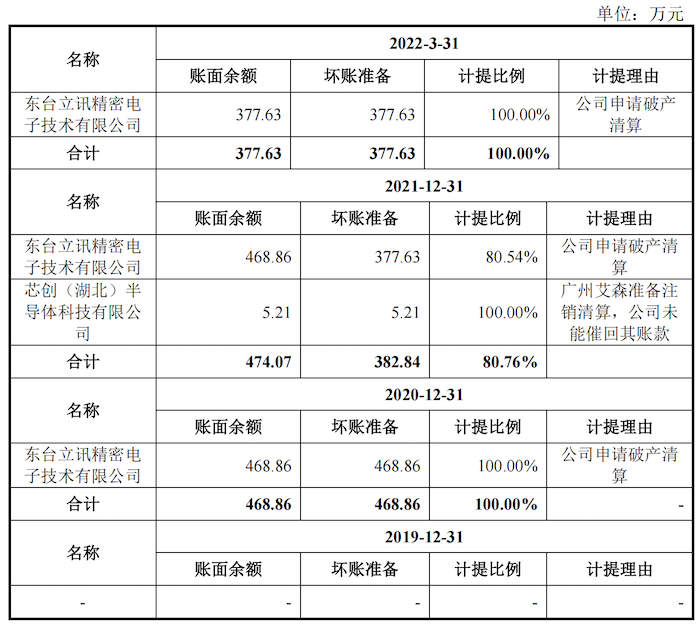

界面新闻记者注意到,艾森股份客户——东台立讯精密电子技术有限公司因公司申请破产清算而分别在2020年至2022年1-3月计提坏账468.86万元、377.63万元和377.63万元。

评论