文|消金界

10月20日,人民银行公布贷款市场报价利率(LPR):1年期LPR为3.65%,5年期以上LPR为4.3%。此次LPR水平维持不变。

但业内普遍预判,政策层面仍将会继续推动实体经济融资成本下行,敦促金融机构向实体经济让利。表现在信贷市场上,贷款利率有可能继续下降,生息资产平均收益率下行的压力依旧比较大。

在利差收窄的情况下,城商行普遍加大了贷款投放,个人贷款由于收益率相对较高,自然成为发力重点,提高其在生息资产中的占比,为总的资产收益率和利息收入打基础。这也是几家城商行三季度业绩快报中营收和净利润数据都还不错的重要原因。

但消金界注意到,城商行个人贷款业务分化明显:有的城商行个人贷款规模保持增长,提升了平均收益率和利息收入,但有的城商行,受互联网贷款下降的影响,个人贷款规模收缩明显。

01、城商行个人贷款利率普降

虽然10月20日的LPR水平保持不变,但2022年上半年,1年期贷款LPR下降了10个基点,5年期以上贷款LPR下降了20个基点。8月20日,1年期的LPR下调了5个基点,至3.65%,5年期以上的LPR下调了15个基点,至4.3%。LPR的下调直接带动了贷款利下行。

未来实体经济的发展仍是政策关注重点,金融监管部门将会继续推动降低实体经济融资成本。在政策引导下,银行加大了对实体经济纾困和让利的力度,新增贷款利率水平明显下降。

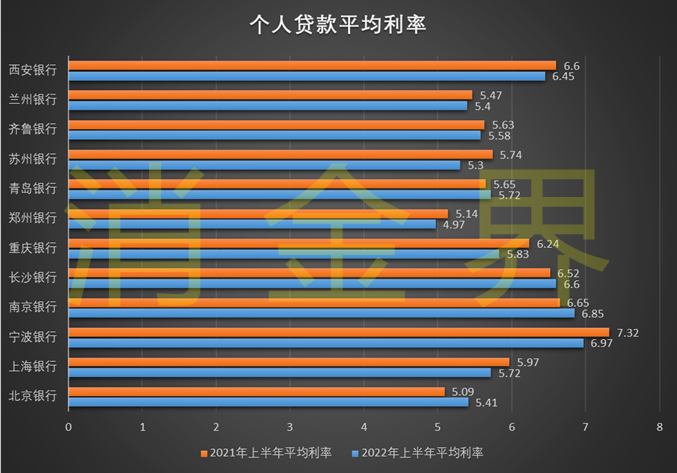

与去年同期相比,大部分城商行个人贷款了利率都下降了。

2022年上半年,上海银行个人贷款平均收益率下降了0.25个百分点。从去年同期的5.97%,下降到了5.72%。但即便个人贷款的平均收益率同比下降,但收益率水平仍然高于同业资产。

宁波银行2022年上半年净息差为1.96%,净利差为2.16%,分别下降了37个基点和43个基点。个人贷款平均收益率为6.97%,同比下降了35个基点。南京银行、长沙银行、西安银行,都在6.5%左右。

实际上,并非所有银行的个人贷款收益率都是下降的。

截至2022年上半年,北京银行净息差为1.77%,同比下降了7个基点,资产收益率为3.87%,同比下降了21个基点。但北京银行的个人贷款利率上升了32个基点,而个人贷款规模的增加,推动北京银行收平均利率提升了25个基点。

江苏银行的净息差和净利差都有所提升,2022年上半年江苏银行净息差为2.36%,净利差为2.15%,分别较年末提升了8个基点和12个基点。是为数不多的息差和利差上升的银行。

南京银行个人贷款的平均利率在行业内已经处于比较高的水平,但2022年上半年,还是上升了20个基点。

02、加大个人贷款投放

在利差普遍收窄,贷款平均收益率下降的背景下,银行纷纷加大贷款投放,尤其是零售贷款的投放力度,提高贷款在生息资产中的占比,以期提高整体的资产收益率和利息收入。

截至2022年6月零售贷款规模(单位:亿)

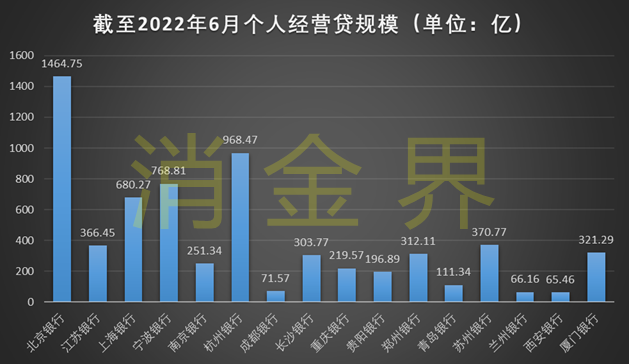

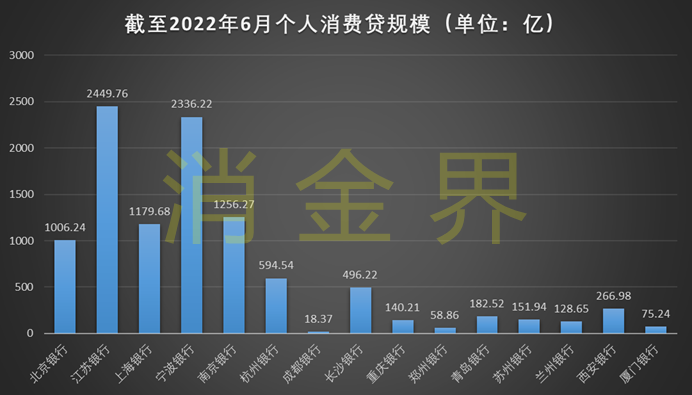

而在零售贷款中,又着重加大了个人经营贷和个人消费贷的投放。

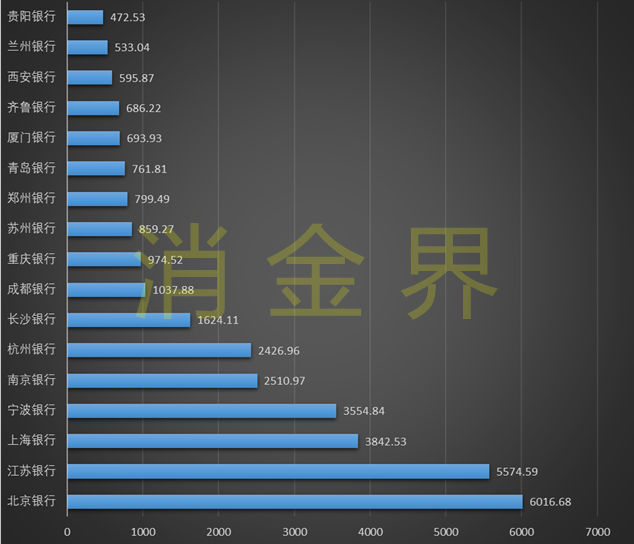

北京银行成为首个个人贷款突破6000亿的城商行。2022年上半年,北京银行零售贷款同比增长了10.1%,其中,消费贷和经营贷余额占比突破了40%,同比提升了5.87个百分点。

截至2022年6月,厦门银行个人贷款规模为693.93亿元,较上年末增长26.92亿元,增幅4.04%,其中个人消费贷和个人经营贷占比55.85%,较上年末提升了3.66个百分点。个人经营贷余额312.29亿元,同比增长11.85%。个人消费贷余额75.24亿元,同比增长9.26%。

宁波银行虽然个人贷款平均收益率下降了35个基点,但个人贷款日均规模同比增长了19%。2022年上半年,宁波银行利息收入376.67亿元,同比增长了17.09%。主要原因就是生息资产规模扩大和贷款结构的优化。

上市城商行个人贷款的规模与营收、利润规模大体成正相关,但我们看到,城商行之间个人贷款业务的分化恐怕要大于营收、利润上的分化。

个人贷款总量上,北京银行和江苏银行可以算6000亿左右级别的,上海银行和宁波银行则是3500亿左右级别的,南京银行和杭州银行属于2500亿级别的,长沙银行1500亿级别,成都银行是1000亿级别,其他的则都在千亿以下。

个人贷款结构同样有不同侧重,北京银行和杭州银行是个人经营贷体量大,而江苏银行和宁波银行的个人消费贷体量大,上海银行个人经营贷和个人消费贷比较均衡,而南京银行的个人消费贷要远大于个人经营贷。

城商行之间在个人经营贷和消费贷上的分化更加明显。

以成都银行为例,个人消费贷和个人经营贷加起来都没有100亿,其个人贷款中,房贷占比非常高。

尽管城商行们都在加大个人贷款的投放,但受疫情的影响,零售贷款的增速还是出现了放缓。还有一个不能忽视因素——监管对互联网贷款的整顿。

在监管要求下,城商行开始收缩域外互联网贷款的规模,受影响的银行不在少数。

截至2022年6月,重庆银行零售贷款总额为974.52亿元,较上年末减少43.96亿元,降幅达4.3%。

截至2022年6月,青岛银行个人贷款761.81亿元,比上年末减少了5.62亿元,下降0.73%。在贷款总额中占比28.72%,比上年末下降了2.71个百分点。

截至2022年6月,西安银行个人贷款规模为595.87亿元,较上年末下降了14.13%。

截至2022年6月,兰州银行个人贷款533.04亿元,较上年末减少了78.55亿元,下降了12.84%,个人贷款占贷款总额的24.37%,较上年末下降了3.92%。

几年前,银行纷纷开始零售转型,推出自己的零售战略,疫情冲击下,又开始有关于零售业务地位的讨论。

零售业务究竟作用几何?在分化明显的城商行这里体现的就很明显。

对于零售业务发展的好,规模大的银行来说,在疫情冲击、收益率下降等多重因素的影响下,零售业务成为提升收益率、提高利息收入重要抓手。而零售业务基础差、规模小的银行,尤其是过度依赖房贷,个人消费贷和个人经营贷薄弱的银行,则很难指望零售业务顶上去。

所以,尝到零售业务甜头的银行,自然会继续发力零售业务,而面对各种压力,追赶者的追赶也会更加卖力。

评论