文|每日财报 吕明侠

上世纪末,随着“每天一杯奶,强壮中国人”这句广告语传遍大江南北,国内的乳制品行业也迎来了近乎从无到有的腾飞时代。然而,在全民生活水平大跨度飞跃的趋势下,消费者对乳品消费这一生活基础需求的要求不断提高,消费结构的变革也带来了行业结构的不断迭代。

行业历经三十余年的发展,花样繁多、价位不等的产品得以经过全程冷链物流保鲜,进入商超冷柜甚至直送到家。

早在二十年前,如今的“鲜奶吧之王”一鸣食品在温州市区横渡就创新推出“一鸣真鲜奶吧”,直接打通新鲜乳品生产和消费者随到随买之间的全程链条。经过多年的线下市场磨砺,“一鸣真鲜奶吧”已近乎在江浙地区家喻户晓。

前年,凭借较为出色的综合表现,一鸣食品登陆了上交所。可是,也是以上市为节点,一鸣食品(605179.SH)的业绩前后可谓“对比鲜明”,其上市后的业绩并不乐观,今年上半年增收不增利,延续了糟糕表现。综合一鸣食品现有的基本面分析,其短时间内恐怕很难摆脱“漩涡”。

持续盈利难保证,股价直接腰斩

早年间的一鸣食品,以华东地区街头巷尾的“一鸣真鲜奶吧”而知名。主要从事新鲜乳品与烘焙食品的研发、生产、销售及连锁经营业务。其中,乳品主要包括低温巴氏杀菌乳、风味发酵乳、低温调制乳及蛋奶、热奶等特色乳饮品,烘焙食品包括各式短保质期的面包、米制品、中式糕点等。

2020年12月,这家公司在上海证券交易所主板上市。交易首日,一鸣食品大涨41.48%,随后更是连续拿下7个涨停板。彼时,这家被誉为“鲜奶吧之王”的乳企风头无两。

可到2021年6月初,该股涨至接近20元后,便开始调头向下后长期在10元左右徘徊。截至10月21日收盘,一鸣食品股价为9.98元,相比高点已经腰斩并跌破发行价。

《每日财报》梳理发现,一鸣食品几近被砍光的利润,或是不受资本市场“待见”的重要原因之一。

数据显示,2017年至2019年,一鸣食品营业收入分别为15.16亿元、17.55亿元、19.97亿元。2020年,一鸣食品业绩开始大变脸,营业收入同比减少2.5%,净利润同比减少23.88%。

2021年,一鸣食品增收不增利情况日益严重。报告期内实现营收23.16亿元,同比增加18.96%;归母净利2025.78万元,同比减少84.70%;扣非净利722.70万元,同比减少93.90%。同时,资产负债率却属于该公司2017年以来的历史新高。

今年上半年,一鸣食品实现营收11.64亿元,同比增长5.71%;归母净利为-6623万元,同比盈转亏;基本每股收益为-0.165元。同期内,公司的销售毛利率为29.82%,比去年同期的33.82%下滑了11.84%,下降幅度不小。

市场集中江浙,成本逐渐加剧

从经营模式而言,鲜奶吧主要有两类,第一类是直营模式,也就是生产、加工、销售的一条龙。另一类是加盟模式奶吧,通过收购鲜奶并加工后销售。

一鸣食品则是两种模式兼具。同时,其以奶吧门店为销售驱动,推进连锁门店零售、冷链物流体系、产品研发制造以及奶牛规模化养殖的一体化融合,实现了“三产接二连一”的全产业链协同发展。

去年,鲜奶吧门店渠道实现销售收入14.94亿元,约占总营收64.51%。同期线上销售收入仅为0.21亿元,占总营业收入0.91%,增速缓慢。不难看出,鲜奶吧门店是一鸣股份的主要销售渠道。

从销售区域来看,一鸣食品比较依赖浙江市场,其连锁门店主要覆盖浙江,上市前90%左右的营收都来源于浙江市场。不过,一鸣食品连锁门店也在逐步向南京、苏州、常州、上海等地渗透。

《每日财报》发现,过去的几年,一鸣食品始终保持着门店数量的快速增长,驱动着公司业绩的增长。2017年其门店总数为1244家,2021年则达到了2139家。

当然,开拓市场并不是没有代价的。作为区域性较强的市场化品牌,一鸣食品外扩面对的竞争压力不断放大,整体运营成本也将加剧。

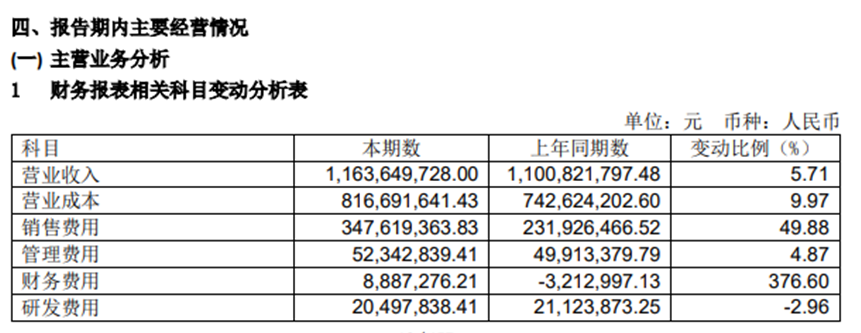

据今年半年报中披露,一鸣食品的营业成本为8.17亿元,同比上涨9.97%,占了近乎三分之二的营收。

除此之外,其销售费用为3.48亿元,同比上涨49.88%,上涨幅度较大。对此公司表示,为直营店增加,门店的人工成本及租金等固定费用增长,和推广线上业务带来的营销费用的增加所致。另外,财务费虽只有888.73万元,涨幅却达376.6%,且管理费也有4.87%的增幅。

(图源:半年报)

显然,攀升的成本及各项费用支出对于公司的净利润造成了侵蚀,而这也是其净利润下滑的关键原因。接下来,如果品牌力不达标,后期管理跟不上,盲目开拓市场,风险无疑是巨大的。

奶源优势较弱

就行业格局而言,目前我国乳品行业形成了以伊利股份与蒙牛乳业为全国性乳企代表的两超多强的竞争局面。

区域性乳企主要包括光明乳业、新乳业等,地方性乳业主要包括燕塘乳业、天润乳业、完达山乳业、卡士等。从集中度来看,我国乳品行业的市场集中度较高,头部企业竞争优势明显。

2021年,我国乳制品市场份额前三的公司分别为伊利股份、蒙牛乳业与光明乳业,市占率分别为23%、20%与6%。其中,伊利与蒙牛二者的市占率达到43%,在市场中形成了一定的品牌壁垒。

一鸣食品半年报显示,主要收入来自乳品和烘焙,其中最大占比的为乳品行业。所以行业大背景下,一鸣食品在乳制品方面未来的发展,恐怕将面临巨大压力。

从竞争焦点来看,龙头企业近几年密集布局牧业和奶源,新锐品牌如认养一头牛,也早在发展初期便将奶牛养殖视作首要战略。相比之下,一鸣食品在此表现就较为弱势。

艾媒咨询分析师认为,随着国内乳业市场规模不断扩大,产业整合为企业发展降本提效,拥有成本可控、高品质、稳定供应的奶源将为企业带来护城河优势,这也是未来乳制品市场竞争领先的关键。

事实上,为了弥补短板,一鸣食品也拟通过全资子公司中星畜牧斥资9000万元再建一个规模牧场,引进奶牛1800头。届时,公司拥有奶牛规模4654头。但不得不说,如此体量在行业内过于渺小。

在如今疫情防控常态化下,比较依赖线下渠道的一鸣食品,恐怕很难从高额成本中脱离,否则就是缩减店面这条路。而要想业绩恢复过往的高增长,仅凭借“走出江浙”的布局方式也存在不小的风险。毕竟,许多线下店都面临这个尴尬问题。所以从长计议,一鸣食品的业绩不好走出不增利的“漩涡”。

评论