文 | 独角金融 高远山

全国12家股份行中,广发银行是唯二未上市的银行之一。

作为“特例”,广发银行有亮点也有痛点:近年来总资产保持稳定增长,已经超三万亿大关。资产质量也向好发展,不良贷款率、拨备覆盖率均保持较好水平。不过,内控管理尚有不足,如贷款业务违规、授信管理不尽职等。

此外,股权变更也是广发银行面临的问题之一。近日,广发银行股权被挂上北京产权交易所,若此次交易成功,年内广发银行将出现二次股权变更。这是否让广发银行本就曲折的上市之路雪上加霜呢?

1、股权挂牌转让,年内或出现二次股权变更

来源:北京产权交易所

据北京产权交易所官网显示,10月20日,中航投资控股有限公司(下称“中航投资”)拟清仓所持广发银行7.62亿股股份,占该行总股本的3.5%。该笔股权的转让底价为68.67亿元。

据公布的股权结构看,中航投资为广发银行第七大股东。此次转让股份为2018年时,中航投资参与广发银行增值扩股所得。彼时,中航投资以不超过53亿元资金认购了广发银行7.62亿股股份。若以68.67亿的转让价计算,四年间,中航投资获利15亿元。

中航投资此举或为母公司中航产融(600705.SH)回笼资金。就在上述转让交易信息发布的第二天,10月21日,北京产权交易所新增新华资产管理股份有限公司(下称“新华资产”)股权转让信息。转让方同样是中航产融,拟出清持有的新华资产100万股股份,对应总股本的0.2%,挂牌转让底价为1085万元。

来源:广发银行官网

值得注意的是,此次并非年内广发银行股权首次变更。据官网显示,3个月前,国网英大(600517.SH)向财政部无偿划转其持有的广发银行11.37亿股股份。股权变更后,财政部持有广发银行5.2178%股份;国网英大持股比例由原来的15.647%变为8.919%。

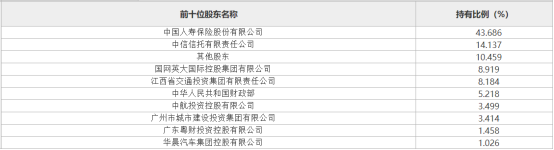

目前,中国人寿(601628.SH)持股43.686%,为广发银行第一大股东,此外中信信托有限责任公司持股14.137%,为第二大股东。

原则上,股东股权变更不会影响公司上市,不过,若该股东为最近3年内主营业务和董事、高级管理人员,以及实际控制人的除外。此外,股东股权变更3个月后,公司才能上市。

2、广发银行IPO之路十一年未果

作为国内最早的全国性股份制商业银行之一,早在十一年前(2011 年 5 月),广发银行就进行上市备案,启动“A+H”股IPO,由中信证券和高盛高华证券作为辅导机构,正式踏入IPO进程。

2012年7月,证监会暂停A股上市。2013年12月初,广发银行以A股市场环境生变为由,决定暂时搁置A股上市计划而全力备战H股,但此后未有实质性进展。

到了2014年,广发银行进入多事之秋。这一年其原董事长李若虹“落马”,随后,花旗集团退出、中国人寿增持入主,经过这一变动后,该行上市进程再次停滞,并于2017年年中,将上市进展变更为“暂时中止”。当时,广发银行解释,根据有关法律法规和监管指导意见,为了保障股权变更过渡期的经营管理稳定,暂时中止上市辅导工作。

随后,因“侨兴”事件深陷漩涡、董事长和行长更迭、2019年因7年前代销的2.82亿元私募股权基金发生兑付危机……不过,面对诸多困难,广发银行仍旧坚持圆梦之路。

广发银行曾在2020年报中称:“持续做好上市准备基础工作,推进上市差距分析落实,优化提升投资故事,力争早日建立资本补充长效机制。”

不料,2个多月后,经历10年之久的IPO之路再次按下暂停键。2021年7月,广发银行曾对其上市辅导情况进行说明,因发生重大股权变更,同时综合考虑当时外部市场走势等各方面因素,事实上已经停止了上市辅导工作。

不过,广发银行坚持上市之心始终不变,2021年报中称,不断提高资产负债管理能力,平衡流动性、安全性、效益性,积极做好上市筹划准备工作,提升市场投资价值。

截至目前,国内12家股份制商业银行中,仅有广发银行和恒丰银行至今仍没有实现IPO。年34岁的广发银行耗时三分之一的岁月,还是没能走进资本市场。

3、业绩向好发展,却是银行“罚单大户”

来源:中国人寿半年报

据中国人寿2022半年报显示,2022上半年,广发银行总资产达3.38万亿元,同比增加6.37%;实现营收376.65亿元,同比增加1.77%;实现净利润93.16亿元,同比下降7.07%。

此外,广发银行资产质量有所提升,2021年末,广发银行不良贷款率为1.41%,较年初下降0.14%;拨备覆盖率为186.27%,较年初上升7.95%。

不过,资本充足率却呈下降趋势。截至2021年末,广发银行的资本充足率、一级资本充足率分别为12.37%、9.84%,相较2020年的12.5%、9.85%有所下滑。

值得一提的是,据不完全统计,2017年至今广发银行已收到26张罚单,累计罚款金额超12亿元。

2016年12月20日,广东惠州侨兴集团下属2家公司发行的10亿元私募债到期无法兑付,之后10多家金融机构拿着兜底保函等协议,先后向广发银行询问并主张债权。后经原银监会查明,这是担保方广发银行惠州分行员工与侨兴集团人员内外勾结、私刻公章、违规担保。

广发银行因“桥兴债”事件被处以银行史上最大罚单——7.22亿元,同时六名涉案人员被终身禁止从事银行工作。

这起波及银行、保险、交易所、互联网金融平台的私募债案件,震惊整个金融业,也给广发银行IPO之路蒙上阴影。

2018年,广发银行至少收到五起“百万级罚单”,全年罚款金额超过千万元。

2019年,广发银行及其分支行也多次被罚,原因大多指向贷款业务违规或授信业务管理不尽职等。

2020年,12家股份制银行共收到罚单421张,罚单金额总计5.11亿元,其中,广发银行共收到5张、共计近亿元罚单,总金额远超同行。

仅2021年4月2日,广发银行福州分行、泉州银行因同业银行结算账户内控管理不到位、账户管理不到位、未落实对账制度等违法违规事实,共收到4张罚单,共被罚1700万。

2022年,因贷后管理不到位、保险销售回溯执行不到位等,广发银行官网有7条处罚公告,涉及沈阳分行、乌鲁木齐分行、茂名分行等分行,处罚金额合计570万元,相较此前已有所下降。

2022上半年工作会议上,广发银行表示,着力严格内部管理,持续健全内部管理体系,切实推进合规稳健发展。

已经过了而立之年,超3万亿的规模,广发银行为了上市,似乎使出了洪荒之力,不过蹉跎十一年,依然还未圆梦。此次股权变更,是否会让本就不顺利的上市之路再添阻碍?

你看好广发银行未来的发展吗?欢迎留言一起讨论!

评论