文|MedTrend医趋势

上周,吉林省牵头,发布《弹簧圈类医用耗材的带量采购征求意见稿》。

神经介入类高值耗材正式从“地区集采”进入“联盟集采”阶段。

根据“意见稿”,本轮弹簧圈类耗材集采的省际联盟包括:吉林、山西、内蒙古、辽宁、黑龙江、江西、山东、河南、湖北、湖南、广西、海南、重庆、贵州、西藏、陕西、甘肃、青海、宁夏、新疆、新疆兵团省(区) 21个省/区。

采购周期为2年,自联盟省份中选结果实际执行之日起计算。

01、集采规则:A组或将全员中选

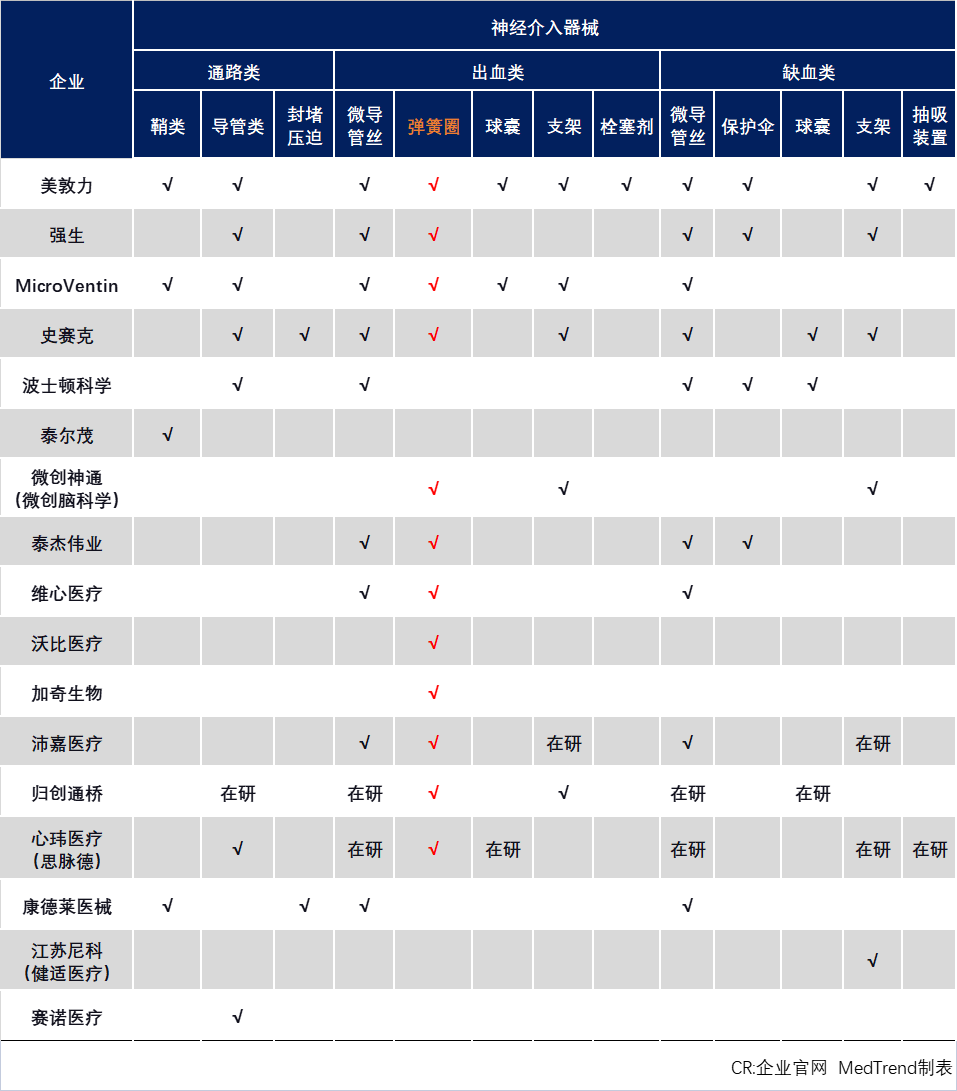

弹簧圈为一种铂金材质的金属丝,是神经介入领域的重要产品;弹簧圈栓塞术是治疗脑动脉瘤、出血性脑卒中的主要方式之一。

脑动脉瘤破裂后会引发出血性脑卒中;除了弹簧圈栓塞术,也可采用取栓支架进行治疗。

从“意见稿”了解到,本次弹簧圈集采也将分为A、B两个竞价组。

累计采购需求量不超过80%所涵盖的所有注册证分为A组,其余则分为B组。

中选规则:

A、B两个竞价组均设定最高有效申报价(目前尚未公布)。企业有效报价不得高于最高有效申报价和该企业产品目前全国省级最低价 (含省级集中带量采购价格)。

按有效申报价格由低到高的顺序确定排名。

A组:淘汰本组排名最末位的2个产品,其余拟中选;如淘汰产品申报价小于等于拟中选最低价1.8倍,将重新获取拟中选资格。

B组:排名后50%产品,以及大于A组最高拟中选价格的产品都将被淘汰;如淘汰产品申报价小于等于A组拟中选平均价0.8倍,也可重新获取拟中选资格。

因此,产品只要能进入A组,且价格不高于最低中选价的1.8倍,基本都能中选。另一方面,吉林省没有采用“时下流行”的最低中标价规则,降幅能达到多少,目前不好估算,有待后续方案进一步出台。

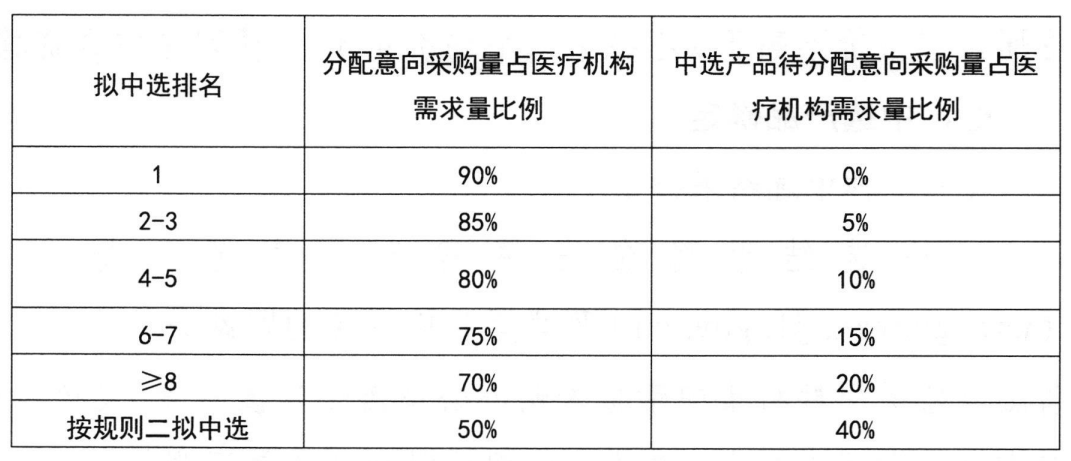

中选结果执行:

1、中选产品按中选价格由低到高排名顺序,梯度分配意向采购量。如出现非整数则向下取整至个位。

2、剩余量:由医疗机构报量但未中选产品采购需求量的90%,以及中选产品待分配意向采购量共同组成。

医疗机构可将剩余量自主分配给其他中选产品;且可跨A、B竞价组分配。

对于规范中选企业供货,“意见稿”也做了相关制约,如出现下列“违规”情况,或将停止中选资格:

联盟省份医疗机构出现断货、缺货、型号不全、配送不及时、配套服务不到位等情况,经核查并约谈中选企业后无任何改进,经联盟省份协商后,可由联盟采购办公室以公告形式停止该企业中选资格,未执行量视情况分配给其他中选企业。

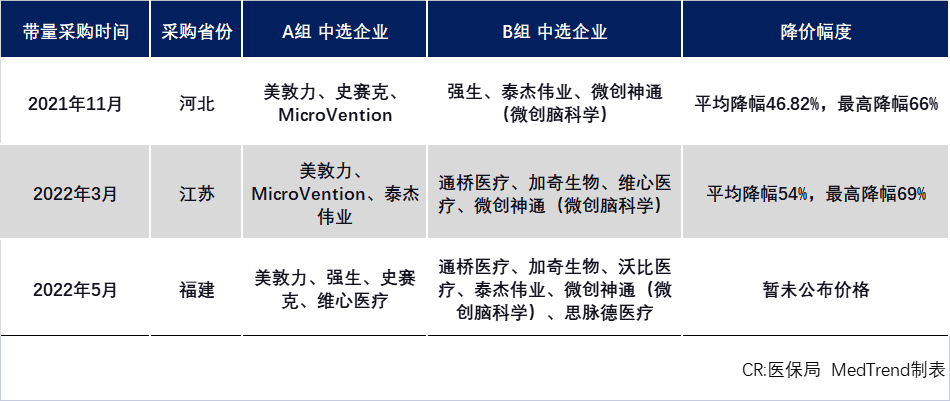

02、弹簧圈集采过往“战绩”:成本极限压缩,平均降幅50%左右

此前,弹簧圈仅在河北、江苏、福建三个地区以省为范围进行集采。

从已公布的中选价格来看,平均降幅50%左右,最高降幅不超过70%。

河北省弹簧圈集采:平均中选价格从1.2万元/个下降至6400元/个左右;平均降幅46.82%%,最高降幅66%;

江苏省弹簧圈集采:平均中选价格从1万元/个左右下降至3500元/个左右;平均降幅54%,最高降幅69%;(如按一次手术使用3-5个弹簧圈计算,患者医用耗材费用将由3-5万元降至1-2万元。)。

虽然与此前耗材集采动辄超过90%的降幅相比,弹簧圈的降价看似不高;但分析人士认为,结合此前地方集采中选规则及价格趋势,此次“弹簧圈21省联盟集采”或许会在此基础上有更大降幅。

此外,“弹簧圈21省联盟集采”明确规定,报价为申报产品中选后的实际供应价(为整体打包价),包含税费、配送费以及伴随服务等所有费用。这样一来,企业势必要将分销、供应链、技术支持成本压缩到最低。

03、神经介入市场“尚不成熟”,国产化率不足10%

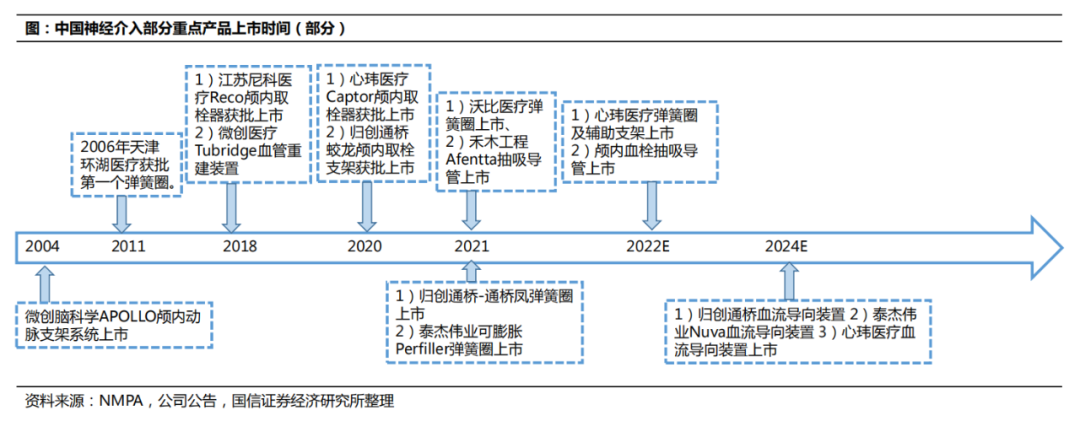

弹簧圈产品在国内的历史不长,2011年,国产弹簧圈、微导管等产品大量获批,才开启国产神经介入产品“元年”。

2019年,中国神经介入市场规模约57.9亿元,外资产品市占率超过90%。

其中,出血性脑卒医疗器械(取栓支架和弹簧圈)市场,外资占比也超过90%。

外企主要玩家包括:美敦力、MicroVention、强生、史赛克分别占据市场39%、32%、16%、5%左右。“垄断”格局难以打破。

不过,在资本加持下,中国企业正在迅速追赶。

2021上半年,神经介入成为了中国投资人眼里的香饽饽。2020至2021上半年,中国神经介入领域投融资事件数超15起,累计融资金额超15亿元。归创通桥、心玮医疗、微创脑科学相继IPO上市。

而下半年,随着神经介入(弹簧圈)首次被河北、浙江纳入集采,高利润预期被打破;资本市场降温,整个下半年仅4起融资事件。

其余中国神经介入企业包括:泰杰伟业、维心医疗、沃比医疗、加奇生物、沛嘉医疗等。

值得注意的是,在集采之中,外企竞争力不容小觑,根据此前经验,带量大头A组中选企业基本为四大外企;意向量较小的B组则由中国企业“承包”。

另一方面,2019年,中国约有1480万脑卒中患者,神经介入手术约12万台;治疗渗透率不到1%,远低于美国的11.8%。集采之后,有望迅速打开市场局面,国产有机会借势抢占部分外企原有市场。

04、国产化率低的医疗器械,联盟集采将成趋势

国产化程度低,并不能阻止集采的步伐。

此前,国家医保局在“对十三届全国人大五次会议第2536号建议的答复”中表示:将坚定不移推进改革,逐步扩大集采产品覆盖范围,同时让联盟带量采购成为地方集采的重要方式。

并明确表示:国家组织带量采购将重点对部分临床用量大、临床使用较成熟、采购金额较高、市场竞争较充分的医用耗材纳入集采范围。通过公开透明的竞争规则,促使价格回归合理水平,同时让企业获得明确的市场预期。

此后,种植牙、正畸(含隐形正畸)、电生理、神经介入(弹簧圈),这些消费医疗或国产化率低于10%的医疗器械都开启了“联盟集采”。

9月22日,四川省牵头的“八省二区联盟”口腔种植体系统集采,发布1号文件,开始报量;

10月19日,陕西省牵头发布《省际联盟(区、兵团)口腔正畸托槽集中带量采购公告》,覆盖15省/区;

10月14日,福建省牵头发布1号文件,“集结”27个省/区,组成迄今最大也是首个心脏电生理类产品集采联盟,正式敲定采购品种和集采方案;

10月21日,吉林省牵头,发布《弹簧圈类医用耗材的带量采购征求意见稿》,集结21省/区开展联盟集采。

而就在10月26日,河北省医用药品器械集中采购中发布了《关于开展20种集采医用耗材产品信息填报工作的通知》,其中赫然出现了“角膜塑形硬性透气接触镜”即OK镜。想必未来OK镜纳入“联盟集采”也不会等很久。

“国家主导+省际联盟集采”的方式,或将成为那些“国产化率低、技术壁垒高、消费医疗属性”医疗器械的未来趋势。

深化医药卫生体制改革,促进医保、医疗、医药协同发展和治理。把保障人民健康放在优先发展的战略位置。

因此,降低人民群众医疗负担是大势所趋,集采扩围加速也势不可挡,对于大健康企业来说,创新、出海或许越来越重要。

评论