文 | 野马财经 于婞

编辑丨武丽娟

牙齿虽小,却是需要我们每天清理维护,甚至还要偶尔去牙科花钱护理的一个身体部件。

近年来,随着生活水平不断提升,口腔保护、健康消费意识逐步增强,无论是为了方便使用,还是为了美观,人们对待牙齿从来不会吝啬自己的钱包。

作为牙科材料的提供商,爱迪特正在向深市创业板发起上市冲击,拟募集资金9.55亿元,其中2.35亿元用于爱迪特牙科产业园-口腔CAD/CAM材料产业化建设项目、2.64亿元用于数字化口腔综合服务平台项目、1.69亿元用于爱迪特牙科产业园-研发中试基地项目,剩余2.87亿元用于补充流动资金。

近日,爱迪特又更新了《招股书》并回复问询。

上市前大股东套现4.82亿,多家机构突击入股

爱迪特是国内领先的口腔修复材料及口腔数字化设备提供商,于2007年成立,并于2016年变更为股份公司。

成立之初,爱迪特由李洪文和李斌分别出资5万元,注册资本共10万元。

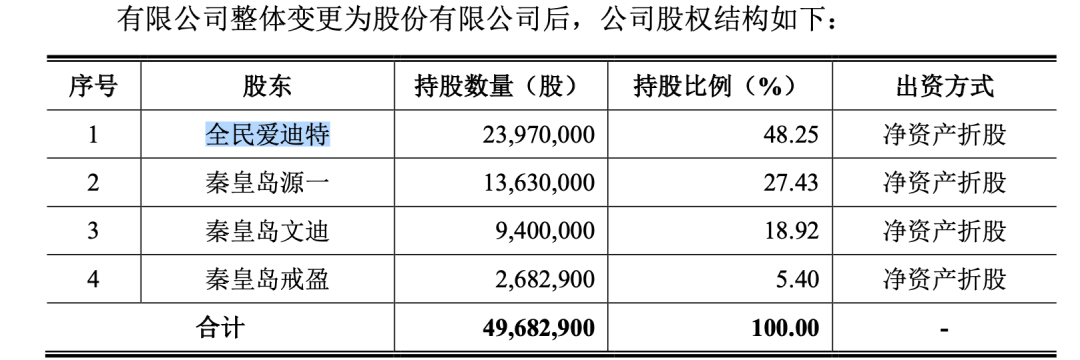

2016年,爱迪特召开董事会并通过决议,同意《有限公司整体变更设立股份公司》等议案。变更完成后,公司股权结构发生变化,由原来的李洪文和李斌两个自然人,变成了由四家公司持股,分别是全民爱迪特、秦皇岛源一、秦皇岛文迪、秦皇岛戒盈。

来源:爱迪特《招股书》

作为最大的股东,全民爱迪特持股48.25%,但一直到2019年之前的这段时间,爱迪特都无控股股东、实际控制人。

全民爱迪特成立于2014年3月12日,是新加坡上市公司新加坡全民的全资子公司。

2019年10月起,全民爱迪特按照爱迪特10亿元估值向君联欣康、HAL、Adveq、ASP转让其持有的公司 1788.58万股股份,套现约3.6亿元,持股比例降至12.25%。

2021年1月,爱迪特及公司其他股东又与全民爱迪特签署了《公司股份回购协议》,协议约定按照公司回购前估值10亿元回购全民爱迪特所持的公司股份,回购价格约1.22亿元。

同年3月减资完成后,曾经的最大股东全民爱迪特完全退出爱迪特,并共套现约4.82亿元。

在全民爱迪特退出的同时,爱迪特不断有新的股东进入。

除了上述受让全民爱迪特股份的君联欣康、HAL、Adveq、ASP外,2021年4月,爱迪特第一次增资,中金启辰、建发柒号、苏州辰知德进入。

同一个月,爱迪特又进行了第二次增资,建发柒号、苏州辰知德、嘉兴辰幂德进入。

此后的2021年5月、7月、8月,爱迪特连续增资扩股,中金启辰、天津后浪、天津同源、中证投资、金石基金、方正投资、紫金弘云等纷纷进入股东阵营。

2021年9月,公司第六次增资,阿里网络斥资4000万元进入,拿到了1.21%的股权,到此爱迪特的增资扩股之路才算是告一段落。

值得注意的是,在机构进入的同时,爱迪特的估值被逐渐推高,从2021年4月第一次增资的投前估值16亿元,到2021年9月第六次增资的投前估值32.66亿元,5个月翻了一倍还多。

北京大成(杭州)律师事务所何慕律师认为,根据2021年2月5日开始施行的中国证券监督管理委员会《监管规则适用指引——关于申请首发上市企业股东信息披露》,宜将在拟上市公司申报首发上市前12个月内入股作为构成突击入股的必要条件。

2022年4月7日,爱迪特第一次在深交所递交《招股书》,按此申报时间倒推,阿里网络等众多公司或涉及突击入股。

上市前突击入股一方面也体现了机构对于爱迪特成长性以及上市的看好,爱迪特的经营状况如何呢?

销售费用率高于同行,研发费用率低于同行?

爱迪特主营业务包括口腔修复材料、口腔数字化设备及其他产品及服务。作为一家科技公司,爱迪特被评选为国家高新技术企业、国家级专精特新“小巨人”。然而,爱迪特对于销售的重视程度却远高于研发。

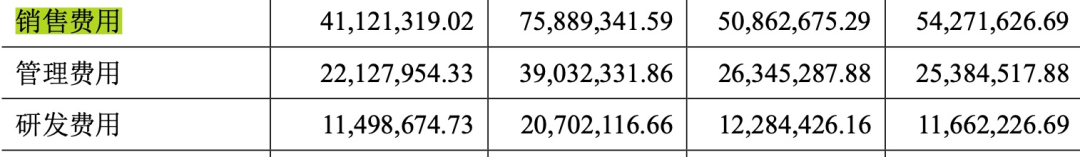

《招股书》显示,2019年-2022年1-6月,爱迪特的销售费用分别是5427.16万元、5086.27万元、7588.93万元、4112.13万元,同期的销售费用率分别为18.14%、14.06%、13.92%、15.25%。

与此同时,同行业可比上市公司的平均销售费用率分别是13.85%、11.83%、11.62%、8.62%。

可以看到,爱迪特的销售费用率大大高于同行业上市公司的平均水平。

来源:爱迪特《招股书》

再看研发,2019年-2022年1-6月,爱迪特研发费用分别是1166.22万元、1228.44万元、2070.21万元、1149.87万元。

与自己比,爱迪特的研发费用还不及销售费用的三分之一。

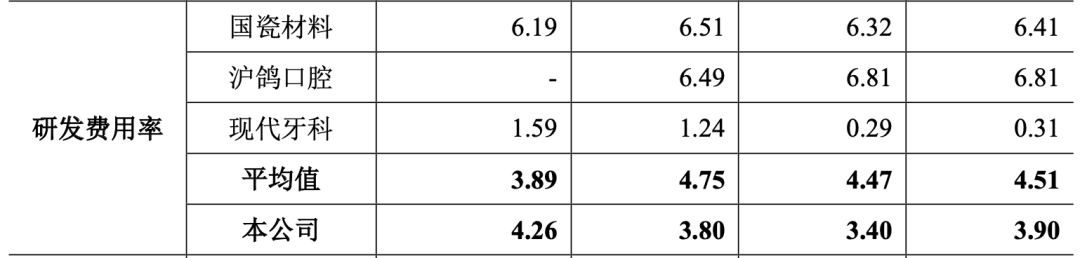

来源:爱迪特《招股书》

与同行相比,上述时间内,爱迪特研发费用率分别是3.9%、3.4%、3.8%、4.26%;同行业上市公司的平均值分别是4.51%、4.47%、4.75%、3.89%。

由此来看,爱迪特2022年前的报告期内,研发费用率略低于同行业上市公司,但这一现象在2022年有所缓解。

来源:爱迪特《招股书》

众所周知,对于科技公司来说,产品是核心,技术是灵魂,研发是根本。只有加强研发,才能提高在同行中的竞争力,形成产品的护城河。在这一方面,爱迪特任重而道远。

3.45亿“闲钱”买理财

虽然研发在同行中并不算突出,但爱迪特的理财之道可以说是牙科领域的佼佼者。

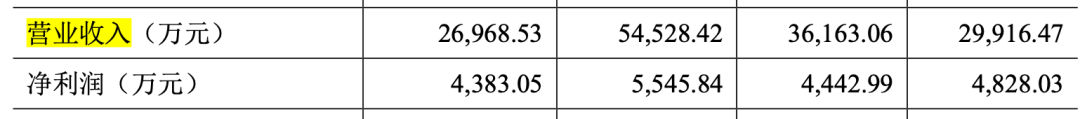

2019年-2022年上半年,爱迪特营收分别是2.99亿元、3.62亿元、5.45亿元、2.7亿元;净利润分别为4828.03万元、4442.99万元、5545.84万元、4383.05万元。

来源:爱迪特《招股书》

虽然一年赚3到5亿,净利润几千万,但爱迪特的流动资产却非常充裕,2019年-2022年上半年流动资产合计分别为2.42亿元、3.53亿元、8.22亿元、8.97亿元。

仔细查阅后发现,这些流动资产,尤其是在最近两年,有很大一部分被拿去买了理财产品。

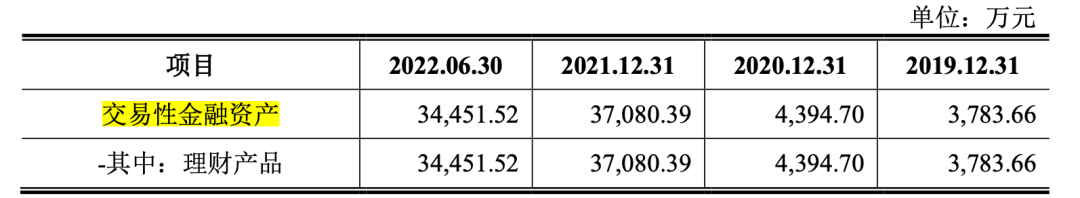

《招股书》显示,上述报告期各期末,公司交易性金融资产账面价值分别为3783.66万元、 4394.7万元、3.71亿元和3.45亿元。而这些交易性金融资产,全部用于理财产品。

来源:爱迪特《招股书》

爱迪特表示,公司根据经营和财务状况,为了提高资金使用效率,将部分暂时闲置资金购买理财产品。2021年末交易性金融资产较上年末大幅增加,主要系股东投入资本增加,公司以现金管理为目的理财产品增加所致。

这些理财产品中,又主要为中低风险类的银行理财产品。爱迪特还在回复问询中表示,报告期内,公司不存在理财产品亏损情形。

IPG中国首席经济学家柏文喜认为,从爱迪特招股说明书反映的情况来看,该公司的流动资金非常充足,并且还斥资3.71亿元购买银行理财产品,应该说该公司并不缺钱,所以该公司上市募资的动机和理由存疑,恐怕也会引发监管部门的质疑。因此按照该公司可能的自圆其说逻辑,应该是会声称募投项目的资金总需求超过9亿元,这一点还有待后续观察。

11月10日,公司即将迎来上会审核,爱迪特能带领阿里网络、金石基金、方正投资等众股东们开启资本盛宴吗?你在口腔护理方面都有哪些消费?评论区聊聊吧。

评论