文|壹番财经 郑亦久

悄无声息的在北美市场上线不到一个月,拼多多的跨境电商平台Temu短暂登上了苹果应用商店的购物类别榜首,超过的则正是新晋网红电商平台Shein和电商巨无霸Amazon,在总榜上也仅仅只排在Google、TikTok等常规必备内容软件之后。

尽管过去两年像Shein、TikTok Shop等来自国内企业打造的跨境电商平台正在快速占领全球市场,但拼多多此番出海并直接将首个目标对准北美,依然让人感受到了这家公司一向展现出的大胆决策。

更重要的是,Temu不论是品类定位还是推广手法,几乎也都复制了拼多多在国内快速崛起的一贯手法。尤其是其主打超低价产品品类的定位,似乎也是想要瞄准目前美国高通胀之下消费者力求削减日常生活开支的心态,不少同品类产品,叠加各种活动折扣之后价格甚至比Shein还要便宜30%,这让很多北美年轻人大为震惊。

在高通胀持续、美联储坚持强硬加息、科技公司大裁员等因素带来的衰退预期之下,消费降级的热潮正在席卷北美市场,而不管是拼多多还是TikTok无疑都不希望错过这一场能够趁机掀翻Shein的“盛宴”。

01 没有绝招“砍一刀”,低价Temu依然让人震撼

在App Store的应用下载页面中,Temu的介绍是“Team Up,Price Down”,完全是国内拼多多“拼着买,才便宜”的翻版。不过Temu其实并没有直接推出拼多多最著名的好友“砍一刀”功能。

在上线到现在的一个多月时间,要找出Temu的最大特色其实只有一样:便宜。

各种补贴政策让人眼花缭乱。Temu网站上包含了14个类别的产品,包括服装、配饰、宠物用品和美容产品,并且为首次购物者提供30%的折扣,订单达到或超过49美元则会包邮并且不时也有限时的无门槛包邮活动,同时允许90天内无条件退货。

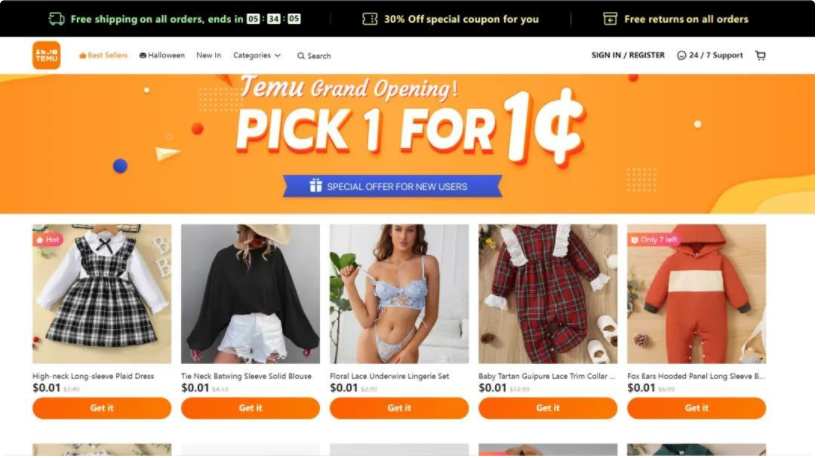

在Temu上,如今的美国年轻消费者们大概直接体会到上个世界美元的无敌购买力,上线之初Temu推出了“1美分选1”的超值优惠活动,每个账号都能花0.01美元选一件商品,还包邮。

Temu官网

同时畅销榜上也都是诸如3.7美元联想无线耳机,4美无牌运动鞋等产品,而这些其实都还不是最便宜的选项,大量不到一美元的产品充斥着整个网站推广栏。

在Temu的打折区上,不少产品价格都在0.9美元以下,比如0.48美元一个抓夹、0.34美元一套美甲贴、0.69美元一个护肤品小瓶子,加上新用户优惠券,说是白送也不为过。新用户30%的折扣力度也并不是极限,现在临近美国市场最重要的黑五,最近不少商品的活动折扣也都高达70%。

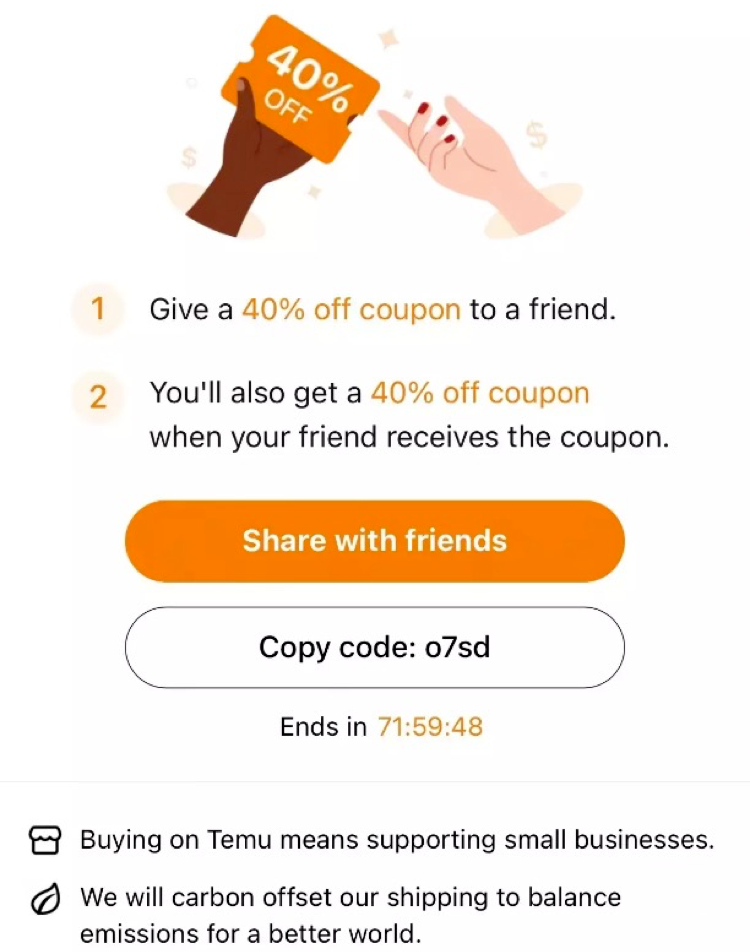

当然流量裂变的推广模式依然在进行,用户只要将链接分享给朋友,双方都能享受40%的折扣,这有一点类似于国内好友拼单的模式。

从国内小红书的海外华人用户到TikTok上的美国年轻人,也都大量分享了各种薅羊毛的攻略,比如折扣上限是10美元,而40%的折扣拼到25美元刚好可以优惠10美元,买25美元是最划算的。

Temu APP截图

不过大概是由于这种分享链接拉人头的模式转化率并不喜人,上线不到半个月,Temu还是祭出了另一种推广大招:推介现金奖励。用户只要拉够人头下载并完成注册,20美金的激励奖金便可收入囊中,借此Temu又迎来了一波拉新潮。

甚至Temu官方建立还建立起了Whatsapp群,方便用户在其中分享邀请注册的链接。在TikTok上,更是有人安利起了Temu的注册奖金活动,并手把手教你如何把这20刀提取到PayPal上。

大概也是得益于这波撒钱攻势,让Temu在十月底顺利杀进了App Store排行前五,并最终短暂登顶。

超低价格与现金诱惑几乎成为了这些中国跨境电商新平台进入美国市场的秘籍。Shein在2012年开始以价格低廉的快时尚女装切入美国市场。从目前社交网络上的反馈来看,大部分在Temu上尝鲜的新用户几乎之前也都是使用过Shein,以及美国本土的另一家低价电商平台Wish。

尽管Temu的上线算是在美国电商市场上掀起一番小风浪,但据36氪的报道,上线一个多月后Temu的日均GMV才突破了150万美元,入驻的商家数量近3万个,SKU在30-40万,涵盖了24个一级类目。

而这一GMV水平略低于拼多多内部的预期,按照之前的设想,年底前Temu的GMV目标是3-5亿美元,并在未来一年达成30亿美元的目标,这相当于Shein现在GMV体量的十分之一。

Temu在美国要面对还不仅仅只有Shein和Wish这些价格战对手,结合FT与亿邦动力近期的报道,TikTok在美国市场的电商布局正在加速进行。一旦全面铺开,在北美市场相当依赖TikTok进行获客的Shein和Temu无疑都会面临巨大压力。

02 消费降级的美国,留给的Temu时间并不多

字节一直试图利用TikTok复制抖音在国内电商市场的崛起模式,但直播带货在海外的水土不服问题始终无法解决,也让其海外电商之路走的并不顺利,不过根据FT的说法,TikTok尚未放弃这一思路,直播带货业务依然还在保持持续投入。

只不过TikTok不再将宝押注在直播带货上,传统模式的闭环自营电商也从东南亚出发开始在北美落地。

TikTok Shop在本月正式登陆美国本土。不过相较于Temu与Shein高度依赖国内的供应链,TikTok似乎选择了一条更艰难的路,美国本土供应链成为了其一大核心要求。如果通过这种模式,或许其产品单价很难做到像Temu和Shein那般具有足够吸引力,更类似亚马逊的超级百货模式也让无法依靠单纯的低价去获得最初的原始用户积累。

那么最终的引流工作显然还需要靠TikTok去完成,最终,三家来自中国的跨境电商势必会在获客渠道上争夺的头破血流。同时别忘了字节跳动另一个电商独立站项目IfYooou也在上月底从欧洲市场跨入美国,并且不同于之前完全为了狙击Shein的快时尚独立站,IfYooo开始覆盖美容、宠物、办公耗材等品类,基本属于百货平台性质。

从模式上看,Shein和Temu在北美市场的策略几乎如出一辙。最重要的便是依赖国内供应链和供货商的超低人力成本和制造供应链以及物流优势,辅以低价营销策略、新用户优惠券、社交平台上的流量等战术来吸引用户。

然而不同的是两者所面临的时机已经大不同,几年前Shein进入美国市场之际,赶上了欧美廉价流量的时代,并及时找到了更愿意接受App购物消费习惯的Z世代群体,叠加疫情造成的线上购物大潮,共同组成了Shein的脱颖而出的要素。

现在的Temu身处的是一个完全不同的市场环境。以美国市场为例,根据市场调研报告显示,Shein今年上半年在Facebook渠道上获客成本在35美元左右,体量更小的Temu可能需要2-3倍的价格才能吸引客户来到自己的平台。

Temu新用户折扣

拼多多在国内之所以能快速发展,与当年腾讯直接给予海量的微信流量加持分不开关系。但在海外,没有了类似的天然流量池,任何获客渠道最终都会反馈到成本端,而面对Facebook、Google等广告巨头,现在的Temu几乎毫无议价能力可言,甚至未来当TikTok意识到Temu是威胁时,是否还会继续对后者开放其平台营销渠道都是未知数。

在这片“红海”里,获客成本高昂,客单价也因为品类限制涨幅有限,长期来看想要提升利润率极为艰难。更不用说真的要打起价格战来,不论是Shein还是拼多多从家底来看,大概都很难是亚马逊或沃尔玛的对手。

从基础的商业模式来看,当下的高通胀和持续加息的局面的确有助于这些低价电商平台的快速发展,但高通胀影响的也不仅仅是普通消费者,对于企业来说同样意味着各个环节的成本上升,这也是为什么Temu比Shein当时所面对的市场环境更为复杂,即便是单纯的烧钱如今两者所面临的成本也大不一样。

事实上通过撒钱快速获客登顶应用市场榜首并不难,快手当年在美国推出的对标TikTok的短视频软件Zynn早就体验过,然而第一波撒钱过后如何留下用户依然是关键。拼多多当年能够利用的“农村包围城市”策略,在美国市场严苛的合规环境下其实并不存在。而当其早期原始用户还多是喜新厌旧的Z世代消费群体时,Temu一旦失去“百亿补贴”还能有多少回头客依然不容乐观。

在投资平台雪球上,拼多多成功的幕后关键大佬段永平也在亲身体验了Temu之后表示困惑:“Temu挑战Amazon可能性不大,但在某些细分市场占有一席之地是有可能的。我依然看不懂这个商业模式,没办法想象五年十年以后会是什么样子。”

不论是以更灵活的中国速度去对比亚马逊、沃尔玛这些巨无霸,还是像Shein一样最终先站稳某一个细分领域,国内这些竞逐北美的跨境电商平台都需要更长远的计划。因为高通胀迟早会过去,想要立足发达国家的成熟市场以获得更高利润,单靠一时烧钱满足其用户短暂的消费降级需求显然是不可持续的。

评论