停牌近5个月后,中石油金融资产注入*ST济柴的具体方案终于在9月5日晚间出炉:拟作价4.62亿元将*ST济柴原有资产置出,置入的中国石油集团资本有限责任公司(下称中油资本)全部股权作价755.09亿元。

中石油集团表示,将金融业务整合并注入上市公司后,将改变目前中石油集团直接持有各金融企业股权的情况,可以提升中石油集团、中油资本和金融子公司的抗风险能力。

重组后的*ST济柴将直接持有中油资本全部股权,并间接持有中油财务有限责任公司、昆仑银行股份有限公司、昆仑金融租赁有限责任公司、昆仑信托有限责任公司、中意人寿保险有限公司、中意财产保险有限公司、中石油专属财产保险股份有限公司、昆仑保险经纪股份有限公司、中银国际证券有限责任公司和中债信用增进投资股份有限公司等下属公司的相关股权。

中石油集团表示,需要股东持续补充资本金,随着各项金融业务的进一步发展,未来有可能面临资本金不足的情况;同时,中石油集团部分下属金融企业的资本金规模,与行业内领先者相比仍有一定的差距;在当前低油价环境下,资本金可能成为中石油集团金融业务未来持续发展的瓶颈。

上述资产交易对价为750.47亿元,其中690.11亿元由*ST济柴向中石油集团发行69.85亿股支付,剩余部分以现金方式支付。另外,*ST济柴以10.81元/股的价格非公开发行17.58亿股股票,募资不超过190亿元,其中60.36亿元用以支付前述现金交易对价,剩余募集资金用来对部分标的资产进行增资。

中建资本、航天信息、中国航发、北京燃气、国有资本风险投资基金、泰康资产、海峡能源、中海集运、中信证券和中车金证10家央企及地方国企将以现金认购。

中建资本为中国建筑(601668.SH)子公司,航天信息(600271.SH)为航天科工集团子公司,中国航发为国资委管理的中央企业,国有资本风险投资基金的实际控制人为中国国新,北京燃气则是北京市国资委所属企业。

中海集运也在9月5日晚间发布公告,拟以9.5亿元现金参与*ST济柴此次重组配套融资;与*ST济柴相似,中海集运也一直在谋求转型。目前公司主营业务已开始发生变化,正逐步转型至航运金融。

中海集运表示,由于中石油集团拟将旗下优质金融资产整体注入*ST济柴,因此参与此次重组配套融资交易符合公司业务定位,同时有利于公司与中石油集团金融业务的协同发展。公司将借战略入股的方式,汲取中石油集团金融业务发展经验的同时,寻求与中石油集团的合作机会。

“央企间以资本为纽带‘结盟’,谋求协同发展,或许已透露出国企改革的新动向,类似的央企交叉持股现象未来还可能继续出现,”一位分析人士向记者说道。

此前已有多家央企实施了换股及交叉持股。8月15日,宝钢股份公告,其控股股东宝钢集团通过无偿划转的方式将宝钢股份8亿股A股股份划转给中石油集团,就在此前四天,中国石油(601857.SH)无偿划转宝钢集团的6.24亿股A股股份,获国资委批准后已经确认过户登记手续办理完毕。

*ST济柴是中石油旗下唯一一家动力装备研发制造企业。近年受宏观经济不景气和竞争加剧影响,业绩下滑严重。重组方案完成后,*ST济柴的业务范围将涵盖财务公司、银行、金融租赁、信托、保险、保险经纪、证券等多项金融业务,成为全方位综合性金融业务公司。

分析人士向记者表示,中石油集团将金融业务资产打包上市,有利于金融资产与资本市场对接,同时形成持续的资本补充机制,有利于扩大业务规模,同时能够优化公司整体资本结构,提高财务抗风险能力。

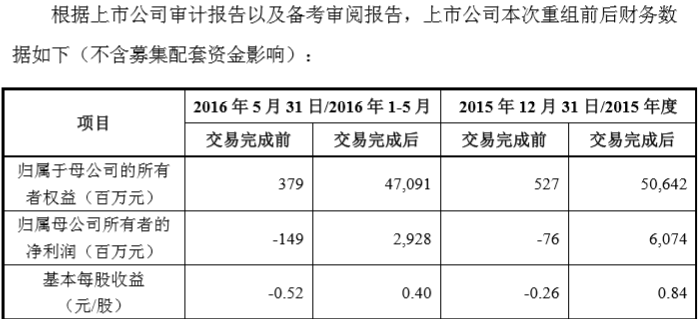

重组前后,上市公司的盈利状况也将得到较大改善。重组前,2015年度及2016年1-5月,*ST济柴净利润分别为-7600万元和-1.49亿元;重组后,同期净利润分别为60.74亿元和29.28亿元。

评论