文|新莓daybreak 翟文婷

如果用一个词来描述2022年的腾讯,那就是「修复」。

过去,腾讯的社交底座被认为是安全系数最高的护城河,但这一年腾讯也没能逃脱某种特殊的重力影响,跟大部分互联网公司一样,市值和股价双双下跌。就在2022年Q3财报发布前两天,腾讯股价才从198.6港元反弹至近300港元。

腾讯Q2财报发布时,各项收入指标往日的高增长不复存在。很多机构甚至用「至暗时刻」来形容当时的状态。

刚刚发布的Q3财报,虽然1400.93亿的营收还是同比下降了2%,但跌幅收窄;而且净利润达到322.54亿元,是连续四个季度下滑之后的第一次回正。

腾讯大盘其实是稳固的。微信坐拥超过13亿的月活用户,每个季度还在缓慢增长。小程序日活突破6亿,按之前披露的数据,视频号日活为5亿。

只是收入曲线进入波动状态。此外,行业消息的紧张情绪还没得到释放。

游戏版号自2022年4月重启发放至今,腾讯还没有收获。今年是未成年人保护法实施的第一个暑假,虽然这个群体在腾讯本土市场游戏时长占比仅为0.7%。但今年7月,未成年人游戏时长还是同比下降了92%。

宏观消费疲软,广告主投放能力下降,行业监管又趋严,尤其教育、游戏这些过往的投放大户,自身受到监管,双重压力导致广告收入增长减缓。

除这些行业因素外,大股东Prosus减持腾讯也多少引起市场情绪波动。

腾讯的自我修复是从降本增效开始的。减少雇员,关停非核心业务,聚焦核心。一个积极的数据是,toB服务开始挑起收入的大梁;视频号也成了企鹅的新希望。

增长突破点

这几个季度,笼罩在腾讯头上的一团阴云是收入增速的下降。

增值服务收入在腾讯总收入占比超过50%,2022年Q2时为717亿元,同比下滑0.46%;Q3略有反弹,创收727亿元,环比涨幅忽略不计,但同比还是下降了3个百分点。

其中造成下降原因的还是本土市场的游戏收入。今年第二季度时,本土游戏收入同比下降1%为318亿元。但是刚刚过去的第三季度,本土游戏收入为312亿元,与上个季度基本持平,但同比却下降了7%。

虽然很早之前腾讯的战略重心已经从游戏发生转移,但游戏业务依然影响腾讯的收入和市值基本面。所以行业监管,尤其游戏版号的下发节奏,始终会左右收入总盘。

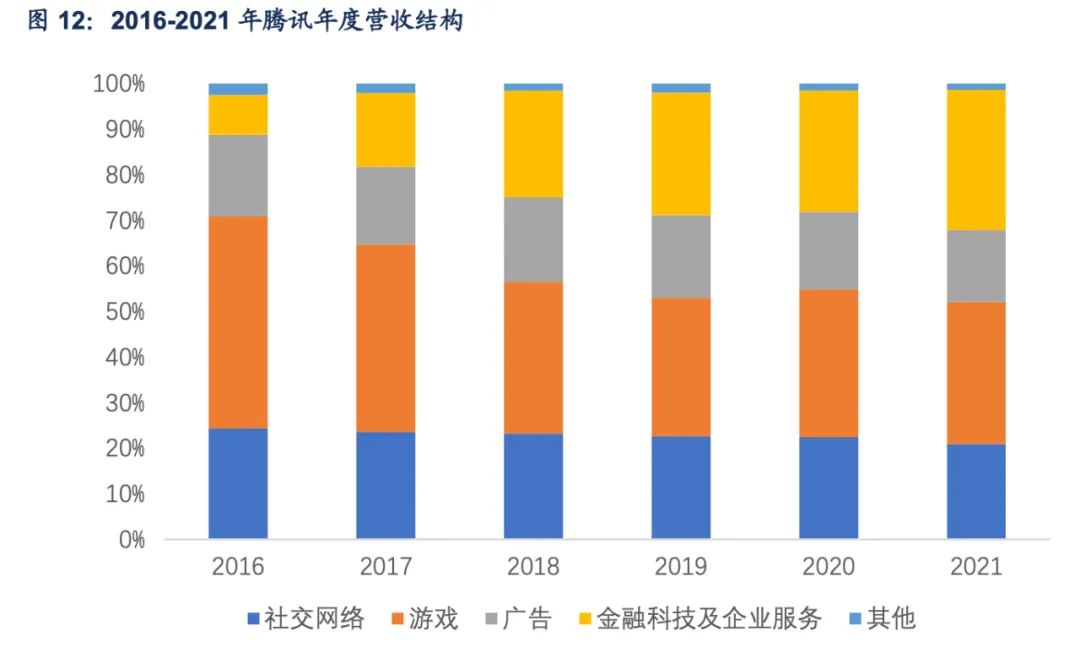

一个值得关注的信号是,腾讯在2018年做出的战略调整已经显现成效。企业服务板块收入逐年增加,新一季财报竟然超过游戏业务,成为腾讯收入的最大贡献来源。

不过toB业务目前也处于一个调整期。

2018-2021年,这部分收入的季度同比增长始终保持在 20%以上,2022 上半年增速下降。腾讯也有所行动,果断退出亏损项目,专注自研产品。这样做的一个直观结果是,收入有所减少,但毛利润得到改善。

腾讯转型产业互联网,最基本的优势是背靠庞大的用户流量,将C端消费互联网尤其是微信的资源连接给B端,过去在游戏、视频等领域拥有很强的号召力和影响力。

现在,腾讯将目光瞄准非互联网行业,尤其是线下发展模式偏重的传统产业,也是对增量的一次激活。

腾讯最大的一张底牌还是视频号。7月18日视频号信息流广告已经正式上线,三天后,「视频号小店」也面世。

视频号被认为是微信商业化的重要发力点。

比如直播打赏被寄予希望为社交网络增值服务贡献收入,电商还能帮助内循环广告的增长落地。最重要的是,视频号可能会承担公域流量的分发入口,使得私域和公域转换真正实现闭环。

Q3财报中提及,广告主对视频号信息流广告需求强劲,视频号广告与腾讯现有广告业务互补,并带来增量的广告业务收入。晚些时候的分析师电话会议上,刘炽平说,视频号广告收入开始规模化,他们预期Q4达到10亿元。

一定程度上可以理解为,腾讯正在加速视频号的变现进程。

回旋余地

在各个业务板块收入没有恢复快速增长的情况下,腾讯的自我修复是从降本增效开始的。

2022年Q3,腾讯销售及市场推广费用为71亿元,环比下降10%,同比则下降了32%。其实Q2,这项支出就同比下降了20.8%。这个季度连续还在大幅下滑。

意图很明显:腾讯对各项营销活动的支出把控得更加严格,尤其是跟数字内容服务、企业服务、游戏及工具类产品相关的支出。

但腾讯控制成本的方式不局限在此。最大刀阔斧的一个动作,还是关停缩减非核心业务,聚焦主营业务。

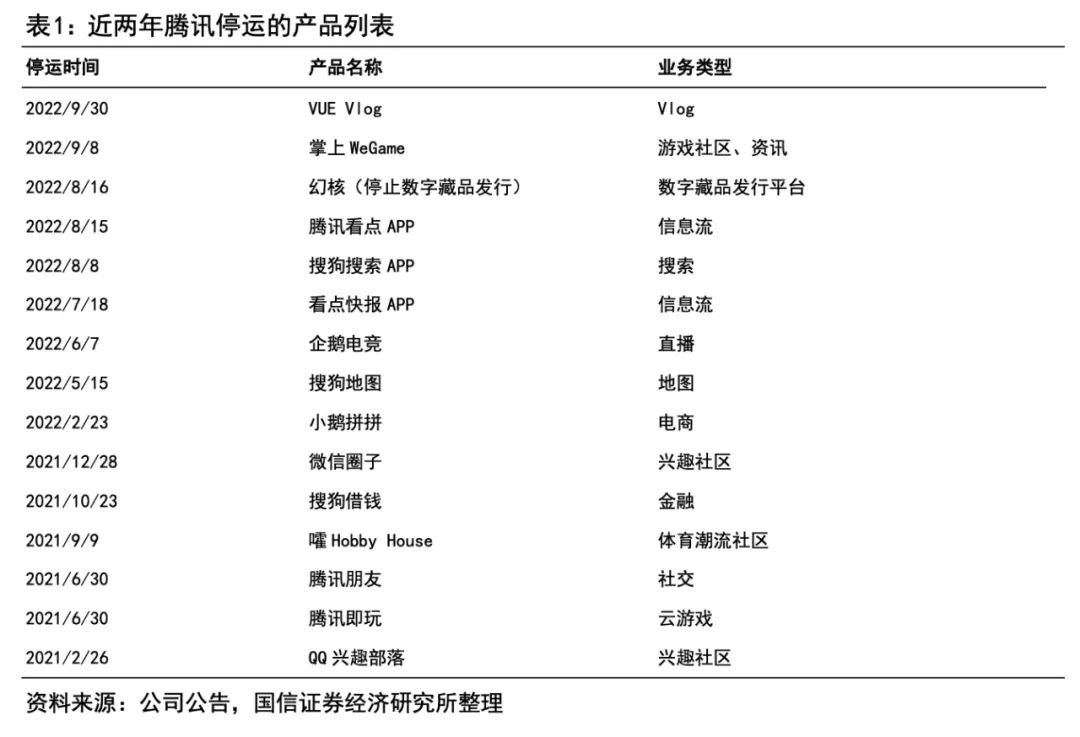

过去两年,腾讯宣布停运大约15个产品,分布于在线教育、电商和游戏直播等领域。这些产品要么跟主业关联性较差,如幻核、小鹅拼拼;要么内部已经有可替代产品,比如企鹅电竞、掌上WeGame、搜狗地图等。

与此同时,腾讯也同步调整业绩不佳的业务。比如亏损的企业服务和数字内容服务,以及小型社交媒体产品。

值得一提的是,腾讯集团内部自研业务全面上云后,累计节省成本超30亿元。电话会议中,马化腾还提到一个细节,「优化了与视频号相关的带宽服务器利用率,显著降低了单次视频观看的运营成本。」

当然,还有一项缩减成本的途径是优化员工成本。腾讯的员工总数相比Q1进一步降低,上个季度腾讯员工减少了大约5500人。

这些动作很难直接反应在市场情绪,但可以成为腾讯提高主业经营效率的隐形因素。

腾讯目前的市值水平还是处于历史低位。2022年10月下旬的几天,腾讯股价一度跌破200港元。2018年外部环境动荡时,腾讯股价也曾经达到过这样的水平。

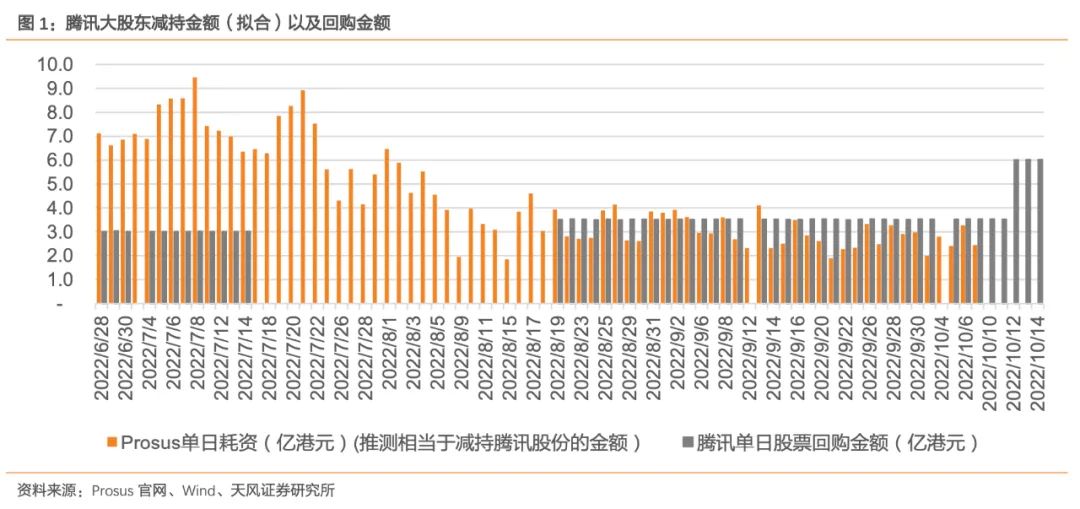

这也是腾讯第三季度面临的一种压力。资本市场的情绪,一定程度上受到大股东Prosus减持的影响。

自2022年6月28日至10月7日的74个交易日,Prosus回购其自身股份以及购买Naspers股票的总金额接近42亿美元。Prosus的官方口径是,回购计划的资金来源为减持腾讯股份。

与此同时,腾讯也在积极回购。今年以来,腾讯已累计回购76笔,共耗资约245亿港元,其中6月28日至今就累计回购51笔,其中几个交易日的单日回购金额均在6亿港元以上,远高于Prosus的日均减持量。

与腾讯回购相呼应的是,投资大佬段永平的持续「抄底」。今年以来,他连续六次大量买入腾讯股票,10月份更是两度出手,如果总结他的投资策略,就是「越跌越买」。

段永平每次展示他的交易记录,似乎都是一次市场对腾讯信心的充值。

评论