文|氨基观察

2018年,中国生物科技行业的生力军们,开始拥抱资本市场。

就像一个分叉路口,一批批先知先觉的新生代biotech,早早出发去寻找下一个蓝海,并如愿以偿地,从那些传统药、械企业的阴影走出,迎来属于自己的高光时刻。

不过,或许当时很少有投资者意识到,biotech们的上市只是开始,而不是结束。时至今日,尽管所有18A企业都活了下来,但壮大者凤毛麟角,一些公司的股票的流动性近乎枯竭,遭到了市场用脚投票。

根据港交所规定,按照18A规则上市的公司,在满足一定条件前,需要在股份名称中附带“B”标识,以作为对投资人的提示。

如果以撕掉“B标签”,视为biotech成功壮大的标志,如今的港股18A板块,总共只有6家企业达成这一目标,分别是百济神州、信达生物、君实生物、复宏汉霖、康希诺和再鼎医药。

某种程度上来说,这6家企业是国内生物科技行业当前的“门面”。

能够在充满变数的领域成功撕下“B标签”,过去的经历证明他们懂得如何做到“从0到1”。在这之后,他们将率先进入下一阶段的牌桌,告诉大家怎样才能从“1到10”。

这些少数者的发展轨迹是一个缩影,它反映了整个中国生物科技行业的佼佼者们,是如何突破自我与时代的局限性,不断去寻找突破口。

不得不撕的“B标签”

港交所18A规则的出台,为国内生物科技企业打开了资本市场大门。

但对于18A企业来说,如何撕掉标签却是不得不做的事情。因为只有撕掉标签,才能真正意味着一家18A企业:迈入biopharma阶段。

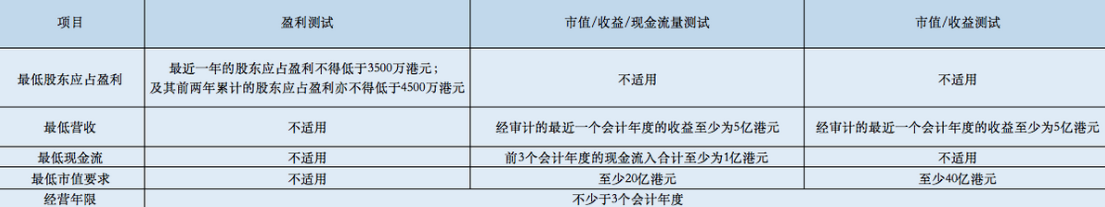

根据港交所规定,撕掉“B标签”的规则并不复杂。如下图所示,只需符合《上市规则》第8.05条的三个要求之一即可。

具体可以理解为,企业要么证明自己有一定的盈利能力(盈利测试),要么证明这一可能:

在具备一定营收条件的情况下,现金流、市值符合相应要求(市值/收益/现金流量测试,或者市值/收益测试条款)。

但对于18A企业来说,要想达成上述目标并不容易。

现阶段,大部分企业距离通过盈利测试和市值/收益/现金流量测试,都还有一定距离,这是由行业发展的客观规律决定的。

在没有特殊的情况下(康希诺收获新冠疫苗红利),生物科技企业需要经过较长的商业“爬坡期”,才能达成盈利或现金流转正的目标。

但由于起步较晚,即便是国内头部生物科技企业,产品的商业化年限大都不超过3年,因此难以在现阶段达成上述目标。

市值/收益测试条款虽然没有盈利、现金流要求,但40亿港币市值的门槛意味着,企业需要长时间受到二级市场的认可。

这同样不易。就目前市场环境来看,只有真正具备成为biopharma潜力的企业,市值才有可能维持在高位。

也正因此,截至今年8月份,18A开闸4周年之际,仅有百济神州、信达生物、君实生物、复宏汉霖、康希诺5家企业成功撕下B标签。

直到最近,才迎来第6家达标企业——再鼎医药。11月11日,再鼎医药宣布,香港联合交易所批准其从港交所股票名称中移除“B”。

作为“门面”,上述6家企业能够撕掉“B标签”,不会让市场感到意外。

比如再鼎医药,由于公司2020年登陆港交所是采用“二次上市”而非“双重主要上市”的形式,所以在上市之初股份名称后缀为“SB”。

市值方面,再鼎医药最新港股市值超过300亿港币,远远超过“最低市值40亿港币”的要求;营收方面,公司2021年为1.44亿美金,约合11.28亿港币,也达到规定门槛的2倍。

今年6月,再鼎医药宣布于香港联交所主板转换为双重主要上市。顺理成章的,再鼎医药在今年6月和11月分别去掉了“S”和“B”。

相对来说,整个市场更关心的问题应该是,这些企业究竟做对了什么?

达成目标的不同答案

过去一年,国内生物科技行业经历寒冬。过于同质化的竞争,破灭的资本泡沫,一度让市场情绪陷入了低谷。

在这一背景下,百济神州、再鼎医药、信达生物们能够脱颖而出,折射出的是他们如何突破自我与时代的局限性,找到了突破口。

突破口的谜底并非完全一致。不管是百济神州、信达生物、君实生物,还是复宏汉霖、康希诺和再鼎医药,都能给出不同答案。

回过头来看,信达生物的蜕变,是fast follow策略的成功。凭借突出的执行力,信达生物的信迪利单抗成功收获顺位优势,成为第二款获批的国产PD-1。

再加上信达生物在商业化方面投入重兵,信迪利单抗在获批当年便收获10.16亿元收入。踏着PD-1国产替代的东风,信达生物成功晋级为Biopharma,顺势撕掉了“B标签”。

而再鼎医药的成功,则是得益于“平台战略”的胜利。所谓“平台战略”,是指在特定疾病领域,布下具备协同效应的管线网络,正如强生、阿斯利康等巨头现阶段的打法。

目前,再鼎医药围绕肿瘤、抗感染、自身免疫疾病、中枢神经系统四大疾病领域,构建了丰富的具有差异化的、潜在同类首创或最佳的创新产品。

在更为细分的疾病领域,再鼎医药的“平台战略”布局效果已非常显著,比如,公司在研管线,已经覆盖了KRAS、EGFR、ROS1等多种突变的肺癌。

在这样的平台战略加持下,公司已经有4款商业化产品落地,分别为PARP抑制剂则乐、胃肠道间质瘤靶向药瑞派替尼、肿瘤电场疗法爱普盾及新型抗生素纽再乐。

再鼎医药奉行“平台战略”不难理解,因为这是一种兼顾效率和护城河的有效打法。

比如在商业化端,一旦公司完成了强有力的商业化团队的构建,矩阵内后续上市的产品就能够共享商业化渠道,产品越多,协同效应越显著。比如在女性肿瘤领域,则乐和TIVDAK未来就会在商业化资源上有大量协同优势可以利用。

并且,因为深耕的缘故,药企对细分市场的需求有着更敏锐的洞察,更有利于定制不同产品的商业化策略,进一步放大新、老产品的价值。

也正因此,再鼎医药在推进产品矩阵构建的同时,通过医保谈判、商保融入等多个不同方式,来不断提升自身的商业化能力。

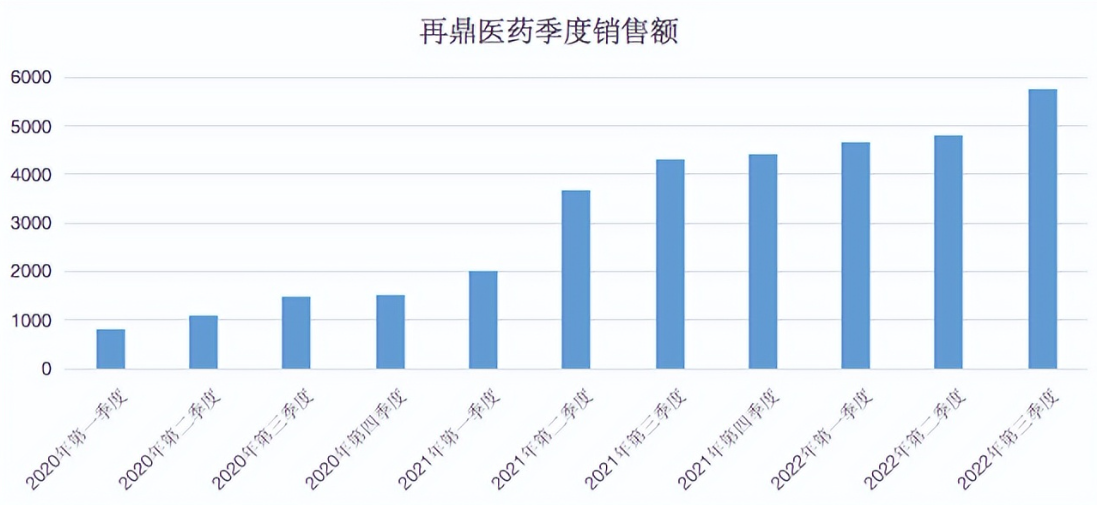

最终,诸多努力的成果在公司业绩层面得到体现。今年第三季度,再鼎医药营收5750万美元,同比增长33%,环比增长19%,已经超过10个季度连续增长。

核心产品方面,今年第三季度则乐收入为3920万美元,同比增长39%。虽然已是商业化的第4个年头,但则乐的高增长仍在继续,这进一步证明了再鼎医药的商业化能力。

当然,增长的销售数字背后,更能体现的一点是,再鼎医药拥有极为突出的执行力,能够把顶层战略层层推进,并迅速做好,这是再鼎医药能够撕掉“B标签”的根本原因。

同时,这也是让再鼎医药不断收获市场认可核心因素。近日来,FMR LLC、Wellington纷纷在二级市场大额增持公司股票。

这些例子告诉我们,如何在创新药角斗场中走的更远没有准确答案,但需要清楚自己的优势和可能付出的代价,然后找到一条最合理的路线,并执行到极致。

成功“从0到1”之后

对于任何一家18A企业来说,都需要经历“从0到1,再从1到10”的发展阶段。

就现阶段而言,成功撕掉“B标签”的6家企业,只是完成了第一阶段的任务:从0到1。接下来,他们面临的挑战是,如何“从1到10”。

大部分企业要做的,是如何沿着既有战略方向前进。

比如百济神州,作为创新药一哥,成立之初就坚持高举高打的出海策略。目前,其核心产品BTK抑制剂已经在美国、欧盟等地获批多个适应症。

这是百济神州获得市场青睐的原因,但这也意味着,公司需要不断通过海外的销售业绩来证明自己。

再鼎医药,则是围绕“building a global biopharma leader”的目标,继续在“平台战略”上前行。前行的引擎,是已摸索出成功经验的“引进”与“自主研发”的双轮驱动。

基于强悍的BD团队,再鼎医药在引进方面持续发力,且成果不断。在9月份,再鼎医药就引进了Seagen公司的TIVDAK——全球唯一一首个也是目前唯一在美国获批用于治疗复发或转移性宫颈癌成人患者的抗体偶联药物(ADC)。

相对于晚期宫颈癌现有疗法,TIVDAK拥有显著的疗效优势,具备降维打击的可能。TIVDAK 的授权引入,对于再鼎医药的意义不言而喻:

一方面,其预示着再鼎医药正式成为ADC赛道的有力竞争者;另一方面,公司实现了肿瘤药物的管线升级,TIVDAK将与则乐携手巩固其在女性肿瘤药物领域的领先地位。

再鼎医药加码自主研发方面的例子,则是最近新任首席官黄琴华(Peter Huang)博士的加盟。这可以说是再鼎医药成为全球小分子药物有力竞争者的风向标。

翻看黄琴华博士的履历不难发现,其专注于小分子药物发现,具有显著的成果。此前,黄琴华博士曾就职于辉瑞,是多个明星产品临床化合物的主要发明者,包括肺癌重磅产品第三代ALK TKI洛拉替尼。

并且,黄琴华博士擅长助推创业型公司“升级”。在加入再鼎医药之前,黄琴华博士就职于明星biotech公司Zentalis,成功帮助Zentalis建立起药物发现平台,且领导了多个新的临床候选药物的发现工作,并管理转化研究以支持临床开发。

不难预见,随着黄琴华博士的加入,再鼎医药在小分子领域的研发实力会进一步增强,从而推动公司平台战略的发展。

当前,国内生物科技行业进入创新深水区,不再有低垂的果实轻易采摘。对于国内生物科技企业来说,尤其是这些“门面”而言,如何把好牌打大尤为重要。

这没有统一路径,但需要顶层战略的支持,更需要高效的执行力去推进。不管它们谁能笑到最后,相信都能给整个行业带来重要启示。

评论