文|沥金 正在下凡中ing

中国是全球最大的黄金消费国。

似乎在所有的二、三线城市,都能看到这样的配置:几家知名金店,占据着最黄金的商业地带,店面宽敞,人流络绎不绝。

黄金店铺从不缺门客,原因是中国人素来偏爱黄金,尤其是足金。正如美国人爱钻石,中国人对黄金的痴迷,造就了黄金生意的红红火火。

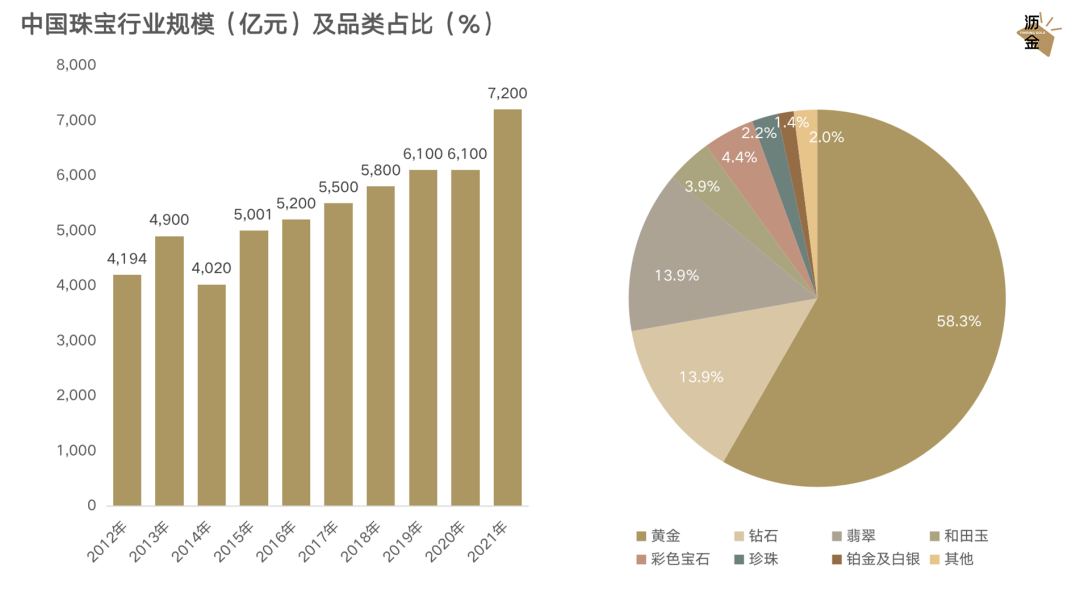

2021年中国的黄金珠宝市场规模就达到7200亿元,其中黄金品类(包含黄金首饰及金币金条)的市场规模高达4200亿,高基数下仍能同比增长23.5%。而且黄金品类更占据了整个珠宝赛道的接近60%。

虽然是足足四千亿的巨大赛道,但投资机构却鲜有人问津。甚至对于想要进入黄金领域的创业者,更是频频劝退。

为什么投资人不感冒黄金生意?这个古老又高价的行业,是否拥有变革机遇?新品牌进军这一赛道,是个明智选择吗?

为回答上述问题,沥金特邀品牌投资人和时尚观察员Lexie,共同祛魅黄金生意,探索新的投资和战略可能。一起来看看!

中国珠宝行业规模及品类占比

黄金饰品总给人一种“大同小异”的迷惑感。

在这家金店看到的款式,在那家金店好像也有,单独从产品来辨识品牌,几乎不可能。

究其原因,传统的黄金品牌大都由ODM代工产品,深圳水贝就是最大的黄金饰品集散中心,占据行业70%的销售额。包括周大福、周生生、老庙黄金、老凤祥在内的全国大中小珠宝连锁品牌、独立工作室和批发商,都是从这里采购成品和半成品。

既然是从供应链统一拿货,而供应链又全国共享,自然会导致金店产品的高度同质化。

周生生金饰 来源:官微

当产品缺乏差异化,此时比拼的就是企业的资金实力、渠道广度和供应链的管理能力。而这些能力,恰恰都是头部企业最擅长的。

头部企业正在持续挤压中小企业的生存空间,这体现在中国前10大黄金公司的市占率正在逐年提升,从2018年的18.8%飙升到2019年的22.7%。

以周大福为例,2020年3月底,其在中国内地的门店数量是3699家,但到2021年底,该数字已经增至5502家。在21个月里开了1803家门店,相当于每个月新开85家店。而新增门店中,有一半甚至位于内地的三四线及以下城市。今年,周大福更预计在内地新增1000家分店,直到2025年达到7000家。

这种拓店能力,中小企业根本难以企及。在中端市场领域,如果没有差异化的产品,中小企业和巨头的竞争,无疑是以卵击石。

周大福金饰 来源:官微

另外,黄金生意对于经营者,本就存在“不友好”之处。

首先就是低毛利,黄金零售苦低毛利久矣。

众所周知,黄金首饰在国内的价格十分透明,黄金首饰大多是足金,首饰价格与黄金期货价格挂钩,毛利率微薄。就目前上市的珠宝公司而言,黄金业务的占比越大,通常毛利就越低。例如老凤祥,毛利仅有9%。而钻饰品类,国内婚戒DR的毛利则高达70%左右,国外的高端珠宝品牌Tiffany也在60%以上。

备注:国内品牌毛利包含了公司的批发业务

其次,黄金生意是现金吞金兽。

珠宝或者黄金生意的起步门槛在于“铺货”。生意伊始,店里就铺价值上千万的货是家常便饭,这就要考验现金流运营。

黄金或者珠宝是典型的“吃”现金流的生意,赚了钱,生意扩张,老板进货,赚的现金变成了货品;生意好,开分店,进更多的货,继续往里面放现金。生意做到最后,很可能每年分得的现金不多,都变成了一屋子的黄金珠宝存货。

因此,在毛利率并不高、资金需求量却很大、且巨头不断挤压的背景下,无论是现有从业者或者是想要来分一杯羹的新兴创业者,都会面临巨大的挑战。

如果说传统的金店运营模式是黄金产业的1.0版本,那变革的机会在哪里?

近几年,黄金在消费端正以肉眼可见的速度进行着年轻化变革,种种贴合年轻文化的产品层出不穷,让这一古老行业焕发了新的生命力。

在产品形态进化的背后,是黄金产业商业模式的变革。

众所周知,企业的ROE=净利润率*周转*杠杆,周大福等巨头选择的是中等利润率,极致供应链提高周转,加盟模式提高杠杆(加盟商囤货,类似于加杠杆),通过强运营提升周转和杠杆,以此提升ROE,并且这一模式已经被大公司玩到了极致。

而中小企业或者新品牌,则可以从净利润率(从毛利开始)这项指标下功夫,并通过加大产品研发、独特的营销理念来支撑高溢价。

周生生的哈利波特联名系列

近年来,部分黄金产品逐步走出了按“克”计价的传统方式,开启了按“件”售卖的全新模式。

这一转变具有里程碑意义,它意味着黄金首饰通过设计和营销溢价,拥有了有史以来的更高毛利,正从传统意义上的保值期货,向真正的珠宝作品迈进,长期发展完全可能孕育出“珠宝品牌”。从商业模型上,也突破了传统黄金的模式。

2009年创立的老铺黄金,就为整个行业带来了一些变革的气象。

老铺黄金是集中国古法手工金器研发设计、生产加工、多渠道零售于一体的专业运营商,产品特色是花丝类、镶嵌类、錾刻类和素面类金器。

与工业化产品相比,老铺黄金更强调中国的传统工艺及作品背后的寓意故事。同时,门店的装修设计也有自身统一的视觉辨识度。

那老铺黄金的销售表现有多好?先来看看它的门店数量、位置与店效水平。

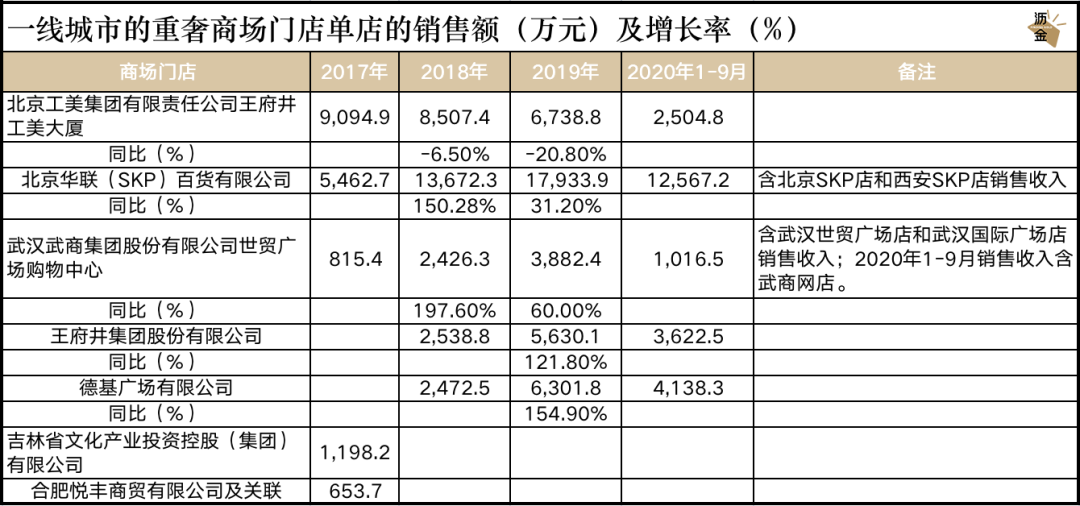

老铺黄金重奢门店单店销售额及增长率

截至递交材料的2020年9月,老铺黄金的门店一共有16家,均分布在一、二线城市的核心商业中心,并且拥有惊人的店效。

其一线城市的重奢商场门店单店的销售额估计破亿(SKP为北京SKP+西安SKP门店的数据),两者在2019年就达到1.79亿元。而一线城市的其他定位商场(王府井)及新一线城市的重奢门店(南京德基)可达到5000万以上。至于武汉等中部城市,门店销售额也接近4000万元。

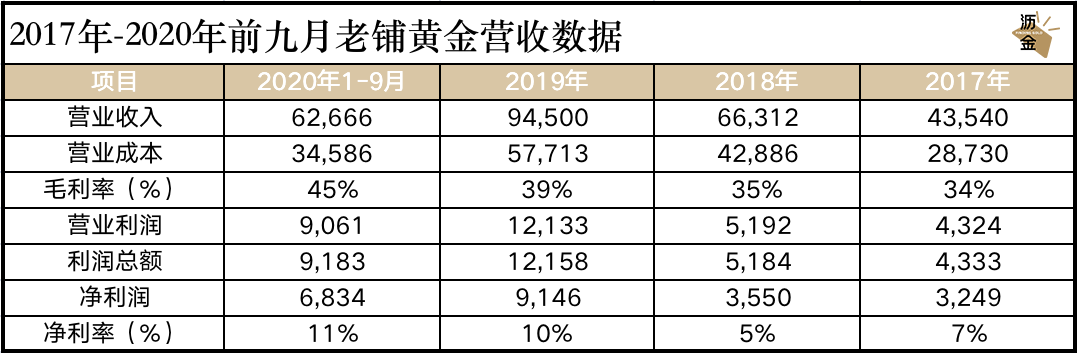

从公司披露来看,老铺黄金的毛利和净利润率逐年升高,突破了传统黄金在10%左右徘徊的毛利水平,这是货品定价权加强的体现,意味着产品差异化得到了市场的认可。

2017-2020年1-9月老铺黄金营收数据

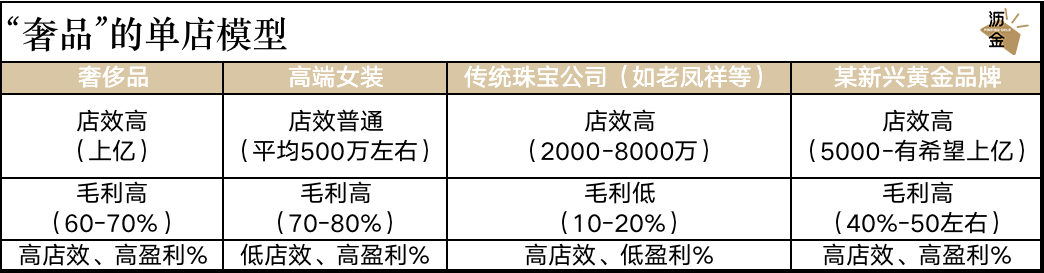

老铺黄金的单店数据是十分好看且稀缺的,可以说接近了奢品的单店模型。

先简单介绍一下奢侈品的单店模型:即单店可以做到高店效+高毛利,布局渠道网络可以做到少而精。

举个略极端的案例,就是一家门店可以抵得上一个上市公司的销售额,比如Chanel每家门店的销售额就能达到数十亿,全球仅仅开几百家店就可以撑起一个帝国。

奢品和普通消费品的单店模型对比

再说高毛利。门店的运营费用相对固定,毛利很大程度影响了门店净利润,这是能决定10块钱收入赚1块钱还是赚4块钱的重要因素。而传统模式下的金店始终难以突破这一点。

从上述奢品的单店模型来看,撇开品牌文化,老铺黄金从单店模型上已经非常接近奢侈品业态,这是目前线下零售业态中极其稀缺的。

此外,老铺黄金在选择资本化时,其门店网络仅有16家,在这样精简的网络下,公司能拥有接近10亿收入,近1亿净利润的水平,这也已经非常接近奢侈品的经营指标。

由于奢侈品的上游几乎都被海外品牌垄断,国内的品牌达到这一水平,这对于整个市场都具有启发意义。

老铺黄金门店 来源:官方

黄金产业商业模型的突破,意味着什么?

从珠宝行业格局来看,中国的珠宝行业正逐渐形成外资、港资、内资三足鼎立的态势。外资品牌以Tiffany、卡地亚等为主导,定位奢华、品牌文化深厚,重视设计,属于“精品类”品牌。

而港资内资以周大福等为主导,占据了国内中间段市场的部分份额。他们的产品相对同质化,渠道和供应链极强,是典型的“综合类”品牌。

新品牌的出现,代表中国品牌也开始发力精品类品牌,通过更专注的研发,提供差异化的选择,最终赢得了市场份额及产品的溢价。老铺黄金走出了第一步,相信未来还有更多的品牌能紧追其上。

从中国品牌的角度来看,随着国力崛起,文化自信,许多有消费情怀的从业者都坚信:中国必有奢侈品诞生。

但奢侈品的诞生历来都是漫长的。中国的奢侈品,或许不必从西方人擅长的服装、包等品类中诞生,反而可以从传统工艺的产业化、现代化、商业化角度另辟蹊径。

例如黄金、瓷器、铜件等品类,中国自古拥有着极深的民族情结,且品类自身凝聚无数工艺,具有“奢侈品化”的潜力。虽然西方世界并不看重这些品类,但这些领域或许反倒能孕育出中国人自己的奢侈品。

毕竟,引领和不跟随,才是奢侈品最早能崛起的魅力。

评论