记者 |

编辑 | 陈菲遐

鹏都农牧(002505.SZ),一家年利润刚跨过亿元门槛的农产品贸易公司,却有成为中国嘉吉(Cargill)的野心。

秉持“全球资源、中国市场”的经营理念,鹏都农牧顺理成章走上一条海外并购之路。这家公司将业务概述为“整合全球优质农业、食品资源,有效对接中国市场及全球市场,将自己打造为全球现代农业的资源集成商和价值链增值服务商。”

值得注意的是,在鹏都农牧众多并购中,有两笔大额关联方并购几乎撑起了公司主营业务。梳理这两笔并购我们发现,高估值、高对价收购的恶果就是商誉减值。

第一笔收购:新西兰牧场

2015年,鹏都农牧变更部分募集资金投资项目,收购了安源乳业有限公司(下称“安源乳业”)100%股权及收购洛岑牧场,共支付对价12.1亿元。安源乳业是公司控股股东上海鹏欣 (集团)有限公司的全资子公司,收购构成关联交易。

安源乳业所持资产主要是位于新西兰的克拉法牧场,该牧场由16个牧场组成。根据2012年初凤凰网的报道,“新西兰政府批准了向中国民营企业上海鹏欣集团出售16座牧场,这是中国投资者第一次在新西兰购买牧场,总投资超过2亿新西兰元。”根据当时新西兰海外投资办公室网站公布的文件显示,鹏欣集团将购买16个奶牛场全部土地,附属的牲畜、动产、设备,以及与奶牛场关联的恒天然合作集团(Fonterra)部分股份(股份数额未透露)。奶牛场未来生产的乳制品计划销往中国及亚洲其他地区。

鹏都农牧表示,一直将进口婴儿奶粉和液态奶业务作为未来发展的战略核心。通过收购新西兰牧场,鹏都农牧将会形成奶源自给自足,摆脱对第三方供给的依赖,减小奶源价格波动对公司经营业绩的影响,打造一条从“牧场到餐桌”的完整产业链闭环。

然而,牧场就位之后,鹏都农牧却当起了“甩手掌柜。”

2017年,鹏都农牧将旗下持股85%的子公司——纽仕兰新云(上海)电子商务有限公司(以下简称“纽仕兰新云”)的部分股权出让给了阿里巴巴集团。纽仕兰新云主要从事于进口贸易业务,将原产新西兰的乳制品(包括鲜奶、常温奶以及各类奶粉产品)在中国市场的线上及线下销售。阿里巴巴及上海云锋新呈投资中心(有限合伙)(以下简称“云锋”)通过增资方式,认购纽仕兰新云部分股权,增资完成后阿里持有纽仕兰新云40%股权、云锋持有纽仕兰新云17%股权,鹏都农牧的股权则下降至33%。该笔收购阿里巴巴和云峰分别出资2.33亿元和0.99亿元作为对价。同时,纽仕兰新云还将完成对Milk New Zealand Dairy Ltd(一家目前由鹏都农牧间接全资拥有的新西兰公司)100%的股权收购,该公司负责在新西兰加工及供应乳制品。该公司纳入纽仕兰新云后,纽仕兰新云就拥有了从新西兰加工乳制品到中国销售的完成供应链。

这两次交易有不少疑点。

首先,鹏欣集团在关于关联交易和同业竞争的承诺中表示,“自鹏欣新西兰(即鹏欣集团2012年收购克拉法牧场的主体)收购克拉法牧场至今,鹏欣新西兰生产的所有生奶产品全部销售给新西兰Fonterra Cooperative Group("恒天然公司"),且未来也将全部销售给恒天然公司等新西兰当地的乳制品生产加工企业”。承诺中还特意指出:“鹏欣新西兰与恒天然公司的交易不存在关于其供应产品在恒天然公司生产加工后指定销售或保障销售的约定或安排,未来也不会与恒天然公司或其他任何公司存在同样或类似的约定或安排。”

上述两个描述是否意味着,鹏都农牧收购的新西兰牧场所产生的原奶不一定销售给中国市场?如果这样,鹏都农牧“全球资源、中国市场”的目标如何实现?

还有个疑点是,鹏欣集团在收购克拉法牧场时有资料显示其还获得了部分恒天然的股份。那么,克拉法牧场所产的原奶全部出售给恒天然,鹏欣集团作为持有恒天然股份的股东是否涉嫌变相输送利益?

另外,鹏都农牧引入阿里集团的决策也存疑。纽仕兰新云2016年的营业收入只有3500万元,到了2017年的11月30日已经实现营收5.06亿元。

牧场实现盈利无非两种途径,出售原奶或者做长供应链直接出售乳制品。显然,出售成品乳制品的利润更大。一方面克拉法牧场原奶的去向成谜,另一方面下游的成品乳制品贸易业务刚刚表现出强劲增长却被出售给阿里。鹏都农牧这一操作无异于自断手脚。

从收购效果来看,2021年鹏都农牧子公司安源乳业的营业收入仅为1.29亿元,净利润仅1800万元,而2017年被出售的纽仕兰新云的营收就已突破5亿元。鹏欣集团以上市公司的募集资金收购新西兰牧场,最终只把牧场的土地资源注入上市公司,而牧场获得的盈利却绕过了上市公司。

最后,收购安源乳业的对价也高得离谱,叠加安源乳业是从大股东鹏欣集团处收购,对于该笔交易的合理性更加值得推敲。

当时安源乳业早已是资不抵债,其权益资产评估作价为2.5亿元人民币。安源乳业还对鹏欣集团全资子公司BVI投资公司有8600多万新西兰元的负债(约4.5亿元人民币)。最终,鹏都农牧的收购对价达到7.02亿元。当时,安源乳业净利润只有500多万元,对应的市盈率估值高达140倍。

第二笔收购:巴西粮食贸易商

2016年,鹏都农牧通过大股东鹏欣集团在境外设立的收购实体DKBA,收购巴西粮食贸易商Belagricola53.99%的股份和LandCo49%的股份。因为是通过鹏欣集团实现收购,所以该交易被认定为关联交易。两笔交易共支付对价2.53亿美元,折合人民币17.55亿元。当时,收购标的全年营收达到5.21亿元,而鹏都农牧营业收入也不过6.22亿元,因此该交易构成重大资产重组。

收购这两家巴西粮食贸易商,鹏都农牧不但承担巨大风险,也引出了质疑。

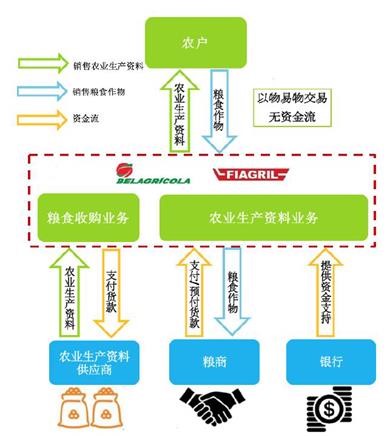

首先,Belagricola和 LandCo的收入主要来源于两部分:一是向巴西农户出售农资获得的收益;二是粮食贸易获得的收益。其中,粮食贸易占到总收入的90%以上。

Belagricola和 LandCo的商业模式颇具当地特色。他们主要通过以物易物的方式,即播种季节向农户赊销农业生产资料,并按照约定价格折算成一定数量的大豆、玉米、小麦等谷物在收获季节向农户进行回收,并以农户所耕种土地的未来产出作为担保和抵押。

Belagricola和 LandCo的营运资本主要来源于银行信贷、供应商及贸易商融资等。利用农户提供的抵押物向银行申请借款,从而获得成本更低的资金,赚取利差收益,也因此承担了农户违约的信贷风险。这类农户通常因信用资质问题无法获得巴西的银行农业贷款,所以信贷风险往往偏高。

这样的模式下,Belagricola和 LandCo产生了大量负债。根据公告,Belagricola和 LandCo模拟汇总后的总负债额达到7.66亿元。另外,在收购时,Belagricola和 LandCo的33处物业已被抵押,用于担保累计发生5.24亿雷亚尔(按当时汇率折算约为9.9亿元人民币)的债务,以及179项生产设备、产品和农作物尚存有为担保累计发生16.67亿雷亚尔(按当时汇率折算约31.7亿元人民币)的债务而设置抵押。到了2021年,巴西粮食贸易公司的应收账款为18.51亿元。

其次,Belagricola和 LandCo当时的估值也堪称“天价”。

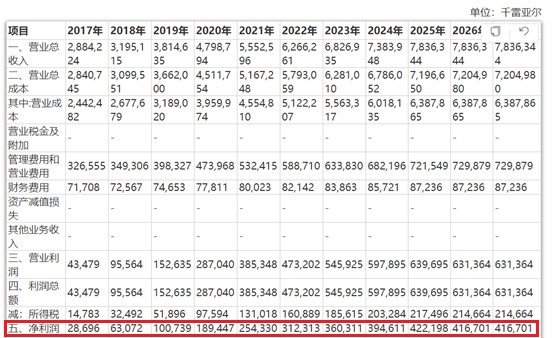

当时,评估机构是将收益法估值结论作为Belagricola和 LandCo 的估值。在对Belagricola和 LandCo未来十年的净利润预测中,两家公司净利润将从2017年的2800万雷亚尔增加到2026年的4.16亿雷亚尔,并在未来保持稳定。目前,管理费用和财务费用是两家公司经营的沉重负债,估值模型中对这两项费用的增长显然太过乐观。

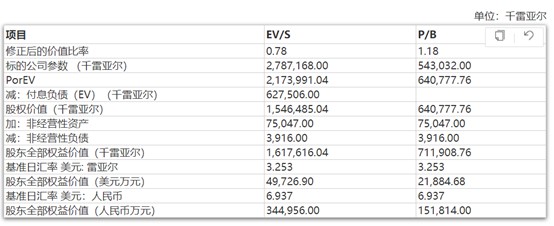

这份估值报告另一个不合理假设是对标企业的选择。估值机构选取的对标企业包括Bunge Limited(邦吉集团)、Marubeni Corporation(丸红株式会社)和Wilmar International Ltd(丰益国际集团)等国际粮食贸易巨头。这些公司的体量远不是Belagricola和 LandCo可比。

即使选择了上述巨头来进行对标,在不同估值系数下也会得出34.5亿元和15.2亿元两种估值结论。而Belagricola和 LandCo最终的选择是就高不就低。

高估值、高对价的最直接恶果就是商誉减值。这次并购新增商誉1.79亿元。

再加上此前收购的巴西贸易商Fiagril的商誉为11.63亿元,鹏都农牧将两项资产合并为巴西资产组。到了2018年,巴西资产组计提商誉减值5.72亿元。

事实证明,鹏都农牧收购巴西粮食贸易商产生的净利润远没有达到当初预期。2021年,Belagricola和 LandCo的净利润为2690万元,比2017年被收购时还少。

鹏都农牧深入巴西以当地特色的以物易物经营,不仅承担了境外法律风险,当地农户的信用风险,还要承担汇率波动的风险。而且,巴西当地税率达到34%。上述风险叠加之下,需要更高的投资回报率才显得合理。这方面,两笔巴西并购都没有达到目标。

频频进行高风险的海外并购之后,鹏都农牧的盈利水平并没有突破。目前,鹏都农牧每股2.72元,总市值173亿元。

评论