文 | 聚美丽 layCindy

编辑|木头

11月18日,欧莱雅染发剂原料供应商浙江鼎龙科技股份有限公司(以下简称:“鼎龙科技”)再次更新招股书,计划在上海证券交易所上市。据悉,今年6月,鼎龙科技已经递交过招股书。如果鼎龙科技成功于沪市主板上市,便有望成为染发剂原料“第一股”。

鼎龙科技主营业务为精细化工产品的研发、生产和销售。公司主要产品包括染发剂原料、植保材料、特种工程材料单体等。在染发剂原料领域,公司是全球最主要的染发剂原料生产商之一,客户包括欧莱雅,汉高,科蒂,组合化学,三井化学等企业。

营收逐年上升,染发剂原料成核心业务

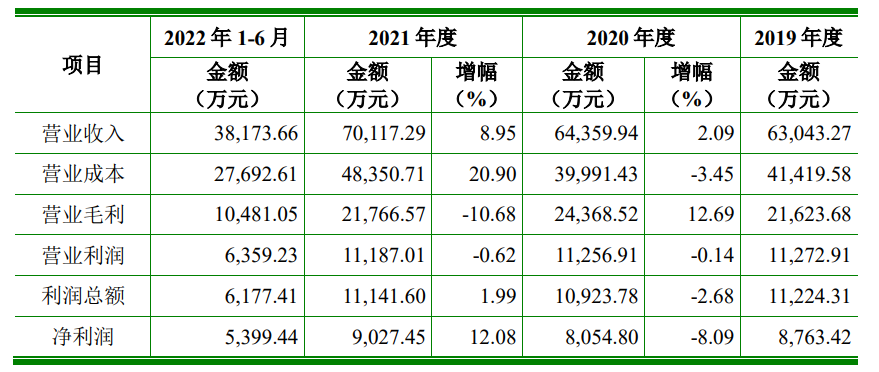

招股书显示,2019年至2022年上半年的报告期内,鼎龙科技实现营业收入分别约为6.3亿元、6.44亿元、7.01亿元和3.82亿元,同期实现净利润分别约为0.88亿元,0.81亿元,0.9亿元,0.54亿元,其中或许是受疫情影响,2020年净利润同比下降8.09%。

△图源:鼎龙科技招股书

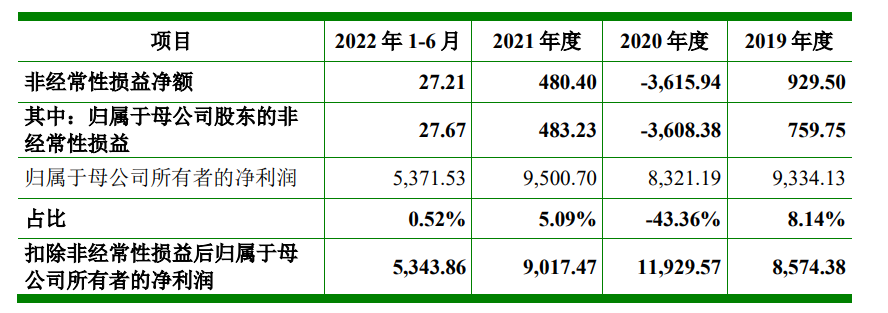

招股书指出,2019年至2022年上半年报告期内,鼎龙科技实现归母净利润分别为0.93亿元,0.83亿元,0,95亿元,0.54亿元;同期综合毛利率分别为 34.30%、37.86%、31.04%和 27.46%,整体呈下降趋势。

△图源:鼎龙科技招股书

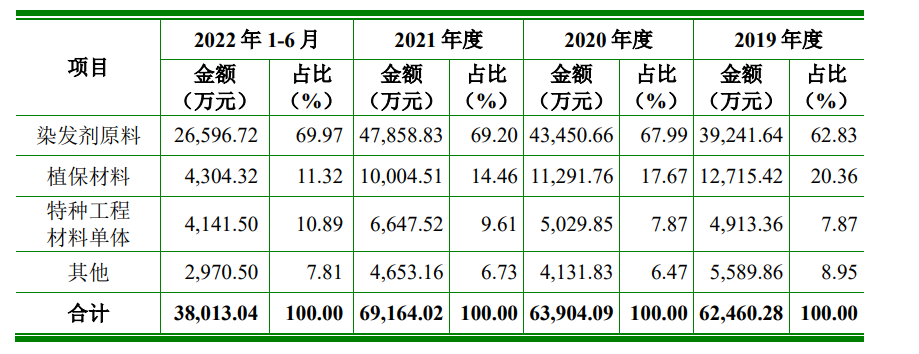

招股书强调,鼎龙科技三大主营业务分别为:染发剂原料业务;植保材料业务;特种工程材料单体业务。客户群体覆盖化妆品、植保产品、特种工程材料等多个应用领域。

染发剂原料是鼎龙科技最为核心的业务板块,也是最主要的收入来源。在植保材料销售额逐年下降的条件下,染发剂原料收入逐年上升,占公司当期营业收入比重也越来越高。报告期内,染发剂原料收入分别为3.92亿元、4.35亿元、4.79亿元和2.66亿元,占公司当期总营收比重分别为62.83%、67.99%、69.2%和69.97%。

△图源:鼎龙科技招股书

鼎龙科技在染发剂原料领域占据了一定的市场份额,系欧莱雅;汉高;科蒂等全球知名染发剂制造商的主要原料供应商。据招股书显示,公司对主要客户的销量占其染发剂原料采购量的 50% 以上。报告期内,鼎龙科技前五大客户销售收入占比分别为51.51%、52.67%、53.89%和45.58%,其中欧莱雅,科蒂、汉高也一直是前五大客户。2022年上半年,欧莱雅、汉高、科蒂三大客户对鼎龙科技所贡献的销售额分别为0.59亿元、0.41亿元和0.34亿元,占总营收比重分别为15.54%、10.63%、9.04%。

△图源:鼎龙科技招股书

此外,招股书还指出鼎龙科技植保材料客户主要为组合化学、ARYSTA 等全球知名植保产品公司;公司在特种工程材料领域的客户包含国内外知名聚酰亚胺薄膜和高性能纤维制造商。

虽然鼎龙科技的合作客户多为国际知名企业,但境外业务在一定程度上也给公司带来了一定风险。

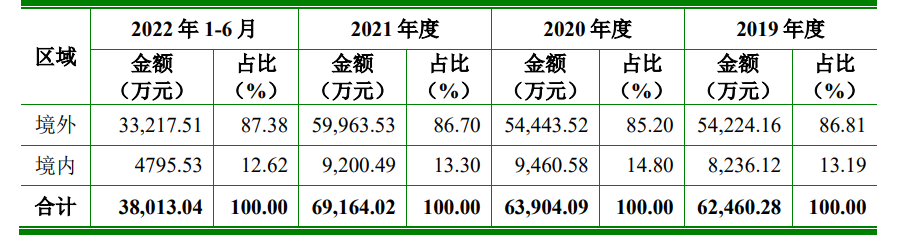

境外营收占比高,风险大

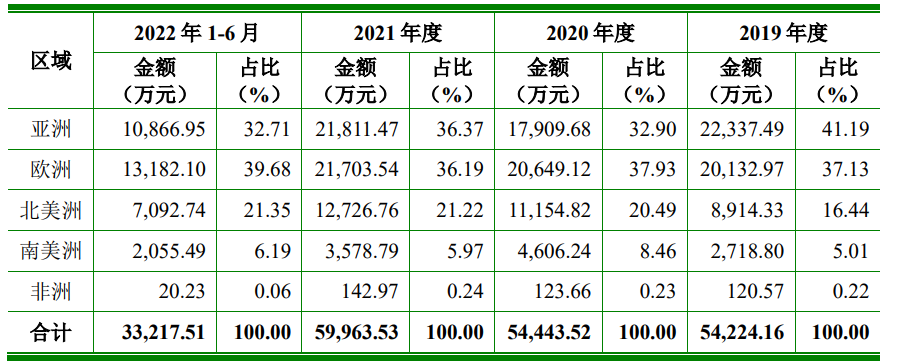

值得一提的是,鼎龙科技的主营业务分布中,境外营收占比一度超过80%,如此高的外销业务实际上也给公司带来了一定风险。

招股书显示,报告期内,鼎龙科技境外主营业务收入占比分别为86.81%、85.20%、86.70%和 87.38%。

△图源:鼎龙科技招股书

招股书中指出:鼎龙科技境外销售区域主要集中在亚洲、欧洲、北美洲等地区。如果相关目标市场出现经济环境恶化、政局不稳等情况,将会对公司在上述国家或地区的产品销售业务造成不利影响。特别是在疫情期间,鼎龙科技还将面临发货延迟、国际物流受阻甚至订单取消等情形。

△图源:鼎龙科技招股书

除外销业务占比较大外,鼎龙科技的外购销量占比问题也引起了业内广泛关注。

外购销量远高于自产销量,产能利用率低

鼎龙科技特种材料单体及染发剂原料的外购销量高出自产销量许多。以染发剂原料为例,报告期内,鼎龙科技自产染发剂原料销量分别为645.75吨、642.39吨、656.89吨和389.47吨,但外购成品染发剂原料销量分别为857.16吨、841.06吨、1163.87吨和536.09吨。

针对此事,鼎龙科技表示:由于公司采用柔性生产的方式进行生产,同一生产线转产其他产品需要一定时间,而公司客户需求较为多样化,在产能较为有限的情况下,公司优先考虑生产需求量较大、利润空间较大的产品,同时减少转产次数以充分利用生产线的产能。公司通过自产方式满足客户的部分产品需求后,通过贸易方式外购成品满足客户其他需求。

值得注意的是,鼎龙科技本身的产能利用率并不算高。报告期内,公司产能利用率分别为54.43%、56.27%、52%和62.85%。虽然公司对此解释称,因批复产能中共线产品产能叠加计算导致批复产能数据较大,按此计算的产能利用率相对较低,公司实际生产负荷较高。但公司根据生产线投料情况测算的产能利用率仍然大约仅为68.84%、83.74%、84.57%和89.42%。

△图源:鼎龙科技招股书

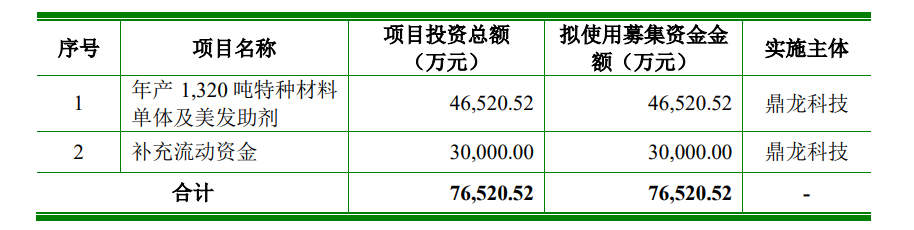

为此,鼎龙科技拟募集资金7.65亿元。其中约4.65亿元将用于“年产1320吨特种材料单体及美发助剂”。2021年鼎龙科技特种材料单体及染发剂原料的全部产量仅约742.91吨,扩产项目建成之后计划形成年产1320吨特种材料单体及美发助剂的生产能力。并且鼎龙科技特种材料单体及染发剂原料的外购销量高出自产销量许多。在这种条件下,鼎龙科技仍将大部分通过IPO募集的资金用于扩大产能。

募集的剩余3亿元将用于补充流动资金。但招股书显示,2020-2021年,鼎龙科技的资产负债率持续低于同行均值。截至2022年6月30日,鼎龙科技账面净资产约为7.65亿元。针对募集资金及资金投入项目问题,行业内对此次鼎龙科技IPO的合理性提出质疑。

△图源:鼎龙科技招股书

近年来,在消费升级的趋势下,颜值经济、银发经济兴起,染发剂市场需求随之快速增长。未来,“DIY 染发” 等新兴概念的进一步催化将带领更多新一代的年轻人及银发一族加入染发消费大军,染发剂及其原料市场前景有望进一步打开。

在染发剂市场快速增长的条件下,鼎龙科技冲击“染发剂原料第一股”能否成功,聚美丽也将持续关注。

消息来源:浙江鼎龙科技股份有限公司招股书

评论