文|公司研究室 曲奇

11月23日,业聚医疗集团控股有限公司(简称“业聚医疗”)向港交所提交上市申请,拟在港交所主板上市,中金公司及建银国际为联席保荐人。业聚医疗曾于2021年9月30日和2022年4月20日先后两次递表两度失效,此次为公司第三次递表。

01 约75%收入来自PCI球囊器械

业聚医疗是一家主营心血管介入手术的医疗器械制造商,公司产品主要用于经皮冠状动脉介入治疗(PCI)及经皮腔内血管成形术(PTA)手术介入。

PCI是指使用介入器械将球囊和支架等小型结构物放到血管内,打开狭窄冠状动脉以恢复心脏供血的微创手术。业聚医疗生产的PTA手术器械主要针对下肢外周动脉疾病的治疗。与传统的手术治疗相比,PCI/PTA手术的风险及成本较低,同时具有手术治疗类似的治疗成功率,通常是治疗冠状动脉疾病和外周动脉疾病的首选。

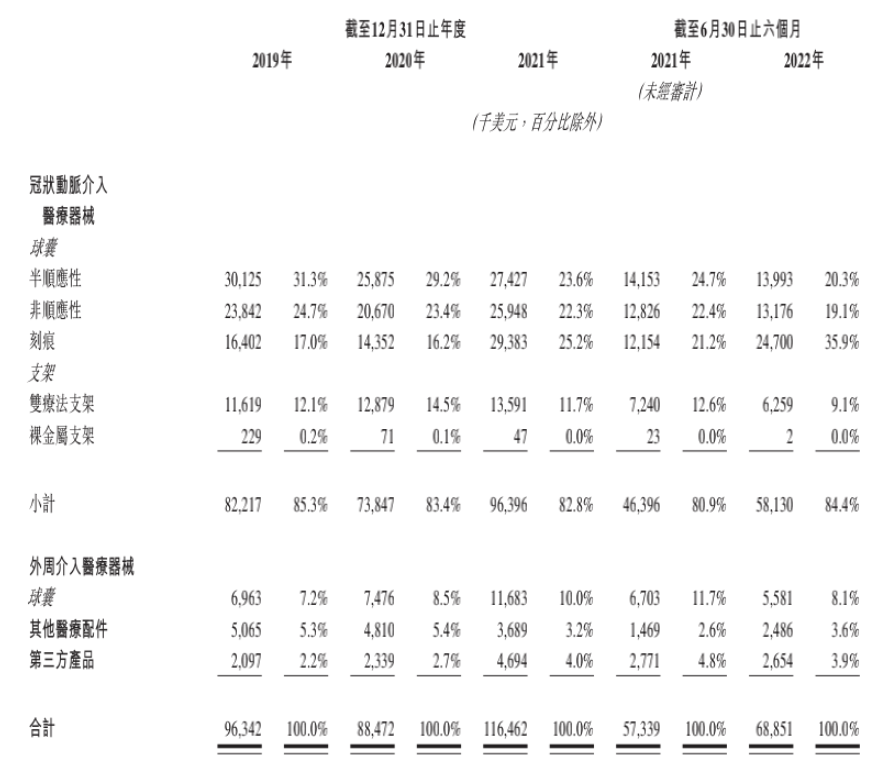

收入方面,2019年至2021年,业聚医疗收入分别为9634万美元、8847万美元、1.16亿美元,2020年公司收入出现下滑,主要是受疫情影响,手术量减少导致公司产品销量下降。2022年上半年,业聚医疗收入为6885万美元,同比增长20.1%。

从收入结构来看,来自冠状动脉介入医疗器械的收入占比约为85%,来自外周介入医疗器械的收入约为15%。其中,来自球囊(PCI手术)的收入占比为75%,是公司最主要的收入来源。

02 国内市场收入占比不足两成

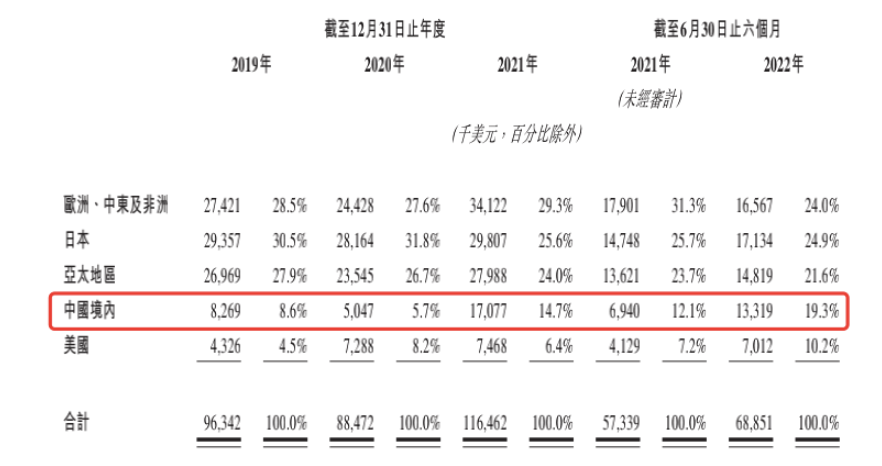

根据灼识咨询报告,按2021年PCI球囊销量计,业聚医疗在日本市场位列第二、在欧洲位列第四,在美国及中国位列第六。

业聚医疗的收入大部分来自海外市场,2022年上半年,来自海外市场的收入占比约为80%,来自中国境内的收入占比为19.3%。

国内市场方面,业聚医疗面对的最大的两个问题在于“两票制”和“集采”。

业聚医疗在招股书中提到:在中国境内,已有若干省份已推行医用耗材领域“两票制”,以减少高值医用耗材的流通环节,促进购销透明度。而且,目前两票制的解释及执行还处在发展期,存在一定的不确定性。所以对于相关企业将会造成一定影响。

对于集采,根目前业聚医疗在国内市场销售的13个产品中,有7个产品已经纳入集采范围。未来,如果业聚医疗有更多的产品进入集采范围,产品终端价格的大幅下降,可能会对公司收入、财务状况、经营业绩造成重大不利影响。

03 销售费用率曾超30%

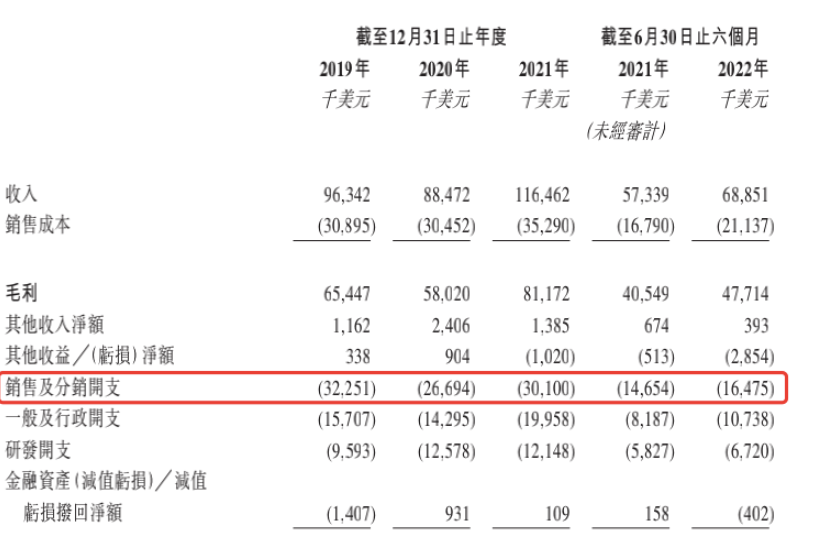

近年来,业聚医疗毛利率在65%到70%区间内,2019年至2021年,公司毛利率分别为67.9%、65.6%、69.7%,2022年上半年毛利率为69.3%,同比减少1.4个百分点。

与70%左右的高毛利率相比,业聚医疗的净利率并不高。2022年上半年,公司净利率为11.7%,经调整净利率为19.8%。

具体来看,2019年至2021年,业聚医疗归母净利润分别为695.8万美元、707.1万美元以及-444.4万美元。

对于2021年亏损的原因,业聚医疗解释表示,主要是由于可转换可赎回优先股的利息回拨490万美元、公允价值亏损1440万美元的原因造成。2019年至2021年,业聚医疗经调整净利润分别为696万美元、707万美元及2135万美元。

2022年上半年,业聚医疗归母净利润为803.7万美元,同比增长142%。

在业聚医疗的各项费用中,销售费用占比最高。2019年至2021年,公司销售费用分别为3225万美元、2669万美元、3010万美元,销售费用率分别为33.5%、30.2%、25.8%。2022年上半年,业聚医疗销售费用为1647万美元,销售费用率降至23.9%。

相比之下,业聚医疗的研发费用一直偏低。2019年至2021年及2022年上半年,公司研发费用率分别为10.0%、14.2%、10.4%、9.8%。

本次IPO,业聚医疗所募集的资金,将主要用于新业务线扩充,主要产品是结构性心脏病介入产品及神经介入产品。或许业聚医疗希望借此改变产品线结构单一及产品的现状。

评论