记者|张乔遇

新冠肺炎疫情爆发当年靠着口罩生意大赚7个亿,健尔康医疗科技股份有限公司(简称:健尔康)顺势向沪市主板递交IPO招股书意图登陆资本市场。

11月21日,沪深交易所就部分拟IPO公司业务和收入涉及核酸检测等相关话题回答记者问时表示:高度关注涉核酸检测企业的上市申请,坚持从严审核。口罩销售虽不是非核酸检测业务,但同样与新冠疫情紧密相关。

在此情景下,健尔康的上市之路能否顺利?

2020年口罩销量翻31倍

健尔康是一家主要从事医用敷料等一次性医疗器械及消毒卫生用品的研发、生产和销售的企业。产品根据用途可分为手术耗材类、伤口护理类、消毒清洁类、防护类、高分子及辅助类和非织造布类六大系列。

防护类产品主要包含口罩、防护服及隔离面罩,其中口罩为主要产品。2020年新冠疫情爆发背景下,口罩产品短期内供不应求,市场销量大幅上升,健尔康业绩因此大幅增长。

招股书显示,2020年,健尔康实现营业收入16.23亿元,较2019年7.49亿元营收同比大增116.69%;扣非后归母净利润达到3.78亿元,较2019年的5627.37万元同比激增570.92%。

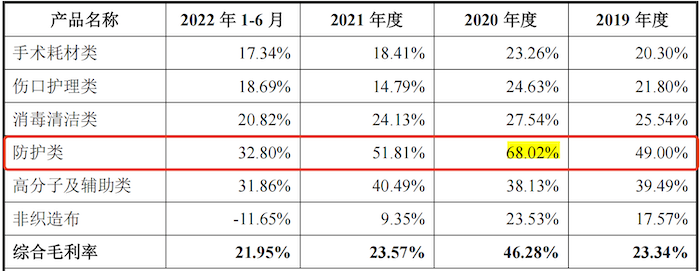

其中防护类产品(即主要为口罩产品)该年为健尔康贡献7.82亿元收入,占公司主营业务收入的比重为48.44%。

单看这一数值意义不大,但对比2019年,该年健尔康防护类产品收入才不到1000万元,占主营业务收入的比重不足2%。

若扣除防护类产品收入,2021年健尔康主营业务收入为8.33亿元,较2019年7.35亿元营业收入同比增长仅13.33%,足以证明健尔康高增长背后受益新冠肺炎疫情。

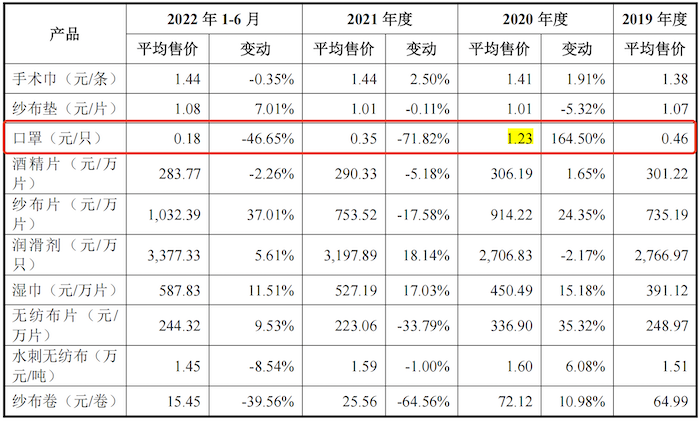

2020年新冠疫情刚爆发也是口罩需求量最大的时候,“一罩难求”的局面在国内及世界范围内上演。2019年,健尔康公司口罩销量分别为2016.64万片;2020年公司的口罩销量翻了31倍达到了6.37亿片,彼时健尔康一只口罩的单价达到了1.23元,公司毛利率高达68.48%,而2019年健尔康一只口罩的平均售价不到5毛钱。

由于健尔康自由口罩机产能不足,且市场上口罩机短缺,2020年2月初公司还向关联方湖北联赛租赁6台口罩机用以生产。随着国内疫情逐渐得到控制以及新购置的口罩机陆续到位,健尔康于2020年3月末至4月上旬陆续归还向湖北联赛租赁的口罩机,合计支付租赁费用4266.64万元。

据悉,2006年健尔康增资时陈国平曾委托夏新明由其控制的香港联赛代为持有健尔康30%的股权,而彼时夏新明在湖北联赛处担任董事长。

2021年业绩“腰斩”

口罩销售带来的业绩高增长注定缺少可持续性。随着社会产能供给提高及原材料价格回落,在疫情期间收益的产品价格逐步下降并趋于平稳,逐渐回到正常水平。且疫情防控进展、市场防疫物资产品及原材料产能扩张和市场竞争增加,2021年健尔康口罩等防疫物资销售价格和收入“腰斩”。

2021年,健尔康的营业收入为7.82亿元,较2020年收入同比下滑51.83%,扣非后归母净利润为8083.90万元,较2020年同比下滑78.59%。截至2022年上半年,健尔康的营业收入为5.16亿元;扣非后归母净利润为6374.47万元。

归根结底还是口罩的暴利生意没那么好做了。

2021年,健尔康防护类产品收入6255.61万元,同比下滑92%,占主营业务收入的比重为8.02%,下滑40%。主要系防护类产品中主要的口罩销售量下滑72.06%至1.78亿片。截至2021年上半年,健尔康防护类产品收入6968.84万元,占比13.54%,该期口罩销量为1.12亿片。

目前来看,2021年健尔康的口罩单价下滑至0.35元/只,截至2022年上半年,公司口罩单价进一步下滑至0.18元/只,下滑幅度为48.57%。

口罩单价降低带来防护类产品毛利率降至2021年的51.81%,并进一步降至2022年上半年的32.80%,健尔康口罩生意的利润进一步被压缩。

公司同时表示:后疫情时代公司口罩等防疫物资销售价格和收入可能会进一步降低。

回看健尔康主要产品,其收入表现同样欠佳。2021年公司第一大手术耗材类产品收入从上年的2.72亿元下滑至2.50亿元;第二大伤口护理类产品收入从上年2.19亿元下滑至1.85亿元;第三大消毒清洁类产品收入从上年2.32亿元下滑至2.00亿元。上述三大类产品占公司主营业务收入的比例超80%。

对此,公司表示主要系受疫情影响,全球海运费大涨,海运货柜预定也非常紧张,对下游客户的采购计划和公司销售造成一定影响。

招股书显示,报告期公司外销收入占比分别为82.97%、54.65%、83.43%和78.99%。

四成应收账款难收回

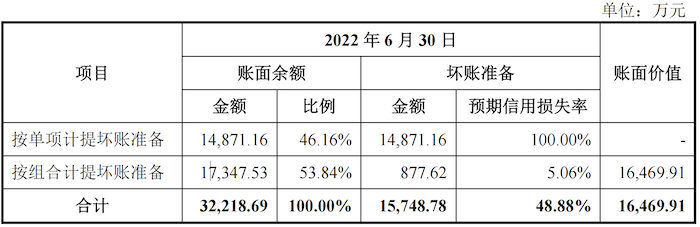

报告期各期,健尔康的应收账款账面余额分别为3.04亿元、2.81亿元、2.84亿元和3.22亿元。占营业收入的比例分别为40.56%、17.33%、36.26%和31.24%,比例较大。

值得注意的是,健尔康仅53.63%的应收账款账龄为1年以内,存在1.48亿元应收账款账龄达到3年及以上,占应收账款金额的45.82%。

截至2022年6月30日,健尔康应收账款计提坏账准备金额达到1.57亿元,其中1.49亿元为按照单项计提的坏账准备,预期信用损失率达到100%。公司表示主要系对古巴客户历史累计欠款单项计提的坏账准备。

据披露,2014年至2017年健尔康曾对古巴客户销售古巴棉和纱布卷,但由于古巴国民经济发展困难,外汇短缺,导致其无法按期回款,于2016年首次出现信用证违约的情形,并于2017年和2018年大面积违约,截至2018年末,健尔康古巴客户相关应收账款全额计提坏账准备。

报告期,健尔康应收账款周转率分别为2.71、5.55、2.77和1.70,低于同期稳健医疗(300888.SZ)、奥美医疗(002950.SZ)、振德医疗(SH603301)三家同行业可比公司对应应收账款周转率平均值8.92%、18.14%、8.39%和4.54%。

本轮上市,公司拟募集资金7.20亿元,其中4.20亿元将用于高端医用敷料和无纺布及其制品项目;5500万元建设研发中心;6500万元用于信息化系统升级改造项目;1.8亿元用于补充流动资金。

评论