文|独角金融 丁一

编辑|付影

“虎不知兽畏己而走也;以为畏狐也。”《战国策·楚策》中,大臣江乙用狐假虎威的故事向楚宣王解惑。

现实中,一家假央企利用伪私募基金产品非法集资近80亿元,造成1400余名投资者实际损失38.22亿元,上演了一出现代版的“狐假虎威”。

不同于寓言故事中老虎没能识破狐狸的谎言,现实里,众投资者最终还是认清了这只“假老虎”的真面目,一纸诉状将其告上了法庭。

近日,上海市第一中级人民法院针对这起非法集资案公开宣判,被告单位中铁中基供应链集团有限公司(下称“中铁中基集团”)以集资诈骗罪判处罚金1亿元。

图片来源:上海一中院公众号

值得注意的是,在此之前,投资者购买产品无法正常退出时,他们将目光曾聚焦在以托管人身份出现在中铁中基多只私募产品合同中的青岛银行,且青岛银行还以被告的身份出现在相关诉讼案件中。

如今,判决已落地,但投资者疑惑未消:青岛银行的托管是否合规?在多大程度上该为投资者的损失负责?

“伪央企”的真骗局

这场伪央企面向高净值人群实施长达5年(2015年11月-2020年6月)的非法集资案是如何发生的?

11月30日,上海一中法院对该案进行了宣判,并揭开了“伪央企”中铁中基供应链集团有限公司(下称“中铁中基集团”)与主犯孟晨、岑鹏的作案手段,两人被判处无期徒刑。

中铁中基集团及其直接负责的主管人员孟晨、岑鹏等人,指使下属员工伪造财务数据、贸易合同等设计私募基金产品,通过上海檀实资产管理有限公司、上海洲实资产管理有限公司、北京云集投资有限公司,违反私募基金管理规定,以投资北京中汇祥达供应链管理有限公司、青岛京北新能源科技有限公司等空壳公司股权为名,先后发行“上海檀实中铁稳赢一号”“洲实并购基金1号”等39只私募基金产品。这些基金产品对外承诺保本付息,并虚设中铁中基集团的应收账款作为担保欺骗投资者,累计募集资金78.81亿余元,造成1452名投资人实际经济损失38.22亿元。

图片来源:上海一中院公众号

“中铁中基系”又是如何将自己包装成“央企”实施真骗局的?首先,涉案主犯选择一家名不见经传的事业单位作为挂靠方,并以该单位的名义去注册一家集团公司,在其名下设立投资管理公司,再以投资管理公司名义在香港成立“中字头”集团公司,最后再回到内地注册中字头集团公司,一家“高大上”的伪央企就这样经过层层包装后诞生了。

企查查信息显示,中铁中基集团成立于2015年,穿透多层股权后的实际控制人为农村教育发展中心,其旗下公司多达上百家。

而“中铁中基系”虽然有一系列以中铁中基命名的公司,但这些公司无一家与国企、央企有关。

被投资者追连带责任,青岛银行涉诉金额超2540万

青岛银行为何会卷入其中?

2022年3月,有投资者曾向《国际金融报》表示,在自己购买的基金合同原件封面及某张内页处,基金托管人一栏都写着青岛银行市南支行,并盖有青岛银行市南支行的公章。但在中基协官网上,私募产品的托管人一处却未填写银行名称,同时在这6只产品之外,青岛银行还作为“基金存放银行”出现在另外4只“中铁中基系”私募产品中。

由于购买的私募产品一直未能兑付,投资者便将目光聚焦在青岛银行身上,以期通过对青岛银行的起诉挽回损失。

企查查显示,2019-2020年间,青岛银行共涉及14起与“中铁中基系”私募案件相关的证券投资基金交易纠纷及委托理财合同纠纷,且青岛银行均为被告。其中,证券投资基金交易纠纷共11起,委托理财合同纠纷共3起。在目前已公开的9起民事裁定书中,单笔涉案金额最高为1350万元,此外多数为100万元,金额共计2540万元。

图片来源:企查查

从具体案情来看,均是因为“中铁中基系”的私募产品未能按时支付本金和利息,原告认为青岛银行作为基金托管人,未能履行相应的监管责任,依法应对被告的债务承担连带责任,因此向法院提起诉讼。

图源:裁判文书网

但根据公开的案件判决结果,因为“中铁中基系”存在向不特定的公众收取资金且无法返还本金涉嫌经济犯罪,上述案件均没有被判决,而是移送至公安机关,至今未有定论。

青岛银行托管资质疑云

但面对青岛银行,投资者仍存有疑惑:为何在合同中,青岛银行会出现“托管银行”和“存放银行”两种身份?

对此,青岛银行表示,根据《私募投资基金监督管理暂行办法》第二十一条,私募股权投资基金可以由基金托管人托管,可在基金合同中约定不进行托管。是否托管由基金管理人及基金投资者在基金合同中明确约定,签订无托管基金合同,则银行为“存放行”;签订有托管基金合同,则银行为“托管行”。当事各方的权利义务在《基金合同》中均有详细约定。

从规定来看,青岛银行以“托管行”和“存放行”的身份出现在私募基金产品合同中的做法无可指摘。但投资者还有第二重疑惑:“中铁中基系”私募产品发行时,根据中基协官网公布的基金托管机构,青岛银行并不在公示的列表中。也就是说,彼时的青岛银行,尚未取得托管资格。这种做法是否违规呢?

对此青岛银行称,根据《证券投资基金法》第一、二条规定,该法适用于证券投资行为,私募股权基金的投资对象为非上市公司股权,非证券投资行为,故《证券投资基金法》中关于基金托管资质的规定并不适用于私募股权投资基金。青岛银行保管的基金类型均为私募股权基金,故并不适用托管的有关规定。

而此前有投资者就上述的托管责任问题向北京仲裁委员会申请仲裁,仲裁结果同样表示青岛银行无需担责。

至于银行没有证券投资基金托管资格,是否可以托管私募股权投资基金,是否违反行政监管?上海某律师曾向《国际金融报》表示,目前没有明文规定可以追责,是否属于超越权限开展托管业务,需要银行业行政监管部门认定。

直到事发2年后,2022年7月16日,青岛银行取得了证券投资基金托管资格。

近年来,身陷投资纠纷在银行等金融机构屡见不鲜。

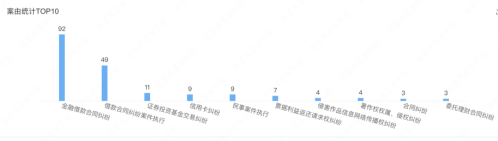

企查查显示,青岛银行共涉及司法案件245起,其中金融借款合同纠纷92起,借款合同纠纷案件执行49起,信用卡纠纷、民事案件执行各9起。在这些案件中,青岛银行多是作为原告出现。金额较大的一起案件发生在今年9月份,青岛银行将担任其港股IPO的联席全球协调人尚乘环球诉至法庭,索赔18.22亿元。

图片来源:企查查

面对理财业务纠纷,青岛银行表示,公司不断完善内控管理流程,利用技术手段提高风险预警和反欺诈效率,同时不断加强理财业务的专业投研能力,严控业务投资类型、严控业务准入、严格风险稽核机制,防范和规避各类风险。

深挖理财业务,上半年净利润增速超537%

卷入近80亿的私募纠纷,青岛银行的理财业务是否受到波及?

作为青岛银行理财子公司青银理财,2022年上半年产品规模达1707.7亿元,较上年末增长1.77%;营业收入3.33亿元,同比增长350%;净利润2.04亿元,较去年同期的3200万元增幅达537.5%,在20家理财子公司中位居榜首。

对于业绩爆发的原因,主要在于青银理财2020年11月开业,时间晚、基数低,为2021年的发展提供了巨大的发展空间。

也就是说,在“中铁中基系”案发时,青银理财还尚未成立,因此所受到的影响微乎其微。回归到业务层面,作为“后起之秀”,青银理财的综合表现尚佳。

2022年三季度,根据普益标准·普益寰宇研究院调研,青银理财在全国113家城商系理财机构中各项能力排名均名列前茅。具体来看,综合理财能力排名第6,发行能力排名第7,收益能力排名第9,产品研发能力排名第7,运营管理能力排名第5。

截至2022年11月3日,在城商行理财公司现金类产品七日年化收益率榜单中,青银理财有三只产品上榜前十,“天天开薪(尊享净值型)”、“天天开薪(净值型)”、“天天开薪(净值型B)”七日年化收益率分别为2.51%、2.42%和2.16%。

此外,青岛银行还大力发展“蓝色金融”新模式,作为国内率先试点银行,与世界银行集团成员国际金融公司(IFC) 联合制定了全球首个蓝色资产分类标准,并于今年达成在中国的首笔1.5亿美元蓝色银团贷款,用于服务海洋友好项目和重要的清洁水资源保护项目。

伴随“中铁中基系”的判决落地,作为托管机构,不论何时都应做到勤勉尽责,时刻考虑合规风险。对投资人负责,亦是对自己负责。

评论