文|新经济e线

Wind统计表明,截至2022年12月27日,目前正在发行的86只新基金(初始基金份额,以下同)中,FOF共计有19只,占比超过两成。

其中,仅12月26日和27日两天里,就有6只FOF产品密集发售,分别包括曹建文管理的广发积极养老目标五年持有、邓达管理的中欧预见积极养老目标五年持有和中欧预见养老2055五年持有、周珞晏管理的国泰民享稳健养老一年持有、何移直管理的华安养老目标日期2035三年持有以及李彪管理的汇添富核心优选六个月持有A。

新经济e线注意到,在年末密集上新的这19只FOF中,养老目标产品成为了重头戏,多达13只,占比近七成。如中欧基金和英大基金旗下各有3只养老FOF在售,分别为中欧预见积极养老目标五年持有、中欧预见平衡养老三年持有、中欧预见养老2055五年持有和英大延福养老2035三年持有、英大延福养老2055三年持有、英大延福养老2060三年持有。

从净值回报来看,截至12月23日,2022年以来,混合型FOF产品的平均复权单位净值增长率为-11.34%,其中东方红颐和稳健养老目标两年A的净值跌幅最小,为-0.26%。目标日期型FOF产品的平均复权单位净值增长率为-14.40%,其中泰达宏利养老目标2025一年持有的净值跌幅最小,为-2.72%。目标风险型FOF产品的平均复权单位净值增长率为-7.58%,其中同样为东方红颐和稳健养老目标两年A的净值跌幅最小,为-0.26%。

可以说,个人养老金制度的出台打破了各类养老金融产品分离的局面,通过个人养老金账户将它们联结起来。对于参与的各家金融机构而言,一方面将带来增量资金助力其发展壮大,另一方面也将带来巨大的挑战,竞争压力倍增,发挥自身的优势、看准时机强势入场方为破局之道。

年内发行额骤降逾六成

此外,新经济e线获悉,截至12月27日,尽管年内新成立的FOF数量已达134只,远超2021年全年的94只,再度创下新高,但整体发行份额却骤降逾六成,从去年年末的1194.86亿份大幅下降至423.01亿份,降幅高达64.60%。

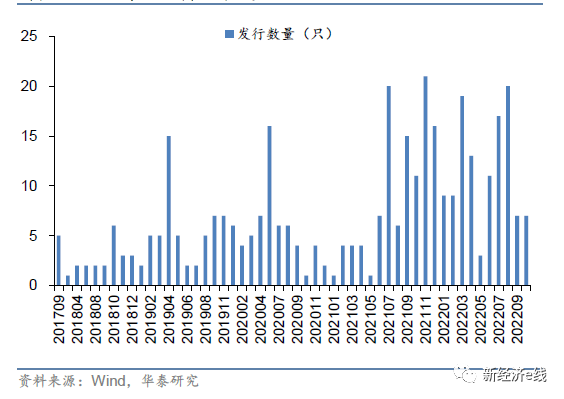

FOF 产品历月发行数量

特别是FOF平均发行份额更是创下近五年来的新低,低至3.16亿份。相较2021年平均发行份额最高时的12.71亿份,同比骤降75.14%。此前的2018年至2020年三年间,其对应新成立FOF平均发行份额分别为3.27亿份、4.40亿份、5.25亿份。

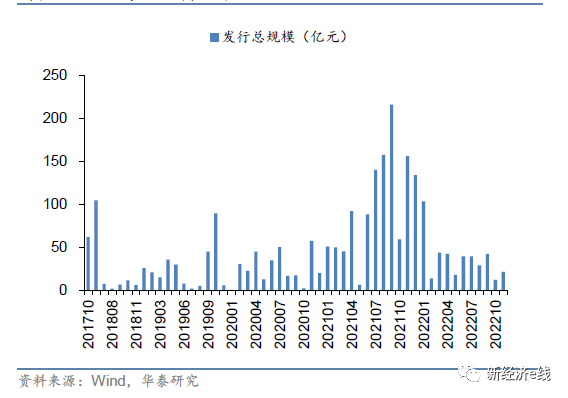

FOF 产品历月发行规模

若按单只新成立FOF发行份额高低进行排序的话,募集份额超过十亿份的尚不到10只,仅有9只。其中,合并募集份额最高的为平安盈禧均衡配置1年持有(A/C)。据该基金今年1月19日发布的基金合同生效公告表明,基金合计募集份额达39.84亿份,募集有效认购总户数为25850户。其业绩比较基准为,中证债券型基金指数收益率*55%+沪深300指数收益率*35%+恒生综合指数收益率*5%+金融机构人民币活期存款基准利率(税后)*5%。截至2022年12月22日,平安盈禧均衡配置1年持有A单位净值为0.9088元。

位居次席的为兴证全球优选稳健六个月持有(A/C),基金合并募集份额为24.03亿份,其成立时间为2022年6月22日。作为偏债型FOF产品,兴证全球优选稳健六个月持有A年内已实现正收益。其比较基准为,中证普通债券型基金指数收益率*85%+中证偏股型基金指数收益率*10%+银行活期存款利率(税后)*5%。截至2022年12月22日,其A类份额单位净值录得1.0113元。

据新经济e线了解,在规模前十大的新成立FOF中,除了交银慧选睿信一年持有(A/C)募集份额不足十亿份以外,其余新成立FOF都超过了十亿份。从产品分类来看,兴证全球优选稳健六个月持有(A/C)和国泰瑞悦3个月持有两只为债券型FOF,持有期分别为6个月和3个月;平安盈禧均衡配置1年持有(A/C)、广发悦享一年持有、易方达优势驱动一年持有(A/C)、浦银安盛兴荣稳健一年持有(A/C)、华夏聚盛优选一年持有(A/C)、交银慧选睿信一年持有(A/C)等六只为非养老混合FOF。

与此同时,另有两只为养老目标FOF也上榜今年前十大FOF,分别是广发安裕稳健养老目标一年持有(A/C)和华夏福源养老目标日期2045三年持有(A/C),其持有期分别为1年与3年,合并募集份额分别为16.40亿份和10.40亿份。

与普通FOF相比,养老FOF中最特殊的就是对封闭运作期(投资人最短持有期)的限制。一般来说,普通FOF并没有明确的封闭期要求,但出于避免频繁交易对基金造成不利影响的考虑,大部分FOF有3个月至1年的最短持有期,而养老FOF的最短持有期为1年。此外,养老FOF还通过权益资产的配置比例来限制最短持有期,当权益资产配置比例低于30%,其最短持有期不得低于1年;当权益资产配置比例介于30%-60%,其最短持有期不得低于3年;当权益资产配置比例介于60%-80%,其最短持有期不得低于5年。而普通FOF对权益资产配置比例并没有具体的要求。

相比之下,今年来多达99只FOF合并募集份额均在3亿份以下,占比超过七成。其中,54只FOF募集份额低于2亿份,占比超过四成。

养老FOF成争夺新高地

新经济e线注意到,就基金管理人而言,随着个人养老金业务的全面推进,养老FOF必将成为争夺的新高地。Wind统计显示,截至2022年12月27日,当前已申报获证监会受理的FOF产品共计有38只。如12月以来新申报的11只FOF产品中,就有10只是养老目标FOF。其中,易方达基金、中欧基金和永赢基金各自分别申报了2只养老目标FOF。

截至今年三季度末,全市场共有50家基金管理人参与了养老FOF的布局,其中公募FOF管理规模排名前二十的公司中仅有国泰君安资管未参与。从产品数量角度来看,华夏基金和南方基金管理的养老FOF数量最多,分别到达了13只和11只,其次就是汇添富基金、嘉实基金和工银瑞信基金,养老FOF数量均为8只。

若按养老FOF管理规模进行排序的话,交银施罗德基金位居榜首。目前,交银施罗德基金旗下共有2只养老FOF最新合计规模约164.04 亿元,均由蔡铮管理。其代表产品为交银安享稳健养老一年,是一只稳健策略的养老目标风险FOF,最新规模为154.58亿元,也是目前规模最大的公募FOF。该产品的业绩比较基准为80%*中债综合全价指数收益率+20%*沪深300指数收益率,合同约定基金投资于权益类资产的比例为15%-30%。截至12月22日,交银安享稳健养老一年今年来的净值回报率为-3.32%,同类排名31/116。

从持仓来看,交银安享稳健养老一年的持基数量可达100只左右,持仓较分散,以固收/固收+基金和均衡风格的主动权益基金作为核心端,占比约80%左右,阶段性配置风格鲜明的主题型基金作为补充卫星组合。该基金持有交银施罗德基金内部产品的比例在30%-60%之间,多为重仓基金中的债券型基金。

紧随其后的为兴证全球基金。截至今年三季度末,兴证全球基金旗下共有4只养老FOF,覆盖了稳健、平衡、积极三种目标风险策略,合计规模约96.44亿元。其中,林国怀管理的3只产品分别为兴证全球安悦稳健养老一年持有A、兴全安泰平衡养老(FOF)A、兴全安泰积极养老目标五年A,期末基金资产净值分别达52.48亿元、15.88亿元、9.85亿元,余下兴全安泰稳健养老一年持有A 由林国怀和刘潇共同管理,对应基金资产净值为18.23亿元。

截至12月22日,林国怀管理的3只养老FOF年内净值回报分别为-2.29%、-8.85%、-11.98%,同类排名18/116、5/31、12/75。林国怀和刘潇共同管理的兴全安泰稳健养老一年持有A年内净值回报率为-2.51%,同类排名22/116 。

此外,汇添富基金旗下共有8只养老FOF,最新合计规模约76.28亿元,其中包括5只稳健策略的养老目标风险FOF和3只养老目标日期FOF(目标日期分别为2030/2040/2050),均入选了首批个人养老金产品名录;南方基金旗下共有9只养老FOF,最新合计规模约65.05亿元。其中包括4只稳健策略的养老目标风险FOF和5只养老目标日期FOF(目标日期分别为2030/2035/2040/2045/2050),除目标日期2050外,均入选了首批个人养老金产品名录。

总体而言,FOF管理规模排名前二十的公司在目标风险型和目标日期型养老FOF上布局的产品数量相当,但是规模上差异较大。其中,养老FOF的目标日期集中在2030-2050之间,目标日期较近和较远的产品数量相对较少、规模也较小;就目标风险来看,稳健类养老FOF占据主要地位,或是出于养老FOF追求养老资产长期稳健增值目标的考虑。

评论