文|移动支付网

12月19日,国务院公布了已于12月2日下发的《中共中央国务院关于构建数据基础制度更好发挥数据要素作用的意见》,被业界称为“数据二十条”,从国家层面推动数据基础制度的构建。未来数据的价值会更加直观,度量标准也更加明晰。

其中,建立数据资源持有权、数据加工使用权、数据产品经营权等分置的“三权分置”产权运行机制,受到业界的普遍关注。确定了权属,也意味着可以转让权属,激活数据交易市场。

而对于支付行业来说,这可能是一个全新的机会。

支付背后的丰富数据量

许多人都认可,商业中最有价值的数据在金融行业,而金融行业最丰富的数据来源,则是在支付业务。

在专网专线的POS收单时代,其数据的丰富量有限,但仍然可以从日常的支付频次、额度来了解商户的经营状况,进而帮助银行在信贷额度上给予数据支撑。

而随着支付与互联网强关联,移动支付时代让支付不局限于支付本身,通过移动支付App,用户的操作,商户的经营数据会更加丰富。借助扫码点餐之类的SaaS服务,一笔交易除了支付本身数据,还叠加了商户具体的运营细节,例如哪个菜品深受喜爱,哪个菜品又鲜有人问津。

单一的用户或者商户相关数据,可以了解具体的交易细节。而千万个用户,或者商户的数据汇集,则可以用来解答诸多商业难题。就例如当下疫情仍然处于高峰期,从海量的商家数据可以清晰的了解,哪些区域消费乏力,哪些区域正在逐步恢复正常。

以合规为前提,某些国际卡组织也在凭借庞大的支付数据,为企业国际化输出商业策略。如一个外卖平台进入了一个新的市场,如何理解当地消费习惯进而开展营销活动,如何优化企业会员营销方案,如何存量促活提升订单转化率。

支付是商业的入口,更是商业的延伸。近几年,支付数字化浪潮下,一笔交易从终于支付到起于支付的策略转变已经被逐步认可。

但不是所有数据,支付行业的人都有资格拥有,其监管也是较为严格的。

从支付牌照到数据牌照

从2011年发放到现在,支付牌照已经存在11年,当人们从支付市场化的黄金十年走来,并开启支付数字化未来的黄金十年时,强监管之下,支付牌照的价值,隐约已经从支付业务本身,向数据权限上过渡。

备付金集中交存、断直连、反诈、反洗钱等一系列监管要求下,支付机构的生存压力倍增。许多支付人觉得,聚合支付商比支付机构更舒服,享受市场化红利的同时,还受到更小的监管压力。

但从数据的角度来看,支付机构拥有更高的数据收集权限。

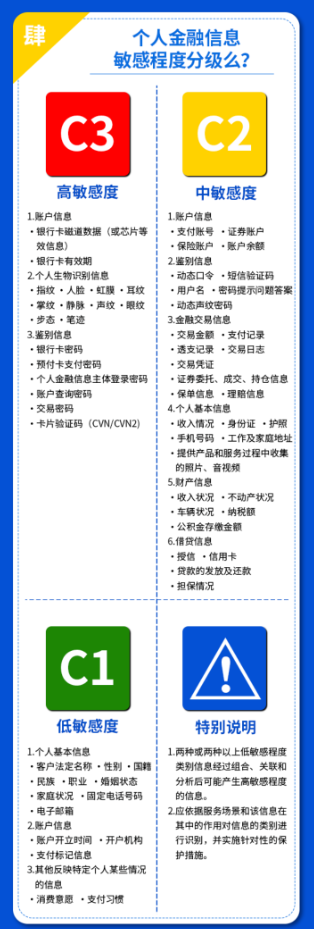

2020年2月,中国人民银行发布的《个人金融信息保护技术规范》(JR/T 0171-2020)中,规定了个人金融信息在收集、传输、存储、使用、删除、销毁等生命周期各环节的安全防护要求。此外,这一规范还将个人金融信息根据敏感程度分成C1、C2、C3三个等级,不同机构所能收集的机密信息等级不同。

其中,该规范还要求“不应委托或授权无金融业相关资质的机构收集C3、C2类别信息”,而C2、C3信息是最具有价值的数据,这只有持牌机构才能收集。

“数据二十条”中也要求,加强数据分类分级管理,把该管的管住、该放的放开,积极有效防范和化解各种数据风险,形成政府监管与市场自律。

随着数据监管更加细化,持牌将可能拥有更多数据权限,当然这相应的需要承担更多的数据保护义务。支付机构提升自身金融科技实力,加强自身数字化系统建设也尤为重要。

支付数据的应用从黑到白

支付行业缺乏数据输出的商业模式吗?其实早在网贷兴起之时便已经开始有支付数据输出的商业案例。

早期的网贷由于没有丰富的金融数据,传统征信对该业务的覆盖力度不足,往往缺乏足够的数据来防范风险。而后一些支付机构通过对网贷机构输出支付数据,极大的提升了风控能力,同时也可以更加精准的挖掘商户的贷款需求。

此外,收单领域本身就有信用卡套现这一灰产存在,套现人群对信贷的需求更强烈,这也使得支付机构提供的支付数据与网贷产品拥有极高的贴合度。

但是,彼时无论是网贷还是支付机构的所谓大数据服务模型都缺乏监管,存在很大的风险,这都不是支付数据应有的、合规的、成熟的商业模式。

“数据二十条”中提及构建的4个制度,即数据产权制度,数据要素流通和交易制度,数据要素收益分配制度,和数据要素治理制度,会引导支付行业将支付数据的应用步入正途,并从中挖掘支付以外的新输出价值。

目前,部分头部支付机构已经开始在隐私计算方面投入研发力量,在确保合规之下,输出数据价值。未来,在数据制度逐渐完善的背景下,支付行业或许诞生新的数据商业模式。

评论