文|猎云网 韩文静

从一名医生到准上市公司董事长,李兴东把小小的脱发生意做大,用了整整18年。

2004年,李兴东开始进入植发行业,2009年创立科发源,也就是现在的大麦植发。兼具医疗刚性需求与医美消费升级属性,李兴东所处的植发行业正处在爆发前夜。

国家卫健委的数据显示,我国当前有2.5亿人有脱发的困扰,也就是说,平均每6人当中就有1人饱受脱发困扰。

席卷年轻人的脱发焦虑,正带动植发市场迅速增长,也将植发机构纷纷送上IPO。

据港交所文件,2022年12月30日,大麦植发再次向港交所提交上市申请书,中信建投国际为独家保荐人。

与今年6月首次递交的招股书相比,大麦植发补充了截至2022年7月31日止七个月的相关数据。若本次大麦植发成功IPO,将成为继雍禾医疗之后的“植发第二股”。

年营收10亿,营销占比高

大麦植发提供集问诊及诊断、微针植发、固发及养发为一体的全周期毛发诊疗服务,在全面的问诊及诊断的基础上,为脱发患者提供定制的治疗方案。

根据灼识咨询报告,按收入计,大麦植发是中国一线城市最大的提供毛发诊疗服务的医疗集团,2021年的市场份额为5.2%。

在更新后的招股书中 ,大麦植发披露了今年上半年最新财务数据,2019年、2020年、2021年及截至2022年7月31日止七个月,大麦植发的总收入分别为7.47亿元、7.64亿元、10.21亿元及人民币4.69亿元。

公司的总收入的大部分来自植发服务,分别占各期间总收入的95.7%、93.1%、79.0%及76.6%。

值得注意的是,作为一家头部的植发品牌,大麦植发手术植发在业务中的占比不断降低,非手术业务却逐渐实现了增长。

2019年、2020年、2021年及截至2022年7月31日止七个月,公司非手术服务的收入分别为3190千元、5270千万、2.14亿元及1.09亿元,占各期间总收入的比例不断增长,分别为4.3%、6.9%、21.0%及23.4%。

大麦植发的大部分非手术服务收入来自养固服务,包括固发服务,如药物治疗、低能量激光治疗、LED光波治疗及物理治疗,以及养发服务,如头皮健康管理及术后毛发滋养服务。

2019-2021年,大麦植发的付费患者就植发服务的平均交易额分别约为30000元、25800元及24700元。截至2022年7月31日止七个月,付费患者植发服务的平均交易额约为人民币23100元。

不过,虽然营收数据以及客单价亮眼,但大麦植发报告期净利率并不高,增收却并未增利。2019年至2022年7月31日止七个月,公司净利润分别为-1501.4万、6955.8万、6611.6万以及1170千万元。

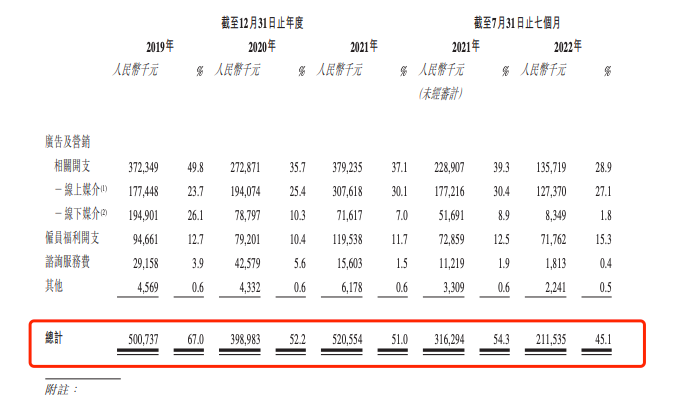

大麦植发钱都去哪里了?根据招股书,报告期内大麦植发的营销开支分别为5亿元、3.99亿元、5.21亿元以及2.12亿元,三年多合计16.3亿元,占营收的比例分别为67%、52%、50%以及45%,近一半的收入用于营销。

植发行业充斥着开拓新客的压力和焦虑,面临着“重营销”的质疑。

来源:大麦植发招股书

截至2021年7月31日止七个月及截至2022年7月31日止七个月,大麦植发的研发开支维持相对稳定,分别为人民币280万元及人民币290万元。截至2022年7月31日,大麦植发拥有17家成熟期医疗机构、14家发展期医疗机构以及2家新建的医疗机构。

植发“蓝海”,厮杀激烈

年轻人的“容貌焦虑”造就了植发市场的繁荣,植发行业正在变得更具想象力。

根据灼识咨询报告,中国毛发诊疗服务行业的市场规模由2016年的83亿元增至2021年的238亿元,复合年增长率为23.5%,并预期至2026年进一步达到712亿元,自2021年起复合年增长率为24.5%。

亿欧网的研究报告显示,目前国内植发赛道上的玩家大致分为四大类。第一种是像雍禾、新生这样的民营连锁机构,占比为35%;其次是区域性的非连锁专科机构,占比为30%;综合类的医美机构植发科室大约占比25%的市场份额;最后才是公立医院的植发科,占比仅为10%。

这其中,地方性的非连锁专科机构服务质量参差不齐,综合医美机构的植发科给患者的印象不够专业,公立医院的植发科虽然有安全保障,但由于缺乏营销,选择的患者也相对较少。

也正因如此,像雍禾、大麦这样的民营连锁机构,成为了患者以及资本的最优选择。

2017年,CPE源峰出资3亿元战略投资雍禾医疗,这也是投资机构首次涉足大陆植发领域;2018年1月,碧莲盛获华盖资本5亿元战略投资。

2021年年底,雍禾医疗抢先登陆港股,成为“植发第一股”。在民营植发连锁机构中,雍禾的市场占有率为第一,大麦植发、碧莲盛、新生植发等民营植发连锁机构紧随其后,整个市场呈现出四强争霸的格局。

在植发医疗机构的数量上,大麦植发目前拥有33家植发医疗机构,拥有180名注册医生及690名其他医疗专业人员。

雍禾医疗2022年业绩中报显示,预计在2022年底,其在全国的植发医疗机构的数量可接近70家。目前公司医生人数达到291人,已构建1198人的医师团队。

碧莲盛在全国开设了40余家直营机构,拥有100余位实战派医生,800余位专业医护团队;新生植发则以60院的规模,跻身于行业“四大巨头”。

从植发机构的数量上来看,大麦植发的优势并不明显。

从营收数据来看,雍禾医疗在2021年的收入为21.7亿元,毛利率为72.9%。归母净利润为1.18亿元;同期,大麦植发的收入10.21亿元,毛利率为79.8%,归母净利润0.66亿元。

在招股书中,大麦植发也提到,公司面临着激烈的竞争环境:部分竞争对手或会有较长的经营历史、较高的品牌知名度、较佳的供应商关系、较大的客户群或较佳的财务、技术或营销资源,且或会能够更准确预测往后市场走势或更能回应新技术或不断变化的顾客需求。

如果大麦植发的任何主要竞争对手通过降价或引入额外服务、治疗技术、药物或产品以获得或维持市场份额,公司或须将服务降价或引入新服务项目以维持竞争力,会对盈利能力构成负面影响。

当下,植发的医疗技术门槛并不高,市场竞争可谓相当激烈,行业本身还有很多入局空间。大麦植发想要顺利“秃”出重围,还要在技术和服务上继续下功夫了。

评论