记者 |

截至2023年1月12日收盘,天龙股份(603266.SH)股价为13.23元/股,跌0.15%。总股本为1.99亿股,总市值26亿元。

近日,天龙股份(603266.SH)披露《关于受让参股公司部分股权并对其增资的公告》等多份公告,公告称,拟以现金2667万元收购浙江翠展微电子有限公司(以下简称“浙江翠展”)4.85%的股权,并向浙江翠展增资5334万元。本次交易完成后,天龙股份对浙江翠展的持股比例增加至14.32%。

对此,天龙股份收到了上交所的《关于对宁波天龙电子股份有限公司现金收购股权并增资事项的问询函》(以下简称“《问询函》”),对标的公司浙江翠展的评估作价、业绩情况、交易对方出资、本次交易及对外投资的必要性等方面提出了四大问题。

标的公司尚未盈利但增值超四倍

根据公告,天龙股份于2023年1月6日与浙江翠展创始股东等交易各方共同签订《关于浙江翠展微电子有限公司之股权转让协议》;其中约定,天龙股份以自有资金受让浙江翠展4.85%股权,交易估值为5.50亿元。

同在2023年1月6日,天龙股份与浙江翠展现有股东等各方签订《有关浙江翠展微电子有限公司之增资协议》、《有关浙江翠展微电子有限公司之股东协议》;其中约定,天龙股份以自有资金认购浙江翠展151.68万元的新增注册资本,本次增资的投前估值为8亿元。

本次股权转让及增资完成后,天龙股份合计持有浙江翠展14.32%的股权。浙江翠展创始股东仍持有浙江翠展合计55.06%股权,实控人不会发生变更。

在评估基准日2022年10月31日,浙江翠展的净资产为10370.93万元。在本次交易中,对浙江翠展采用了资产基础法和市场法进行评估,按照资产基础法的评估结果为10506.53万元,增值135.60万元,增值率为1.31%;按照市场法的评估结果为86100万元,增值75729.07万元,增值率为730.21%。最终采用了市场法评估结果作为评估结论。

对比上述两种方法的评估结果,存在75593.46万元的差异,差异率达719.49%。即便有这样的差异,天龙股份认为,两种评估方法的实施过程和参数选取均较为合理。

在资产评估结论的基础上,经交易各方共同协商确定,浙江翠展本次股权转让交易估值为5.50亿元,本次增资交易投前估值为8亿元,增值率分别为430%和671%。

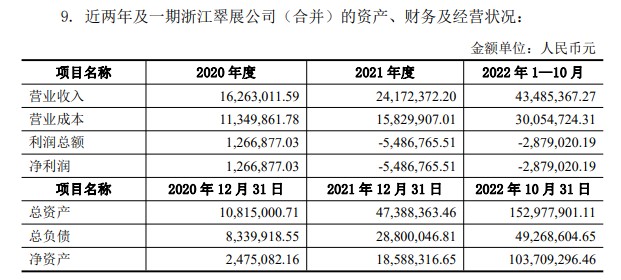

然而,根据公告,浙江翠展成立于2020年11月,尚未实现盈利;2021年度浙江翠展实现营业收入2417.24万元,净利润为-548.68万元;2022年1-10月,浙江翠展仍处于亏损状态,净利润为-287.90万元。

2022年1-10月,浙江翠展实现的营业收入仅0.43亿元,但是公告显示,在市场法预测下,采用EV/S(全投资资本市场价值与主营业务收入的比率乘数)作为评估参数,浙江翠展2023年收入预测3.055亿元,其中约1亿元收入基于目前在手订单,约2亿元收入基于产能的预测。同时,天龙股份在公告中表示,浙江翠展后续业绩持续增长存在较大不确定性。

早在数个月之前,天龙股份就已经两次增资标的公司浙江翠展。

2022年7月,天龙股份以自有资金1000万元认购浙江翠展47.89万元的新增注册资本,投前估值为4亿元,较账面净资产增值459.7%。该次增资完成后,天龙股份持有浙江翠展2.22%的股权。

不久之后,2022年8月,天龙股份以自有资金1000万元追加认购浙江翠展47.89万元的新增注册资本,占注册资本的2.1053%,投前估值仍为4亿元(增值率459.7%)。该增资完成后,天龙股份合计持有翠展微电子4.21%的股权。

此前的两次均给予了浙江翠展逾4倍增值,而本次股权转让与增资的增值率逾四倍甚至近七倍,越是追加投资,增值率越涨。

能否达到投资预期?

浙江翠展主要产品及服务包括汽车主电控IGBT模块、定制一体化IGBT模块、SIC模块,工业IGBT模块等。天龙股份主营精密模具、注塑、装配业务。

天龙股份与浙江翠展为产业链上下游关系,天龙股份采购相应金属件生产IGBT功能结构件并批量交付给浙江翠展用于IGBT模块封装(主要作用是控制电流强度与电流逆变转换),浙江翠展采购芯片与天龙股份产品封装成IGBT模块,交付给电控厂家或整车厂后最终应用于新能源汽车电驱系统中。

本次股权转让及增资之后,浙江翠展仍为天龙股份的参股公司,不纳入合并报表范围。但天龙股份认为,公司与浙江翠展有较强的产业协同性,本次投资将拓宽公司在新能源汽车及汽车电子领域的战略布局和业务发展空间,也有利于促进公司投资与主营协同发展。

天龙股份能否达到上述的投资预期?

资产评估报告显示,浙江翠展在2020年、2021年、2022年1-10月分别实现净利润126.69万元、-548.68万元、-287.90万元,合计亏损709.89万元,另外,本次交易未设置业绩承诺。对此,公告显示:“本次股权转让及增资事项,均未涉及业绩对赌条款,没有相关保障措施,无法对中小投资者权益进行有效保障。”

公告显示,本次股权转让前,浙江翠展创始股东尚未履行实缴出资义务,本次创始股东收到股权转让款后十日内完成对浙江翠展全部认缴注册资本的实缴。《问询函》要求说明“创始股东需在公司支付股权转让款后实缴出资的原因及考虑,是否具备相应的资金实力”。

天龙股份的财务报表显示,截至2022年9月30日,账上货币资金有1.49亿元,交易性金融资产有1.50亿元,两项合计占当期流动资产11.12亿元的26.89%。

在2022年7月、8月,天龙股份分两次增资标的公司浙江翠展合计2000万元;在本次交易中,天龙股份购买股权与增资合计耗资8001万元。至此,天龙股份投资浙江翠展已经合计支付了1亿元现金,这跟披露的最新货币资金、资产情况相比较,所支付的现金规模并不小。

自2019年以来,天龙股份投资活动均为现金净流出状态。2019年至2021年各年度,天龙股份投资活动产生的现金流量净额分别为-0.49亿元、-0.94亿元、-1.45亿元,2022年1-9月为-0.54亿元,三年多以来合计净流出3.42亿元。同一时期,天龙股份净利润合计为3.52亿元,经营活动产生的现流量净额合计为净流入4.86亿元,在筹资活动没有形成现金净流入的情况下,这相当于天龙股份净利润、经营活动所流入的现金大部分都用于投资活动。

不过,天龙股份表示,本次投资的资金来源为公司闲置自有资金,不会对公司的日常生产经营和财务状况产生不利影响。本次受让股权及增资完成后,浙江翠展仍为公司参股公司,不计入公司合并报表,对公司财务数据影响有限。

评论