记者|梁怡

近日,方大集团(000055.SZ)分拆旗下方大智源科技股份有限公司(简称“方大智源”)创业板上市获得受理,保荐机构为中信证券。

方大智源主要从事轨道交通站台屏蔽门系统的研发、生产、销售及运维服务,并且在行业中占据龙头地位,但是公司的工程款多数未收回,截止2021年底,应收工程款占收入的比重达到75.19%,占资产的比重为51.32%;另外公司的资产负债率同样高企,2022年6月末达到61.01%。

分拆上市

方大集团官网显示,方大集团先后开发了智慧幕墙、太阳能光伏幕墙(BIPV)、 PVDF铝单板、轨道交通屏蔽门系统等产品,目前旗下现有7家国家高新技术企业,1家“全国制造业单项冠军”企业,5家“专精特新”企业,业务遍及全球120多个国家和地区。

据介绍,方大智源成立于2003年5月,经过20余年发展,公司先后在北京、上海、广州、深圳、新加坡、马来西亚等地承接了100个地铁站台屏蔽门项目,共计超80000个站台屏蔽门系统单元,产品覆盖全球48个城市。

根据《中国城市轨道交通机电设备市场发展报告》及《中国城市轨道交通技术装备发展报告(2021)》统计,近三年以来(2019年—2021年),方大智源共获得了12座城市的19个项目中标,合计中标金额超过 11.44 亿元,居国内市场第一。

方大集团也在招股书中表示,本次分拆有利于上市公司突出主业、增强独立性,上市公司与拟分拆所属子公司均符合中国证监会、证券交易所关于同业竞争、关联交易的监管要求。

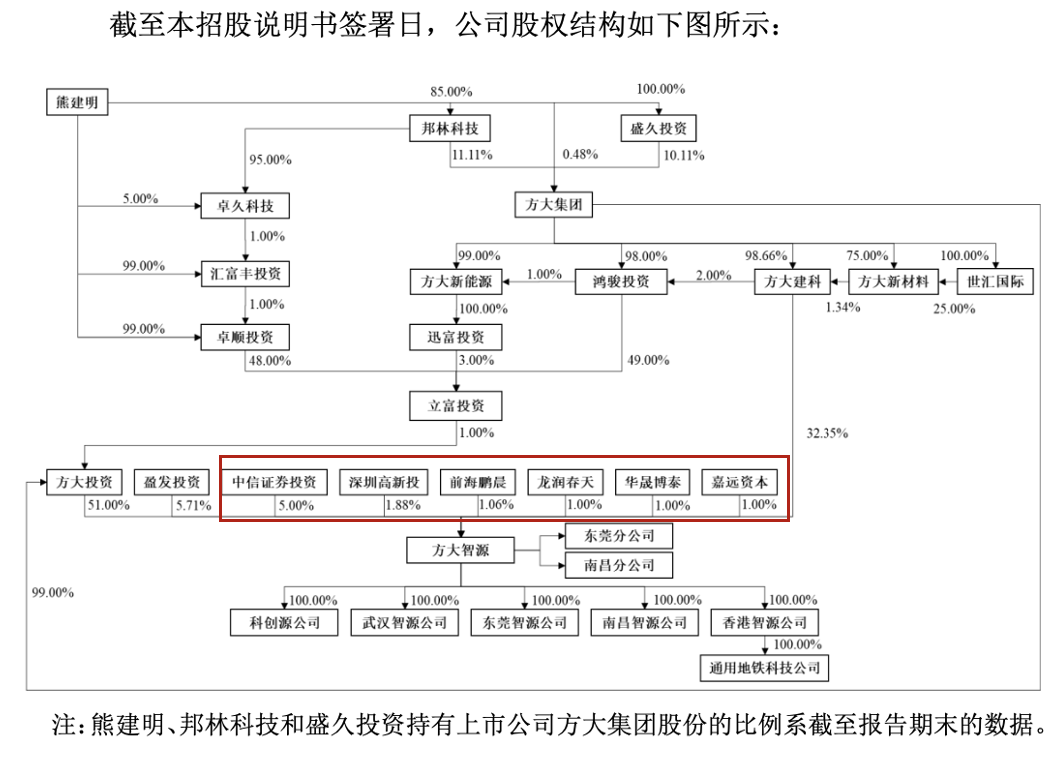

截至2022年6月末,方大投资直接持有51%的股权,是方大智源的控股股东;熊建明通过方大投资、方大建科等合计控制83.35%的股份,系公司的实际控制人。

分拆上市需要符合《分拆规则》对上市公司分拆所属子公司在境内上市的相关要求,其中第三条(三)为,“上市公司最近三个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属于上市公司股东的净利润累计不低于人民币六亿元(净利润以扣除非经常性损益前后孰低值计算)”。

界面新闻记者注意到,根据经审计的财务数据,方大集团2019年、2020年、2021年扣除按权益享有的方大智源归属于母公司股东的净利润后,归属于上市公司股东的净利润(以扣除非经常性损益前后孰低值计算)累计为6.44亿元,刚好“擦肩”6亿元。

此外,2021年5月,中信证券、深圳高新投、前海鹏晨、龙润春天、嘉远资本、华晟博泰(以下合称“投资人”)在入股方大智源时,与公司、方大建科、方大新材料签署了投资协议,其中约定若方大智源未在2025年5月31日前启动并完成合格上市,要求方大建科回购及/或受让投资人所持有的全部或部分公司股权。

应收工程款高企

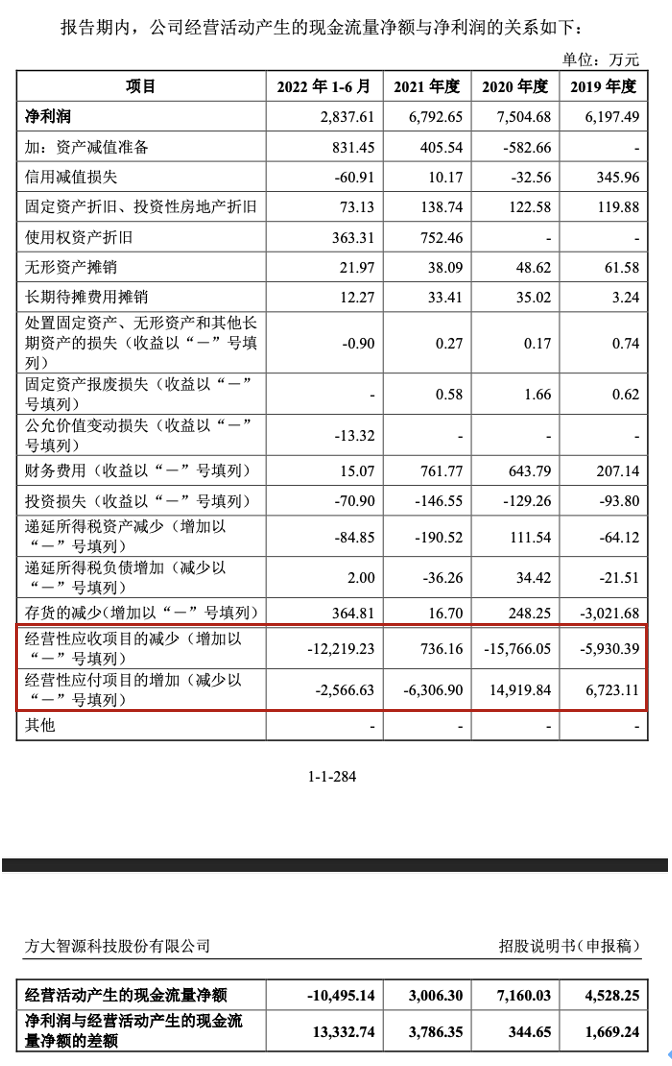

2019年-2021年以及2022年6月(报告期内),方大智源的营业收入分别为4.65亿元、6.53亿元、5.24亿元以及2.75亿元,归母净利润分别为6197.49万元、7504.68万元、6792.65万元、2837.61万元。

界面新闻注意到,由于城市轨道交通站台屏蔽门前期的研发投入较多,研发期较长,设备购置、人才引进、厂房建设等均需大量资金的支持,同时,多数轨道交通行业项目订单履约周期长,需要企业预先投入资金进行建设,然后委托方按照合同节点付款,并且项目建设完工后部分尾款还需后续完成后方能收回,从而将占用企业大量营运资金,因此导致公司的应收工程款高企。

报告期各期末,公司应收账款、合同资产、其他非流动资产中工程业务款及质保金(以下简称“应收工程业务款”)账面价值分别为2.59亿元、4.23亿元、3.94亿元和4.92亿元,应收工程业务款账面价值占资产总额的比例分别为59.13%、48.69%、51.32%和40.60%;占营业收入的比重分别为55.7%、64.78%、75.19%、178.91%。

报告期内公司经营活动产生的现金流量净额分别为4528.25万元、7160.03万元、3006.30万元和-1.05亿元,方大智源表示,2022年上半年主要系公司部分完工项目验收、结算周期较长,验收、结算节点款项未达到收款条件。

在经营活动产生的现金流量净额与净利润的匹配关系报表中,可以看到,至少在2019年、2020年方大智源能够通过向上游供应商“压款”以维持现金流正向流动,而2021年、2022年上半年应付项目在持续减少,因此,2022年末的一个现金流状况非常值得关注。

另外,方大智源还能够进行分红,分别于2019年、2021年分红5500万元、6700万元。

但同样值得注意的是,公司的资产负债率也并不低,报告期内分别为65.49%、64.19%、63.48%和61.01%,主要系公司业务发展导致经营性负债(债务融资)较大所致。

截至2022年6月末,方大智源资产总额为8.32亿元,其中流动资产7.58亿元,货币资金为1.22亿元,占比16.12%,交易性金融资产为2743.32万元,占比3.62%;而短期借款为6970.54万元。

本次IPO,方大智源拟募资5.66亿元,其中3.22亿元用于轨道交通站台屏蔽门系统制造基地建设项目、0.84亿用于总部运维中心建设项目、0.3亿元研发中心建设项目,以及1.3亿元补流。

评论