文 | 智东西 云鹏

编辑 | 心缘

巨头丢单、新秀上马、明争暗斗,近来果链过的着实不太平。

几天前,天风证券分析师郭明錤给出预测称,京东方将取代三星,成为苹果iPhone屏幕最大供应商,而三星也不再是Pro版iPhone屏幕的独家供应商。

根据郭明錤的另一份调查报告,同为国内果链企业的舜宇光学科技(后文简称舜宇),后续也将从中国台湾光学巨头大立光口中分得更多订单,成为苹果最新iPhone 14主摄的最大供应商。对手技术、产能的提升,一定程度上削弱了大立光对苹果的议价权。

而另一边,歌尔股份(后文简称歌尔)则因为丢掉苹果订单,市值单日蒸发近80亿元,三天内股价跌幅25%,业绩遭遇重创,其丢掉的AirPods Pro订单已被富士康和立讯精密分食。曾有一些业内声音认为,歌尔丢单,主要是因为“不够听话”。

就在最近,苹果自研屏幕新进展曝出,首块自研MicroLED屏幕即将落地Apple Watch,目前已在测试中。MicroLED被不少人认为是现阶段屏幕发展的“终极”目标,兼顾OLED的“像素级”控光和LCD的“长寿命”,当下火热的MiniLED技术相比之下也只是“过渡”方案。

从自研芯片到自研屏幕,苹果对核心技术掌控的边界仍在继续拓展。对于占据整机零部件成本近五分之一的屏幕,苹果颇有志在必得的意思。

不论是供应商订单比重调整还是自研技术的加码,在这一系列变动的背后,我们似乎可以抓到一个趋势:苹果在不断强化对于核心技术的把控。对于芯片这类纯自研技术,苹果会不断巩固优势,而对于自己暂时无法完全把控的技术,苹果也要在获得供应链最优质方案、保持领先的基础上,做到“不受制于人”,避免一家独大的情况。

这也是苹果与供应商之间复杂博弈的底层逻辑之一。

此次京东方与三星在OLED屏幕领域的较量,正是苹果这一底层逻辑的现实版呈现,同时也是现阶段中国大陆企业在苹果核心供应链攻城略地的一个真实缩影。在苹果的制衡战术背后,京东方如何在OLED赛道从追赶者走到挑战者、三星丢失iPhone屏幕订单后又瞄准了哪些新的蛋糕都值得进一步关注。

苹果加强核心技术掌控力、加强对供应商把控的意图已经摆在了明面上,后续苹果自研技术大业的进一步展开,或许将对整个科技产业链产生更深远的影响。

01.苹果扶京东方,摆脱三星一家独大

这次屏幕订单占比变动背后,苹果必然是核心推手,有不少业内观点都提到,苹果选择增加京东方订单比重,更多是从自己利益角度出发。

正如前文所说,在自己无法完全“掌控”的领域,苹果要避免一家独大、受制于人。

实际上,对于极为注重产品体验,重视产品交互性的苹果来说,屏幕显示一直是其很感兴趣,但没有完全掌控核心技术、实现自研的领域。

往远了说,从2014年开始,苹果就押宝了面向未来的“终极”显示技术MicroLED,早早收购了MicroLED技术初创公司LuxVue,开始技术研发,但至今还没有落地产品。

早年iPhone采用LCD屏幕,供应商包括韩国的LG,日本的夏普、JDI等厂商。2017年的iPhone X是一个重要转折点,这一年,苹果iPhone正式迈入OLED屏幕时代,三星也正是从这一年开始成为苹果iPhone手机OLED屏幕的核心供应商。

从iPhone X到今天的iPhone 14系列,苹果iPhone的Pro和Pro Max两款高端型号的OLED屏幕几乎均由三星独家供应,LG通常是标准版的屏幕供应商。

京东方从2020年开始出现在苹果TOP200供应商名单中,在iPhone 14标准版中供货比重还比较低。

当然,从技术研发角度来看,苹果与三星有很多的屏幕专利交叉授权,并非完全受控于三星,但归根结底,专利交叉授权终究无法阻挡三星将高端OLED屏幕卖给安卓手机厂商,也就很难让苹果实现“独家买断式”的长期领先优势。

同时高端OLED屏幕长期由三星一家独大,也削弱了苹果在这一领域的议价权。根据iPhone 13 Pro的拆解,一块三星OLED屏幕的成本大约是105美元,整个iPhone 13 Pro的零部件成本约为570美元,屏幕成本占比已接近五分之一。

目前iPhone 14 Pro Max的外屏官方维修价格在3200元左右,约等于一部安卓中高端手机售价。

相比之下,苹果自研A15芯片的成本只有45美元左右。

长期受制于三星的苹果,想培养新供应商也不是一天两天了。不过韩国LG的心思主要在大尺寸OLED上,在小尺寸柔性AMOLED手机屏幕上没有明显优势,也没有重点投入。

日本屏幕供应链近年已经逐渐转向上游,在终端屏幕领域竞争力早已不及当年鼎盛时期。

国内这边,就在iPhone X发布的2017年,京东方在四川成都正式投产了国内首条6代柔性AMOLED生产线,成为国内OLED屏幕领域走的最早的一家企业。目前京东方在OLED技术布局、产能方面都是国内走的更为靠前的。

有分析师指出,苹果如果必须要扶植一家供应商与三星抗衡,京东方无疑是更合适的选择。

从苹果的角度来说,京东方的方案与三星相比,在成本上有优势,京东方订单占比的提升,可以进一步提升自己与三星之间的议价权。

多位业内人士也透露了类似观点,表面上这是京东方与三星之间的苹果订单博弈,但实则是苹果的意愿占据了主导,苹果供应链的调整,也一向如此。

屏幕订单占比的调整,不只是京东方和三星的事,也是苹果想摆脱屏幕受制于人的关键一步。

02.八年蛰伏突围OLED,京东方借苹果崛起提速

虽然从某种角度来看,国内屏幕厂商颇有一种被“当枪使”的感觉,成为了苹果和其他供应商谈判的筹码,但从积极的一面看,能够跻身苹果核心产品关键零部件供应商之列,本身就是对厂商硬实力的一种肯定。

苹果之所以选择京东方,与京东方此前在OLED领域近十年的投入积累密不可分。正如苹果在手机镜头领域与舜宇的合作,也是源自于十年前就开始的沟通和研发推进,而非一时拍脑门的决定。

众所周知,国内屏幕产业发展相较于日韩台都要更晚,初期主要以承接日韩产业转移为主,受日韩台头部厂商影响比较大。

京东方对于OLED技术的加速布局,主要是在2013年前后,当时京东方推出了OLED样机,开始在人才招募,技术攻关方面加码,并成立了OLED研发中心。

当时京东方创始人王东升对于自研技术的高度重视,也一定程度上让京东方在OLED这样的先进技术研发上走的更加坚定。

屏幕产业的发展是长周期、重资产的,从技术研发、建设产线到最终投产、终端应用,需要经历漫长的、以年为单位的时间。目前一条高世代OLED产线的投入能够达到460亿元以上。

就在苹果iPhone X带火智能手机OLED屏幕风潮的2017年,京东方的第一条中小尺寸OLED产线也正式投产,京东方成都第6代柔性AMOLED产线也成为国内首条6代柔性AMOLED生产线。

据了解,当年OLED关键生产设备蒸镀机产能依然十分紧缺,由日本Canon Tokki生产的最先进的蒸镀机只有七台,其中三星拿走了五台,LG吃去一台,另外一台就是被京东方拿下。

▲Canon Tokki OLED大规模生产系统示意图

2018年,华为P20 Pro首次搭载了京东方柔性AMOLED屏,这也是国产柔性AMOLED屏的一次重要突破。

时间来到去年,截至2022年12月,京东方累计申请的8万件自主专利中,柔性OLED相关专利申请超过2.8万件,占比超过三分之一。值得一提的是,在年度新增专利申请中,柔性OLED、传感、人工智能、大数据等领域专利申请占比超50%。

根据全球专利服务机构IFI Claims发布报告,京东方在美国专利授权排行榜中位列全球第11位,并连续五年跻身TOP20。

掌握大量技术专利,必然离不开在研发领域的大力投入,2021年全年,京东方的研发投入已经达到124亿元。

至于苹果OLED项目,有业内人士称,其实苹果很早就开始与苹果接触了,并非近一两年的事,只是近年来落地成果逐渐增多,才逐渐被更多人所了解。

可以看到,京东方拿下苹果供应链订单,能够叫板三星背后,技术、产能硬实力的提升,是不可或缺的关键一环。能够成为同一代iPhone Pro版本的供应商,就说明在屏幕性能特性上,两家差异是较小的。

在OLED领域,京东方还从三星手中拿下了大批国产安卓手机厂商的订单,包括华为、荣耀、小米、OPPO、vivo等主流手机厂商,几乎都在旗舰机中使用过京东方的柔性AMOLED屏幕。

在多年技术积淀之上,吃下苹果订单,带给京东方的好处是显而易见的。最明显的一点肯定是反映在实打实的利益上,对苹果来说,他能够获得更具性价比的屏幕方案,对京东方来说,这也是一笔大单。

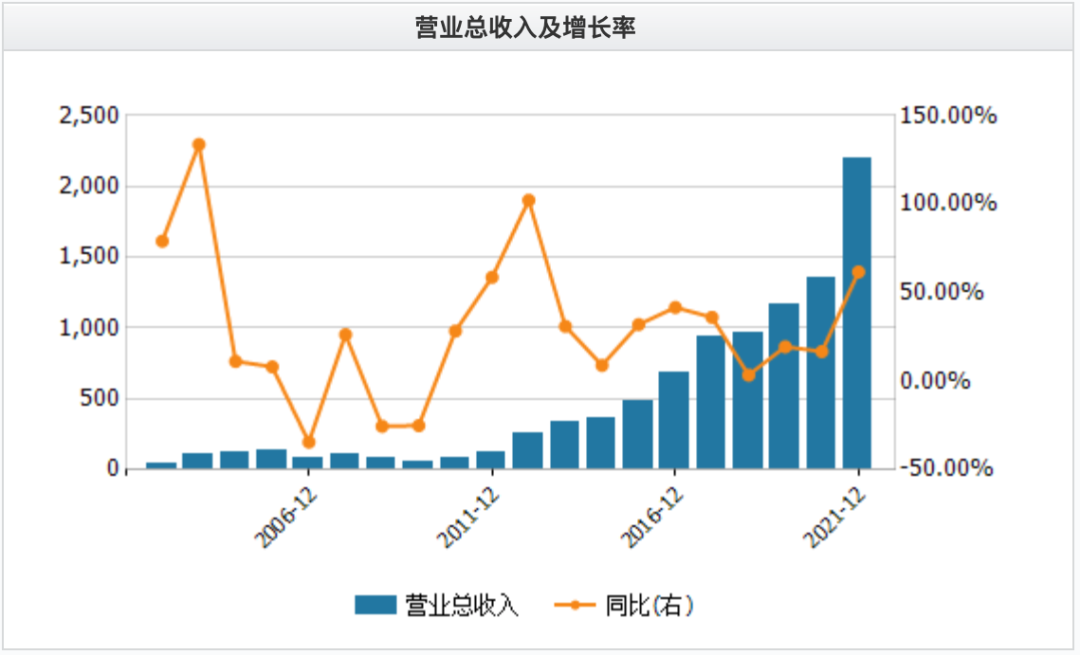

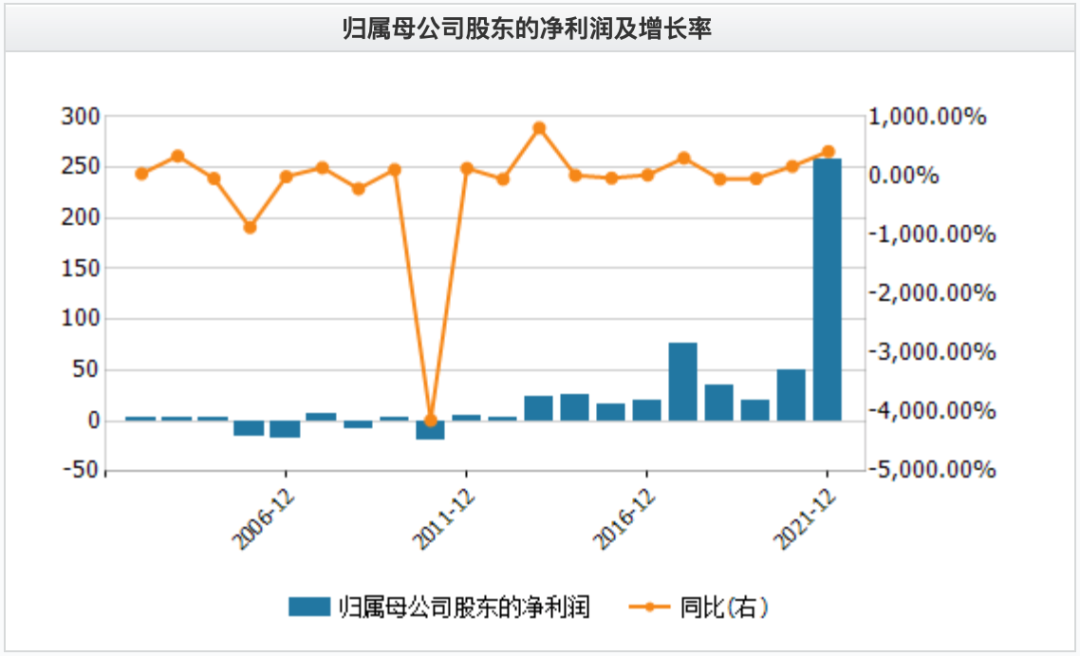

回顾京东方过去二十年的营收和净利润,我们能够看到2021年是一个非常关键的节点。

▲京东方2001-2021年营业总收入情况,来源:Wind

相比前十年的稳步提升,2021年京东方营收陡然跃上了2000亿元大关,同比增长超过62%,而全年净利润更是增长了412%,达到了258亿元,与此前十年净利润之和相当。

▲京东方2001-2021年归母净利润情况,来源:Wind

从与产品更直接相关的毛利率角度来看,2021年京东方毛利率也创造了历史新高,接近29%,相比之下2020年毛利率为19%左右,毛利率增长超过50%。

2021年苹果发布了iPhone 13系列,根据业内信息,京东方也在这一年拿到了少量iPhone 13标准版订单。2021年12月京东方在一个月内出货了1000万片OLED屏幕,占据全年OLED出货量六分之一,苹果新机发售后的四季度向来是供应商出货的高峰期,可见苹果需求量之大。

虽然2022年京东方业绩有所放缓,但这与整个手机、家电、PC市场整体疲软有很大关系,并且苹果iPhone 14标准版和iPhone 14 Plus的大幅砍单,对京东方也有不小的影响。

总的来说,京东方拿到苹果订单,虽然跟苹果自身的策略密不可分,但京东方硬实力的快速成长,以及后续更高的发展潜力同样值得关注。京东方与苹果的合作,无疑是一次双赢。

03.京东方仍需保持危机感,三星已瞄准苹果“OLED大单”

说完京东方,我们来看三星这边。对于长期独占苹果高端屏幕订单的三星来说,未来订单可能被抢走的危机感或许也会给三星带来正向的刺激,让三星集中更多资源投入到未来其他的高潜力方向中。

塞翁失马焉知非福。

而对于京东方来说,未来一旦成为苹果iPhone屏幕最大供应商,在丰厚的利润回报面前,保持一定的危机感仍是必须的,甚至要留好充足的“后手”。

在苹果供应链中,对苹果存在过度依赖,向来不是好事。

往远了说,此前苹果初代iPad采用的多点触控屏,其背后的核心技术供应商宸鸿,也曾因为独家供应而赚的盆满钵满,但后来苹果担心其一家独大,强制要求其交出技术专利,最终导致其被对手赶超。

成为苹果独家供应商,相伴而来的就是被取代的风险。

往近了说,欧菲光、歌尔的“前车之鉴”,还摆在眼前。曾经做到摄像头模组全球出货量第一、拿下苹果订单的欧菲光,在与苹果“分手”后股价一路跌停,市值蒸发300多亿元,营收净利连季大幅下跌。

曾是AirPods系列产品最大代工方的歌尔股份,如今部分订单已被富士康和立讯精密分食,失去苹果订单消息曝出后,其股价三天下跌了25%,裁员风波也接踵而至。

而一度与苹果叫板定价,稳拿苹果iPhone镜头最多订单的大立光,也被后来者舜宇逐渐赶超,失去镜头最大供应商地位。

虽然在“双赢”的结果之下,京东方从苹果订单中获得了丰厚的回报,但危机感应该说是有增无减的。

而对于此次丢掉订单的三星来说,减轻苹果iPhone订单占比,一定程度上也能让三星有更多资源和经历放在新赛道的角逐上。

目前三星电子营收中苹果贡献占比大约为6.6%,相比同为屏幕供应商的LGD其超过36%的苹果营收占比,并不算高。

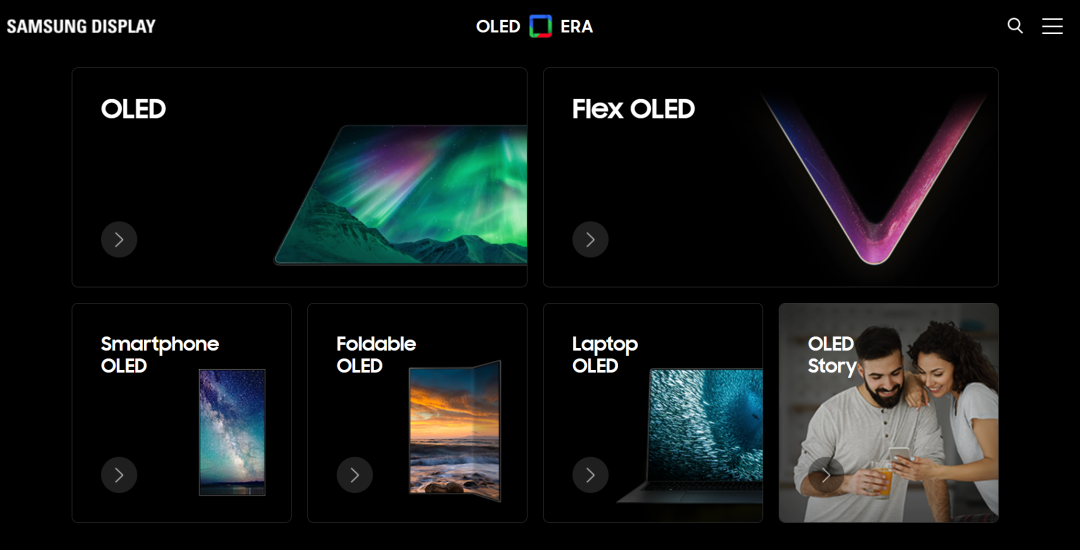

在屏幕领域,三星近年彻底淡出了LCD屏幕的较量,转而专芯聚焦OLED技术,对于三星来说,OLED之战实则是一场不能输的仗。

▲三星专门设立了“OLED ERA”网站,用于展示三星OLED相关技术和产品

为此,三星大力投入OLED技术研发,在大尺寸OLED领域,通过QD-OLED技术与LGD的WOLED技术抗衡,在中尺寸OLED领域,三星已经与苹果进行了独家合作,很可能会吃下苹果中尺寸OLED订单的大部分。

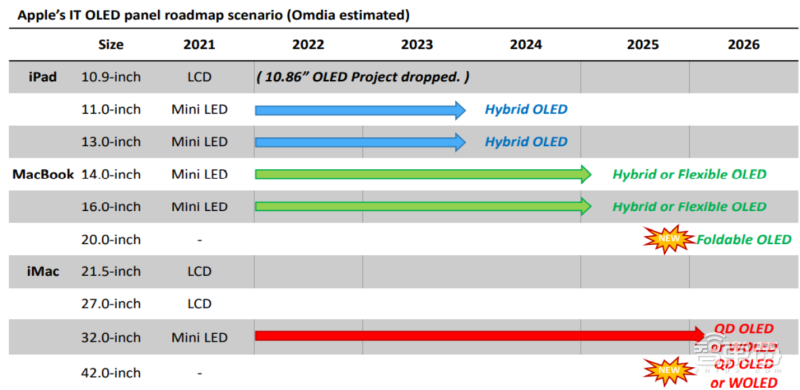

根据Omdia预测的一份苹果OLED屏幕迭代路线图,未来苹果的iPad、MacBook、iMac三条极为重要的产品线,都将会逐渐采用OLED屏幕。

▲苹果IT OLED面板路线图(Omdia预测)

根据业内信息,中尺寸OLED设计一项关键的“双层串联OLED技术”,而苹果设计了双层串联OLED屏幕的驱动芯片、OLED结构和线路,交给三星和LG研发量产技术,其中三星的研发进度是最快的。

业内普遍预测,2024年前后我们就能看到苹果采用OLED屏幕的iPad、MacBook等产品上市,可以想象,iPad、MacBook带来的新的千万级OLED市场,必然会成为三星瞄准的一块重要蛋糕。

从技术的角度出发,三星未来在苹果iPhone屏幕中的占比不断下降,也并不意味着三星在屏幕产业中的失势。因为三星在全球屏幕产业中的核心优势在于其对技术体系、上游供应链体系的把控,在这方面,国内屏幕厂商追赶的空间依然很大。

以核心的OLED发光材料为例,这些材料的高端供应商集中在美国、日本、韩国及欧洲等国家和地区,而三星与这些头部厂商的关系十分紧密,可以率先获得最新的发光材料,并享有一定时间内的独家供应权。

除了在材料、生产设备上积累的体系化优势,三星在OLED领域的大量技术专利也是绕不去的一道坎,不过近年来国内厂商也开始与三星进行交叉专利授权,进一步突破专利的封锁。

不论如何,在京东方上位,三星失单背后,新的危机依然存在,而在不同产品方向上的新的较量,也早已拉开帷幕。

04.果链动荡调整背后,苹果对技术、供应链掌控力持续加强

苹果在屏幕领域,想摆脱屏幕受制于人,进而让我们关注到了京东方和三星之间的博弈。正如开头所说,这只是苹果加强自身对技术、供应链掌控力的一个缩影。

对于自己能做的技术,苹果一定要自己做,对于自己做不了的,也坚决要摆脱重度依赖某一家供应商的局面,这始终是苹果供应链调整的主要逻辑之一。

比如在整机代工领域,从富士康一家独大,到今天富士康、立讯精密、和硕、纬创等厂商分吃订单。虽然富士康仍然占据主导地位,但终究它不是“独家”。

在手机镜头领域,舜宇的崛起,也让苹果增加了与大立光之间的议价权。

即使是自己一直苦苦无法实现的通信基带芯片,苹果也一直在坚持做自研,甚至重金收购了英特尔的基带业务部门。

虽然频频爆出研发进度受挫,但苹果依然坚决执行替代,对此高通也做出了明确说明,高通5G基带芯片未来在苹果iPhone中的订单占比的确会下降,侧面证明了苹果的确在按照自己的节奏推进替代计划。

甚至在WiFi、蓝牙芯片领域,苹果也要通过自研芯片替代博通方案,这也一度引起了业内的广泛热议。

在此次京东方和三星iPhone订单变动之际,还有一些苹果自研屏幕信息释放了出来,这些信息甚至更加值得关注。

这些信息表明,在屏幕领域,苹果的最终目标绝不仅仅是实现供应商之间的相互制衡,更重要的是把屏幕核心技术掌握在自己手里,让自己占据绝对的技术主导地位。

不论是代工、镜头还是屏幕,这些都是苹果无法完全掌握在自己手里的,那么对于可以实现自研的领域呢?苹果会毫不留情地坚决实现自研替代。

芯片就是一个最有力的证明。

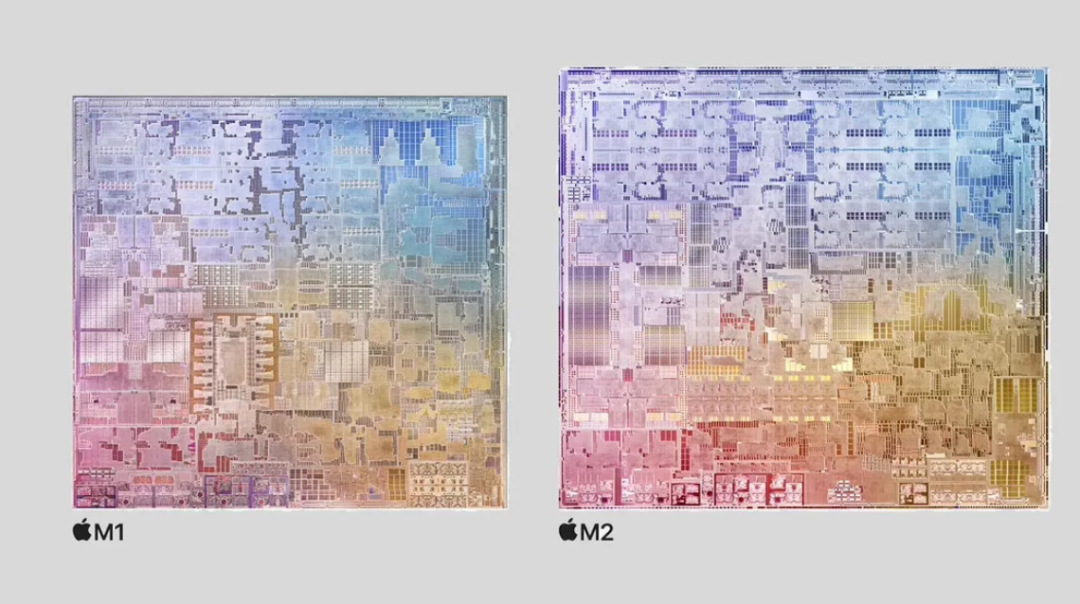

随着M1、M2系列芯片推出,苹果即将在Mac电脑中实现对英特尔处理器的彻底替换。目前就差最后一个Mac没有替换,但也是早晚的事。

根据目前业内曝料信息,“M2 Ultra”这颗主打生产力的多核心“怪兽级”芯片,已经在路上了。可以说,苹果在芯片层面实现全面自主替代,只是时间问题了。

苹果这样不遗余力地将核心技术掌握在手里,真的有用吗?答案是,确实有用,而且是非常有效。

从A6芯片苹果确立移动芯片霸主地位以来,苹果A系芯片出色的性能一直是iPhone最核心的竞争力之一。

而自研芯片与操作系统的深度打通,让苹果的iPhone、iPad、MacBook都实现了安卓生态、Windows生态完全无法比拟的协同体验。

自研技术香不香,只有自己吃到才知道。

当然,苹果这样做,也引起了业内的一些担忧,倘若真的将所有关键技术都自研,苹果真的能玩得转吗?这背后的研发投入、人才需求都是海量的,对于今天的苹果来说,这样做的投入产出,真的值得吗?

今天的科技产业讲究供应链配合,绝不可能一个人包揽所有,这也是客观无法实现的。

苹果将会如何处理自研自造、供应商合作之间的关系,诸多方面的权衡博弈仍会十分复杂。这也让未来全球科技产业供应链格局依然存在不少变数。

05.结语:果链没有常胜将军

不论是芯片、镜头还是屏幕,苹果强化对于核心技术的把控,已是不争的事实,而在这之外,苹果还在积极调整供应链的区域布局,比如将部分产线转移至中国大陆之外,以规避潜在风险。

苹果的产品优势,很多源于其对于技术、供应链的深度把控,而在消费电子市场遇冷的大背景下,苹果或许正在通过强化这一优势,来给自己更多信心,也给投资人更多信心。

从立讯精密、欧菲光、歌尔、舜宇到京东方,这些“有故事”的大陆果链企业一直为人所津津乐道,从他们演绎的果链沉浮录中,我们既能够读出积极的一面,也能够感受到危机的一面。

在全球科技产业的博弈中,依靠他人始终不是硬道理,虽然技术创新很难,掌握核心技术需要直面诸多海外科技巨头的阻拦,但咬牙坚持似乎仍是必由之路。

今天即使强如苹果,股价依然常探新低、高管团队几经动荡、iPhone营收逐渐疲软频频砍单……在产业合作日益紧密的当下,没有一家企业能够脱离供应链体系独立生存,而复杂的利益博弈、调整,必然会始终伴随。

与其急着扣上“赢家”和“输家”的帽子,不如让子弹再飞一会儿吧。

评论