记者|梁怡

近日,北京华脉泰科医疗器械股份有限公司(简称“华脉泰科)提交了科创板上市申请。

公司专注于血管疾病治疗领域创新产品及疗法研发与应用,主营业务为主动脉、外周及冠脉、神经介入及通路领域医疗器械产品的研发、生产和销售。

目前,华脉泰科面临最大的难题就是市场寡头竞争,上市产品销售乏力,由于未形成规模化优势,同时研发投入等费用高企,公司仍处于亏损状态,创现能力不佳,因此更多依赖外部资本输血。

上市产品销售乏力

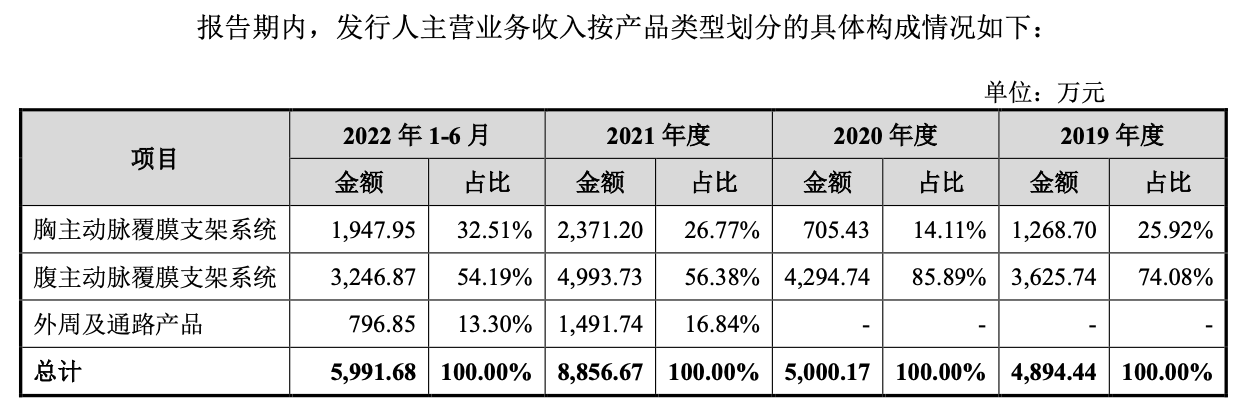

报告期内(2019年-2021年以及2022年上半年),公司实现销售收入分别为4894.44万元、5000.17万元、8882.69万元和6083.69万元,主要来自主动脉领域胸主、腹主动脉覆膜支架系统和少量外周及通路产品。

但界面新闻记者注意到,核心产品的上市已有几年,其中公司的腹主动脉覆膜支架系统于2017年10月获批上市,胸主动脉覆膜支架系统于2019年2月获批上市,为何会出现销售乏力的局面?

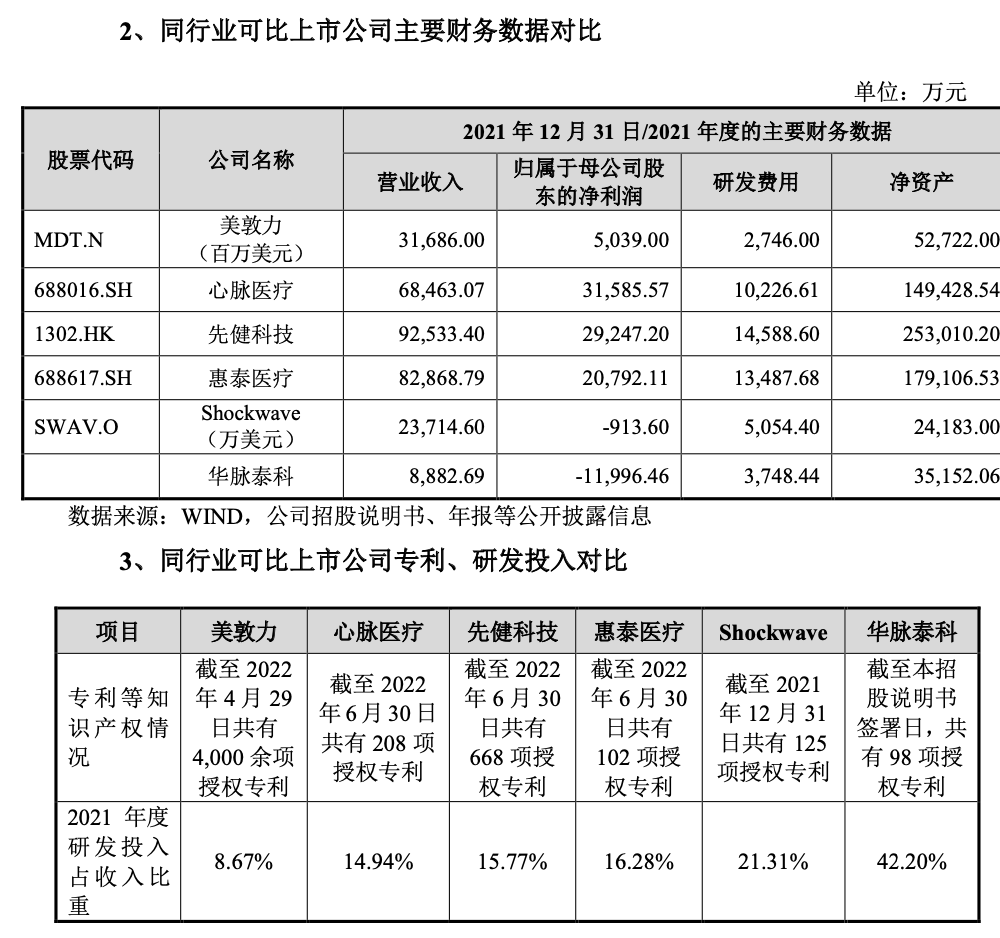

最主要的原因还是市场寡头竞争,我国主动脉疾病治疗市场仍由跨国企业主导,主要外资厂商为美敦力、戈尔、库克等,其中美敦力长期处于行业龙头地位,2021年其在胸/腹主动脉腔内介入医疗器械市场份额分别在30%和45%以上,国内在主动脉领域参与竞争的主要企业包括心脉医疗、先健医疗和华脉泰科等。

明显看到,在财务数据、研发实力上,华脉泰科弱于同行。

界面新闻注意到,华脉泰科也在努力打开市场,公司主要以经销模式为主,一级经销商和二级经销商数量合计由2019年初的60余家增加到2022年6月末的170余家,覆盖的境内终端医院从2019 年初的60余家增加到累计400余家,但是销售额并没有想象的理想。

另外,核心产品腹主动脉覆膜支架系统和胸主动脉覆膜支架系统已获得欧盟产品CE认证,但公司境外仅2022年上半年销售了21.26万元,境外销售是否有竞争力还需要长期观察。

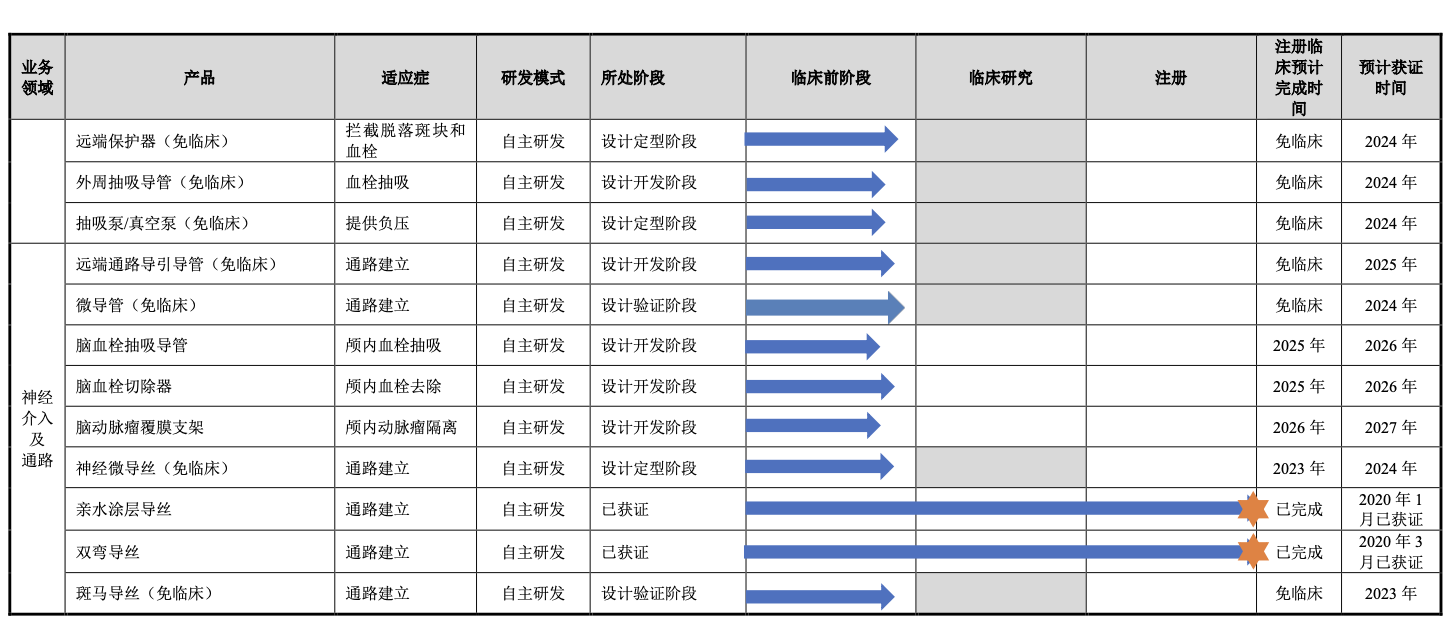

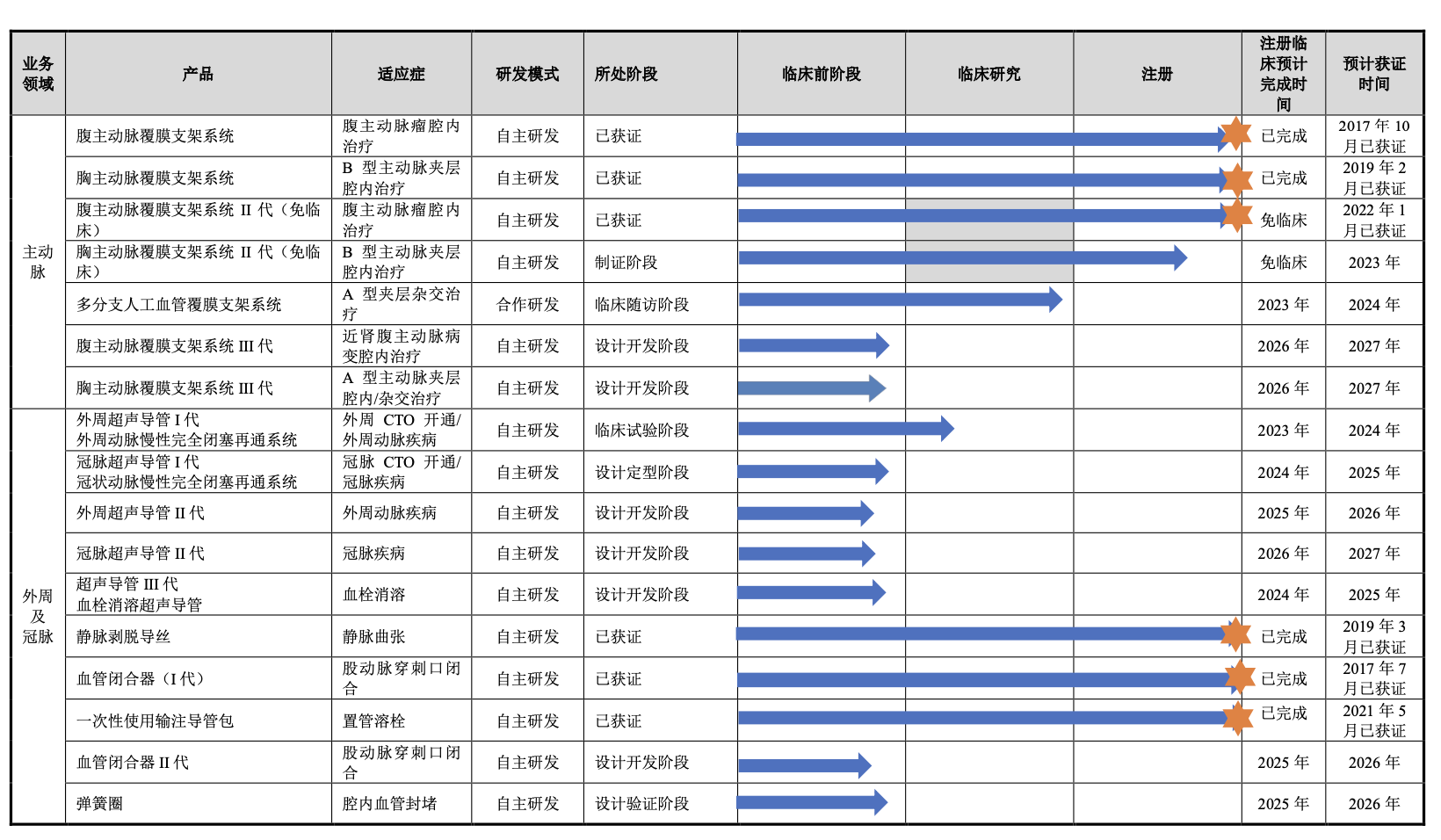

与此同时,公司也在加大开源,华脉泰科于2020年10月通过收购普益盛济布局通路及神经介入领域的产品,于2021年6月收购华通集智布局外周及冠脉领域介入无植入的产品,除了已获批上市的产品,公司在主动脉、外周及冠脉、神经介入及通路领域另有20余款在研产品处于临床试验及临床前研究阶段,但这最终仍要面临商业化落地难题。

尚未盈利

收入未见大幅起色,华脉泰科还未实现盈利。报告期内,公司的净利润分别为-3281.25万元、-1.26亿元、-1.2亿元及-2754.18万元,截至2022年6月末,公司累计未弥补亏损为1.5亿元。

华脉泰科解释,公司持续亏损的主要原因系公司产品上市时间相对较短,已上市产品尚未实现大规模商业化,未形成明显规模效应;且公司在研产品项目进度持续推进且有产品正在开展临床试验,导致报告期内公司研发费用投入较大; 同时为实现对人才的长效激励机制,公司对员工实施了股权激励,导致报告期内的股份支付费用较高。

报告期内,公司研发费用分别为2719.59万元、2116.46万元、3748.44万元及3198.24 万元,股份支付费用分别为458.17万元、1.05亿元、1.19亿元及2664.68万元,剔除股份支付费用后,同期净利润分别为-2823.08万元、-2081.07万元、-110.02万元及-89.50万元,逐渐有盈利的趋势。

事实上,公司的主营业务毛利率相对稳定,分别为65.22%、63.41%、65.94%及69.17%。但因华脉泰科销售未形成规模化不能覆盖成本费用。

靠外部股东输血

界面新闻注意到,华脉泰科自身创现能力不佳。2019年-2021年经营活动产生的现金流量净额分别为-3332.59万元、-665.88万元、-3379.61万元,因此更多依靠的是外部输血。报告期内公司吸收投资收到的现金分别为7903.96万元、1.07亿元、222.58万元、8458.68万元。

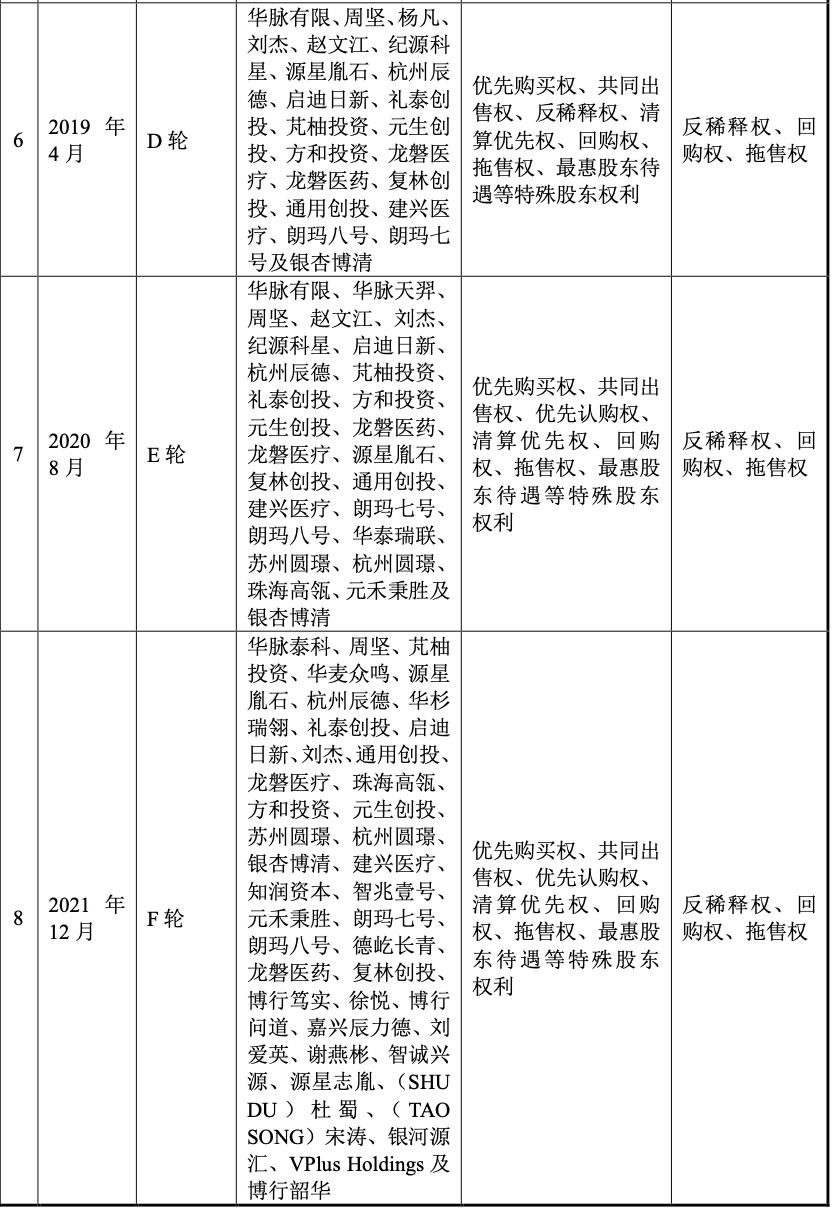

华脉泰科成立于2011年4月,2014年2月便迎来天使轮融资。随后近8年时间,公司不断受到资本青睐,部分融资情况如下表,但近期融资是以公司上市作为对赌。

界面新闻还注意到,资本也在“流动”,早期天使轮的投资者纪源科星已经清仓套现,从招股书披露的数据,纪源科星分别于2019年7月、2021年2月合计转让753.58万股,套现约2.16亿元。

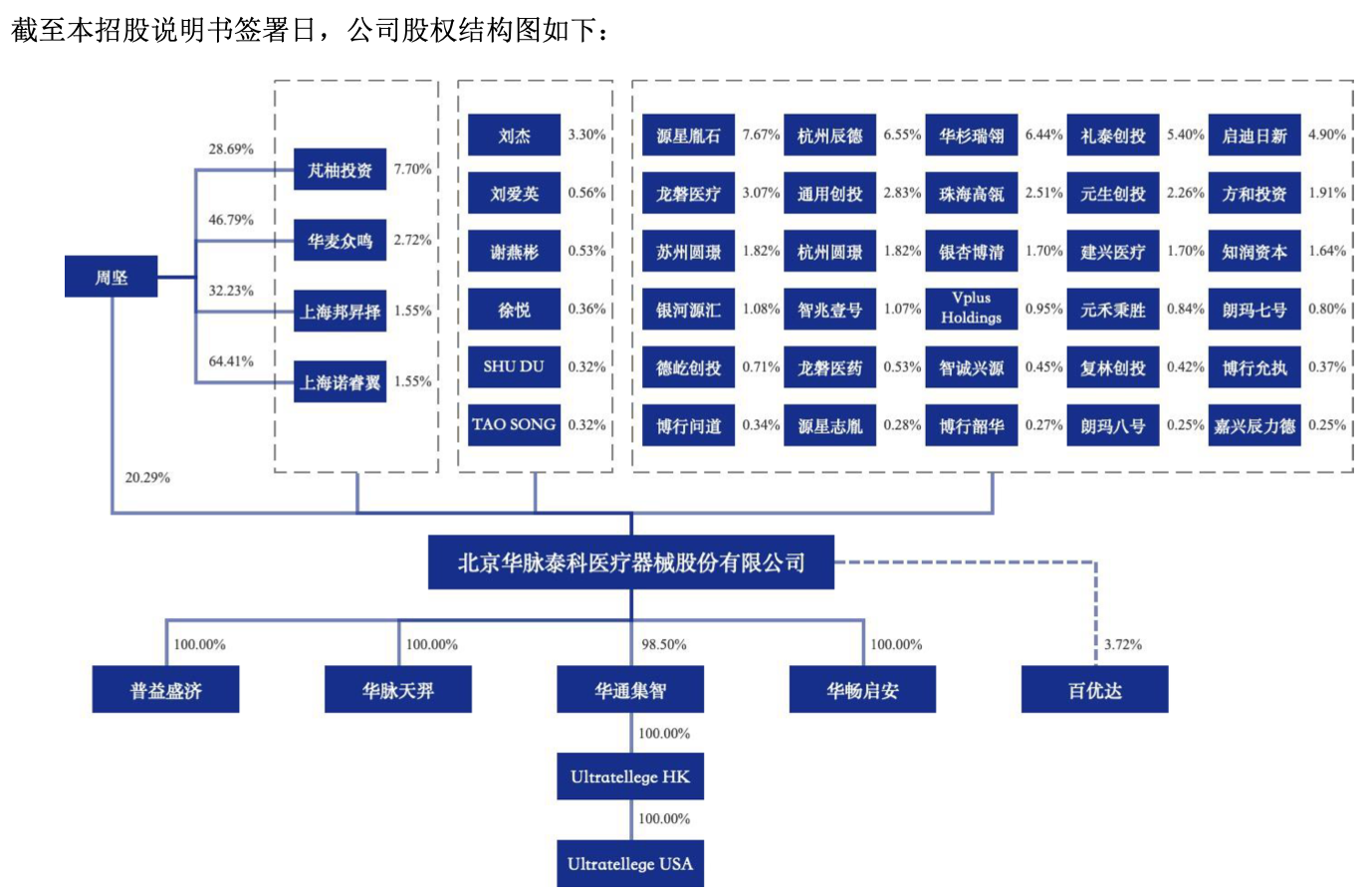

目前,周坚为华脉泰科的实控人,其直接持有公司20.2948%的股权。由周坚担任执行事务合伙人的员工持股平台控制公司,由周坚担任执行事务合伙人的员工持股平台芃柚投资、华麦众鸣、上海邦昇择、上海诺睿翼分别控制公司7.6990%、2.7158%、1.5500%、1.5500%的股权,因此周坚合计控制公司表决权的股份占总股本的33.8096%。

界面新闻注意到,华脉泰科选择的是《上海证券交易所招股科创板股票发行上市审核规则》第二 十二条第二款第(五)项规定的上市标准:预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果,符合其他科创板定位需具备明显的技术优势等相应条件。

招股书显示,在最后一轮外部增资中,公司的投前估值为5.5亿元美元。

此次IPO,公司拟募集12.93亿元,占发行后股本比例不低于25%,其中3.25亿元用于高端医疗器械新生产基地项目、5.68亿元用于血管疾病治疗医疗器械研究开发项目以及剩余4亿元补流。

评论