国有企业的混合所有制改革,是青岛区域性国资国企综改试验的重要内容。作为青岛龙头化工国企青岛海湾集团旗下企业,海湾化学冲刺上交所是青岛国企改革进程中的重要一环。

近日,据证监会网站披露,青岛海湾化学股份有限公司(以下简称“海湾化学”) 首次公开发行股票的招股说明书,拟冲刺上交所IPO上市。

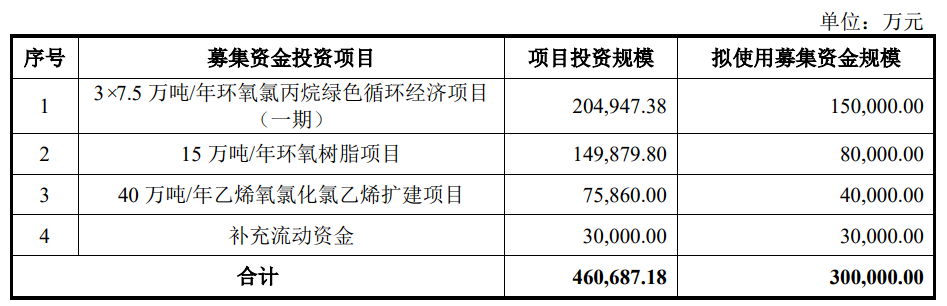

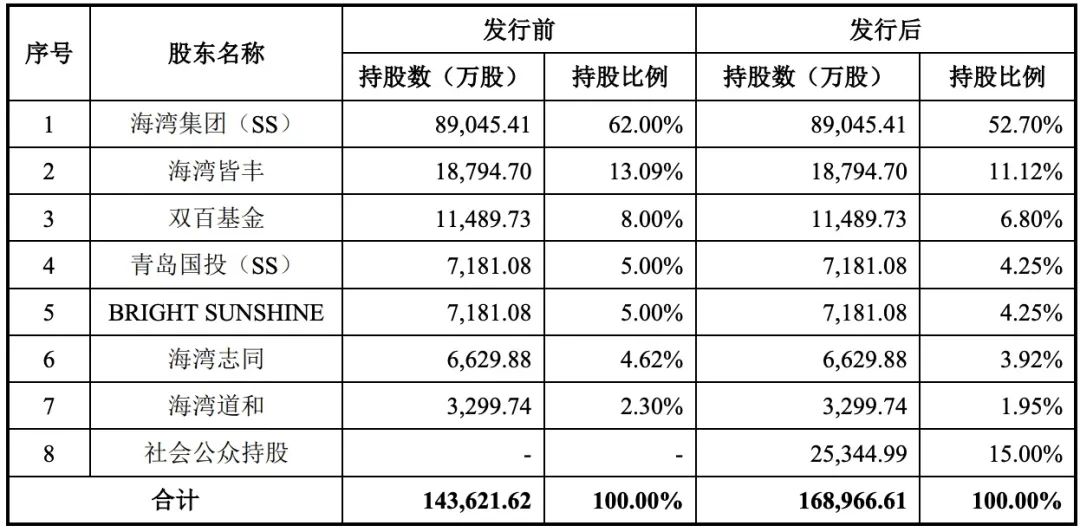

据招股书,海湾化学拟公开发行普通股不超过2.53亿股,预计募资30亿元,用于新建、扩建项目建设及流动资金补充,主承销商为中信证券。

拟募资30亿延伸产业链

据公开信息显示,海湾化学始建于1999年,是青岛海湾集团旗下的企业,前身为海晶化工。

2017年6月,海晶化工更名为青岛海湾化学有限公司。三个月后,原海晶化工、东岳泡花碱、青岛碱业新材料重组,开启了海湾化学一体化发展之路。

事实上,作为青岛龙头化工国企青岛海湾集团旗下的核心子企业,海湾化学的上市进程一直备受关注。

去年12月7日,据中国证监会网上办事服务平台显示,海湾化学完成上市辅导,并提交了辅导验收报告;

1月12日,海湾化学递交公开发行股票招股说明书,拟申请在上交所主板IPO上市。

2019年、2020年、2021年及2022年1-6月,海湾化学营业收入分别为70.38亿元、60.53亿元、130.28亿元、69.62亿元;归属于母公司股东的净利润分别为4.85亿元、3.01亿元、20.77亿元、10.06亿元。

近年来,海湾化学不断延伸产业链,由单纯氯碱化工向氯碱化工、石油化工耦合协同延伸,从基础化工原料型生产向终端应用型化学品生产拓展。

据招股说明书,海湾化学此次预计募资30亿元,将用于环氧氯丙烷绿色循环经济项目(一期)、15万吨/年环氧树脂项目、40万吨/年乙烯氧氯化氯乙烯扩建项目、补充流动资金。

其中,3×7.5万吨/年环氧氯丙烷绿色循环经济项目(一期)及15 万吨/年环氧树脂项目建成后,海湾化学将构建起一条较为完整的环氧树脂产业链条,成为国内重要的环氧树脂生产企业之一,丰富海湾化学在有机高分子材料板块的产品条线和盈利增长点。

而40万吨/年乙烯氧氯化氯乙烯扩建项目建成后,将进一步满足海湾化学聚氯乙烯生产中对直接材料氯乙烯的耗用需求,且富余产能对外销售或作为聚氯乙烯未来进一步的扩产计划的配套原材料。

混改完成,为上市打下基础

2021年9月,经国务院国企改革领导小组批准,青岛成为区域性综改试验试点区域。作为其中唯一的计划单列市,青岛的入选备受瞩目。

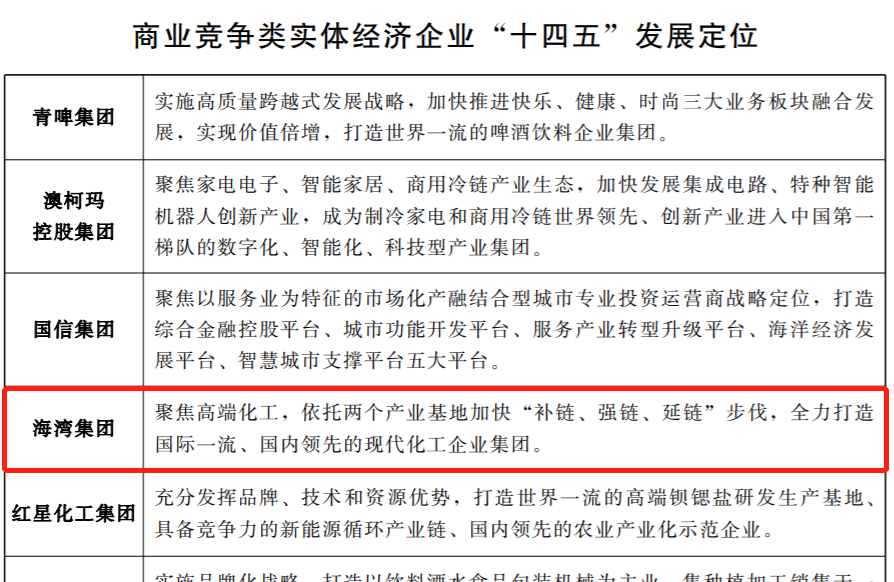

同月,《青岛市“十四五”国有资本结构调整战略布局发展规划》正式印发,规划中明确了海湾集团在“十四五”的发展定位,即聚焦高端化工,依托两个产业基地加快“补链、强链、延链”步伐,全力打造国际一流、国内领先的现代化工企业集团。

作为国企改革“双百行动”企业,海湾集团按照国企改革三年行动计划及青岛区域性国资国企综改试验的部署要求,积极推动海湾化学上市,并以此带动海湾集团深入混改,最终实现集团整体上市。

其中,混改是海湾化学上市进程中的关键一步。

2021年9月,青岛产权交易所发布《青岛海湾化学有限公司增资扩股暨股权转让》,公告称海湾化学将增资扩股总金额不低于13.128亿元,拟公开征集产业类、产融类两名战略投资者同步实施员工增资入股。

两个月后,海湾化学成功引入“国改双百发展基金”和一家外资战略投资者,释放股权比例13%,员工持股平台共持有海湾化学20%股权。原先100%青岛国资控股的股权结构改变,海湾化学成功实现上市前的混改,成为继青啤、双星、海信后,青岛第四家完成混改的国有企业。

这不仅是青岛国企改革进程中的重要一环,也为海湾集团将来整体混改上市夯实了坚实的基础。

事实上,青岛要实现高质量、跨越式发展,国有企业发挥着重要的引领、带动作用。未来,海湾集团若能顺利完成IPO上市,无疑将会成为国企混改升级的一大新实践,为青岛深化混合所有制改革提供一条可复制、可推广的新路径。

来源:凤凰网青岛

评论