在政策的助力之下,环保行业已渐有站上风口之势。

一方面,跨界转型而来的公司日渐增多,借着PPP浪潮,行业新的订单不断涌现;但另一方面,环保细分行业小而杂,多数企业环保业务占比不高,行业龙头优势不明显,小企业还存在“一个订单吃一年”的现象。

因环保细分行业众多,涉足企业也居多。此次,界面新闻研究部特筛选了78家代表性的公司(具体筛选标准见文后),分水处理、固废处理、大气治理、环境监测、节能环保及综合六大板块,从市值、业绩、估值、订单等角度进行剖析。

环保行业的分类各机构均未有统一定论,或许分类会有所偏颇,或许标准设置也有可商榷之处,但我们希望通过此次研究,来观察这个行业的特点与趋势,并试图寻找一些问题的答案。比如,近几年环保行业生存现状如何?细分板块是否有喜有忧?哪些公司科技水平更强,环保含金量更高?谁又可能是第一个千亿市值的环保行业上市公司?

————

盘点第一篇,来看看环保行业最能体现基本面的业绩情况。与其在二级市场上被炒作得风头正劲不同的是,2016年上半年环保行业的业绩没有看起来那么美好,增收不增利成为行业常态。

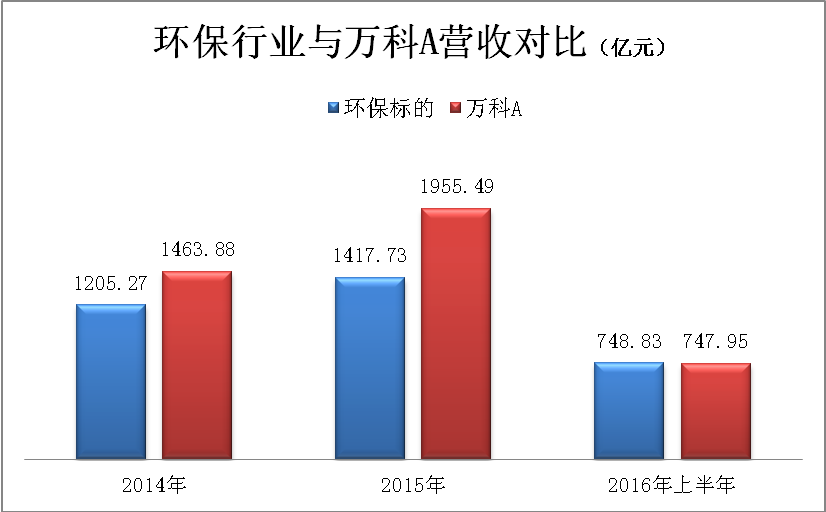

据界面新闻统计,78家标的公司2014年、2015年及2016年上半年营业收入分别为1205.27亿元、1417.73亿元和748.83亿元,增速分别是18.80%、17.63%和26.28%。

每年两成左右的稳步营收增速本十分亮眼,但千亿元规模的绝对收入却有些可怜。近80家环保企业的营业收入之和勉强与民生银行(600016.SH)及万科A(000002.SZ)基本持平。与中国石化(600028.SH)或中国石油(601857.SH)相比,78家环保企业的营收总和还不到“两桶油”的1/10。

其中36家公司去年一年的营业收入还不到10亿元。需要注意的是,这其中大量的环保企业只有不到两成业务由环保板块所贡献。

论利润,环保行业还在走下坡路。2014年、2015年及2016年上半年归属于母公司净利润为164.27亿元、221.90亿元和105.00亿元,2015年虽然爆发增长了35.08%,但2016年上半年在营收依然加速增长的形势下,归属于母公司净利润却下降了5.52%。

这些公司归属于母公司净利润之和不及工商银行(601398.SH)、建设银行(601939.SH)、农业银行(601288.SH)任何一家银行的1/10,与北京银行(601169.SH)的规模基本持平。

在78家公司中,今年上半年有28家公司出现了归属于母公司净利润同比下滑,占比超过1/3。

下滑幅度最大的两家分别是固废处理板块的怡球资源(601388.SH)和水处理板块的钱江水利(600283.SH),二者上半年双双出现亏损,归属于母公司净利润同比下滑幅度均超过100%。节能环保板块的龙源技术(300105.SZ)和易世达(300125.SZ)则出现续亏。

标的整体营收增利润降,究其原因,主要是受到了综合类平台、大气处理板块和水处理板块的拖累,三个板块归属于母公司净利润同比分别为-23.76%、-5.55%和-3.54%。

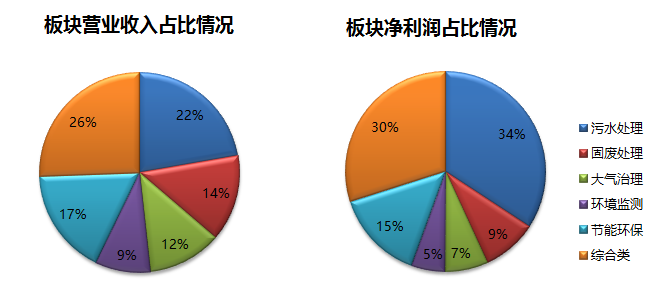

营业收入方面六大板块差距并不十分明显。水处理及综合类平台规模稍大,占比略高,二者占去了47%的收入,其中有固废处理板块多家公司被归至综合类企业的原因。

不过,归属于母公司净利润方面,水处理及综合类平台则共占去了行业64%的利润。

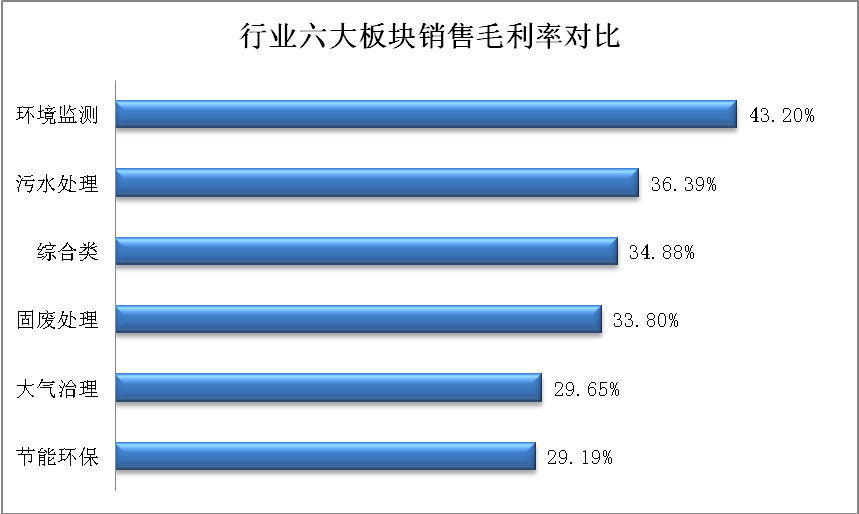

这与行业毛利率有关。若不考虑企业规模权重,仅以简单的行业平均数来计算,环境监测、水处理和综合类板块销售毛利率排前三位,分别是43.20%、36.39%和34.88%。大气治理和节能环保板块的销售毛利率偏低,二者不到30%。

水处理和综合类毛利率较高,属情理之中,二者在行业中的归属于母公司净利润占比也高于营收占比。

需要注意的是,环境监测板块平均销售毛利率却意外垫底。该板块营收占比仅9%,归属于母公司净利润占比却降至5%。其原因在于,环境监测板块营收权重最大的两家公司盈峰环境(000967.SZ)和创元科技(000551.SZ)的销售毛利率过低,分别只有19.02%和26.82%。

从具体板块来看:

水处理板块:四成公司业绩负增长 龙头碧水源毛利下滑快

受到PPP项目的浪潮及“水十条”的推动,上半年水处理板块营收同比增长22.41%,归属于母公司净利润下滑3.54%。

龙头企业碧水源(300070.SZ)超7成业务为水处理,不同于板块内其他企业利润下降,其在2016年上半年实现了收入利润双增长,报告期内实现营业总收入23.47亿元,同比增长122.74%;归属于母公司净利润2.7亿元,同比增长76.16%。业绩大幅增长得益于承接PPP项目的久安公司工程业务增长较快。PPP项目的落地加速了公司的订单量的增长,碧水源在2016年上半年新增订单达到92.8亿元。目前公司在手未执行订单达185亿元,其中未确认收入EPC订单43.3亿元、处于施工期未完成投资的BOT订单87.2亿,尚未执行BOT订单54.6亿元。而且下半年伴随着1800亿元的中央PPP引导基金和上万亿地方PPP基金落地,将会给整个板块的业绩增长提供了保障。不过,公司今年上半年毛利率下滑明显,从41%下滑至26%。

水处理板块中,2016年上半年营业总收入增长高于50%的有4家企业,除碧水源外,还有巴安水务(300262.SZ)、环能科技(300425.SZ)、江南水务(601199.SH),同比增速分别为70%、60%、56%;呈现负增长的企业有7家,其中国中水务(600187.SH)营业总收入增速垫底,为-35%。

水处理板块中,2016年上半年归属于母公司净利润增速高于100%的企业有3家,中原环保(000544.SZ)增速高达16倍;负增长的企业也有9家,钱江水利(600283.SH)以-115.19%的增长率垫底。

固废处理板块:盈收增速垫底 一半企业负增长

“土十条”出台刺激土壤治理公司发展,势头迅猛。上半年固废处理板块实现营业总收入同比增长4.51%,增速板块垫底;归属于母公司净利润微增0.21%。

瀚蓝环境(600323.SH)、启迪桑德(000826.SZ)和首创股份(600008.SH)曾经上过固废行业十大影响力企业的榜单,但是由于上面三家企业涉足的主营环保业务都不止一种,所以此次分类时归入综合类。

格林美(002340.SZ)是中国再生资源回收行业的第一家上市公司。目前格林美已经将业务拓展到废旧家电回收、报废汽车拆解和电池材料制造三大领域。2016年上半年报告期内,格林美实现营业收入32.86亿元,同比增长45.74%;归属于母公司净利润为1.72亿元,同比增长30.22%。营业收入和净利润的增速位于板块领先地位。

板块研究的10家企业中,有5家企业在上半年出现营业收入负增长,其中中再资环(600217.SH)和怡球资源(601388.SH)均以27%的负增长垫底。

归属于母公司净利润同比增长怡球资源同样以130%的负增长垫底。

“土十条”的新鲜出炉也意味着,相关的土壤治理政策会不断完善,行业整体的后续订单和市场的可持续性高,推动业绩的增长。

大气治理板块:行业需求萎缩 多公司净利润下滑严重

上半年脱硫脱硝市场需求萎缩,大气治理板块实现营业总收入同比仅增长10.06%,增速低于行业增速;实现归属于母公司净利润同比下滑5.55%。

板块10家企业中清新环境(002573.SZ)、龙净环保(600388.SH)营收业绩增长情况尚可,但有4公司出现了负增长,而且同比下滑严重。

远达环保(600292.SH)、科融环境(300152.SZ)、菲达环保(600526.SH)、科林环保(002499.SZ)上半年归属于母公司股东的净利润分别下滑75%、59%、47%、38%。

环境监测板块:规模占比最低 毛利率最高

海绵城市和PPP项目的推动,环境监测板块2016年上半年实现净利润和收入双增长,板块营业总收入同比增长19.56%;归属于母公司净利润同比增长16.53%。尽管规模在各类别中占比最低,但板块整体的毛利率超过40%,环保行业最高。

雪迪龙(002658.SZ)是唯一一家出现双下降的企业,在2016年上半年报告期内,雪迪龙实现营业总收入3.44亿元,同比下降5%;实现归属于母公司净利润0.45亿元,同比下降49%。雪迪龙收入增速下滑源于受脱硫脱硝市场需求下滑影响,导致环境监测系统业务收入下降19%;而另一方面由于境外收购公司Orthodyne及新产品研发费用支出较多,管理费用大幅增加导致归属于母公司净利润出现负增长。

理工环科(002322.SZ)以营业收入191%和归属于母公司净利润846%的高增长率在板块内表现得比较耀眼,高速增长的原因是收益于尚洋环科和博微新技术的并表(2015年8月份并表)。

随着“土十条”、“水十条”等政策的推行,将刺激对于环境监测仪器的需求,有利于订单的增长。

节能环保板块:行业增速最高 但业绩分化严重

节能环保板块企业主营业务多样,业绩分化严重。板块整体营业总收入同比增长45.42%;实现归属于母公司净利润同比增长42.74%。

在研究的11家相关企业中,板块龙头企业三聚环保(300072.SZ)总收入和归属于母公司净利润行业遥遥领先,2016年上半年总收入为58.07亿元,占板块总收入的40.22%;归属于母公司净利润为8.04亿元,占板块净利润的47.97%。仅这一家公司就占去了该子板块营业收入的45%和净利润的52%。

上半年营业收入不到10亿元的企业有8家,易世达(002630.SZ)营业收入只有不到5000万元,同比下滑48.96%,同样处于业务转型阶段的双良节能(002469.SZ)报告期内营业收入为8.57亿元,同比下滑61%。

虽然节能环保板块的营业收入和净利润实现双增长,但是个别企业的归属于母公司净利润出现了幅度较大的下滑,其中双良节能(002469.SZ)在报告期内归属于母公司净利润同比下滑幅度超过高达67%。

综合类企业:营收、业绩冰火两重天

主营业务有涉及两类及以上环保业务的公司被纳入综合类企业,这种多环保业务并行发展的企业规模也相应较大。该板块上半年营业总收入同比增长最高为47.14%;但净利润的降幅也最大,大降23.76%。

该板块标的公司有11家,包括水务和固废处理的首创股份(600008.SH)、城投控股(600649.SH)、启迪桑德(000826.SZ)、瀚蓝环境(600323.SH)等。其中首创股份曾经入选2015年水业十大影响力企业,瀚蓝环境和启迪桑德曾经入选为2014年度中国固废行业十大影响力企业。

综合性板块内,2016年上半年营业收入超过30亿元的企业有3家,分别为城投控股,启迪桑德和首创股份。

营业收入和归属于母公司净利润同比增长幅度最大的是兴源环境(300266.SZ),同比分别增长127.72%和240%。截至2016年6月兴源环境累计在手的订单接近120亿,大额的订单为公司的业绩增长奠定了基础。其中公司签订的包括九江市柘林湖湖泊生态环境保护在内的PPP项目协议金额117亿元,协议金额为公司2015年销售收入的13.2倍。

——

附:分类标准

在公共事业和节能环保板块中挑选出78只个股作为环保行业的代表个股。

水处理(23家):公司主营业务为水处理业务或者从事生产水处理设备、产品等水处理主业业务明显;主营业务中水处理业务收入占比超过10%。

固废处理(10家):公司主营业务为固废处理业务或者从事生产固废处理设备、产品等固废处理业务较为明显,主营业务中固废处理业务收入占比超过10%。

大气处理(10家):公司主营业务为大气处理业务、从事生产大气废气处理设备以及对大气废气进行再加工等大气处理业务较为明显;主营业务中大气处理业务收入占比超过10%。

监测企业(13家):公司主营业务包括环境监测仪器、装备、零件等的生产,而且监测仪器包括对污水、大气废气、煤矿、土壤的监测和评级等,生产监测仪器的主营业务较为明显,营业收入占比超过10%。

节能企业(11家):公司主营业务包括使用技术或者生产设备设备改善电、煤、水等能源使用情况达到节能环保效果。

综合类(11家):公司主营业务不止一种环保业务,且公司主营的各种环保业务的营业收入增速稳定。

评论