文|科技新知 小葵

编辑丨伊页

农历新年前,禾赛科技向美国证监会提交招股书,拟在纳斯达克上市,有望成为“中国激光雷达第一股”。巧合的是,在2022年12月商务部更新的《中国禁止出口限制出口技术目录》中,激光雷达赫然在列。

当前,中概股危机刚刚结束,而海外激光雷达市场正面临寒冬;高调冲击上市的禾赛,背后暗藏了哪些玄机?

起步于Robotaxi

一直以来,做激光雷达的禾赛科技,就备受资本市场的关注。

激光雷达的原理,是接收向外发射后反射回来的激光,获取外界物体的相对距离,进而实现对汽车周围环境的识别。早期主要应用于科研和测绘项目,80年代开始逐步进入无人驾驶的研发路径。

2017年,奥迪发布了全球首款搭载激光雷达的量产L3自动驾驶汽车A8。2019年,Robotaxi概念开始火热。虽说激光雷达相比其他传感器昂贵得多,但看得更远、物体识别水平较高、信息密度也更大,使其成为自动驾驶必须“安排”上的顶级配置。

一时间为了追赶潮流,百度、Waymo、Cruise等国内外公司,纷纷抢购激光雷达搭载到自家自动驾驶的汽车上。这些自动驾驶车队,开始了以美国加州为主要根据地,狂“刷”里程数的征途。

乘着这股东风,2021年1月,禾赛科技试图登陆科创板,用15%的股份募资20亿元人民币来继续发展。但在递交招股书后的两个月,便悄悄撤回。

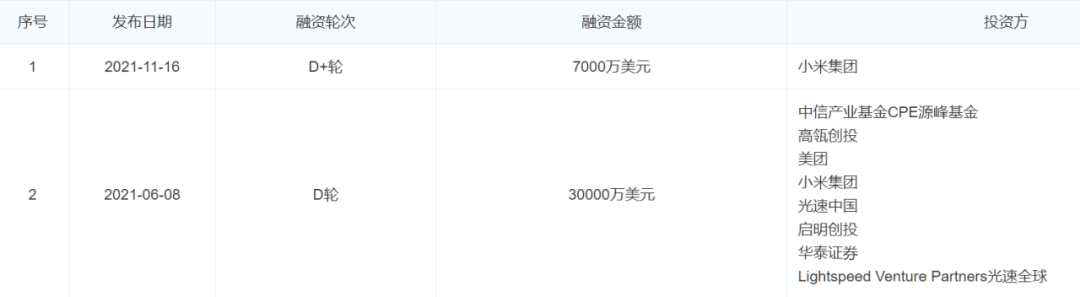

撤回的原因,主要是2020年9月的一次增资或涉嫌突击入股。好在塞翁失马,2021年6月,禾赛得到了来自小米、美团、高瓴为首的新一轮融资,11月又再获小米的单独增资。

连着两轮的融资,干脆承包了禾赛的20亿资金需求。一级市场的投资者宁愿抬高市值,也要秉承“肥水不流外人田”的心态,拿下禾赛的股份。

经过一年多的沉淀,禾赛不负众望地快速发展。即使当前仍在亏损,但已经成为车载激光雷达出货量的龙头。

2019年-2022年前9个月,禾赛科技实现营业收入分别为3.48亿元、4.16亿元、7.21亿元和7.93亿元;净亏损分别达1.2亿元、1.07亿元、2.45亿元和1.65亿元。按今年前三季度7.93亿元的营收规模计算,禾赛科技的营收已经在上市的激光雷达企业中排名第一,是第二名的三倍还多。

不过,早先带动禾赛业绩的逻辑,随着自动驾驶的行业寒冬的来临,逐渐疲软。如今市场对禾赛的期待,已然切换到了一个更广阔的空间。

市场看好什么?

「科技新知」在《“鲶鱼”特斯拉,这次又在搅动什么?》中曾提到,长期来看,新能源汽车替换燃油车的逻辑始终成立。

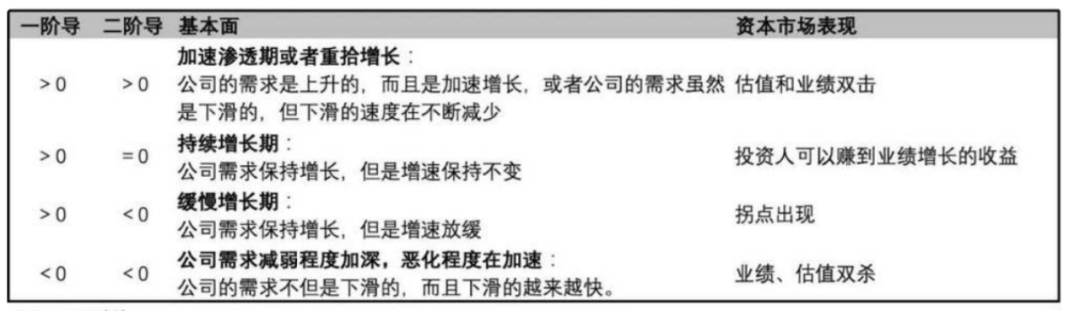

眼下,新能源汽车市场即将走出早期飞速扩张的加速期,转而进入较为稳定的增长期。这意味着新能源汽车渗透率的二阶导即将接近0,投资人们将持续收获业绩稳步增长的收益。

而在资本市场上,如果增速和预期都不存在较大争议,那么对应的公司市值,大概率早已充分地体现。

新能源汽车赛道的投资者们若想要更大的收益,就只能寻找确定趋势下,还未充分进入市场的“更大的杠杆”。例如HUD、车机系统、激光雷达等等。

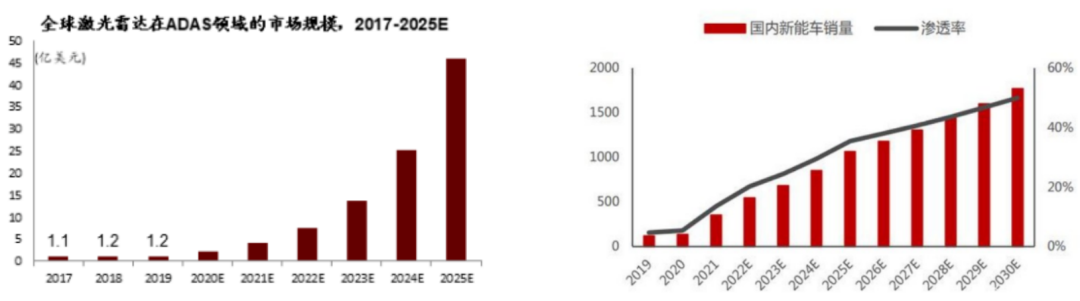

当前汽车智能化的发展,让车型配置逐渐开始内卷。传感器、智能化硬件甚至冰箱家电往车里“塞”,几乎已成为车企和消费者的共识。叠加激光雷达价格逐渐下探,ADAS行业的激光雷达成本预计将在2021年-2020年每年下降约9%。激光雷达将不再限于服务高级自动驾驶和少数高端车型,逐渐也成为市场标配。

市面上已经搭载的车型,包含小鹏G9、蔚来ES7、理想L9、极狐阿尔法S、智己L7、哪吒S、阿维塔11等。预期未来搭载的车型产品也将越来越多,例如小米汽车等。

根据中金的报告,2022年11月激光雷达市场渗透率仅为1.5%。如果不考虑全部辅助驾驶车型采用激光雷达的可能性,按照IDC发布的2022上半年L2级辅助驾驶的渗透率为26.6%来估算,激光雷达对标实现当前L2级的渗透率,就存在着超过17倍的增长空间。

基于当前搭载激光雷达产品的低渗透率和新能源汽车行业未来增长的确定性,再考虑到禾赛的龙头地位,预期比以前更高的回报,或许才是今天投资者们关心禾赛最大的因素。

不过,正如投资者们对新能源汽车整车厂的下注,龙头+增速的组合,总有魔法失灵的那一天。就像是一开始,投资者们认为特斯拉会一直保持优势地位向前冲,一直保持高利润、高增速、高市占率的三连击。但如今,特斯拉的增速和销量第一的位置,悄然被比亚迪夺下。

这个道理,禾赛比谁都要明白。激光雷达看似好日子的背后,其实暗含着生死存亡。

禾赛的生死时速

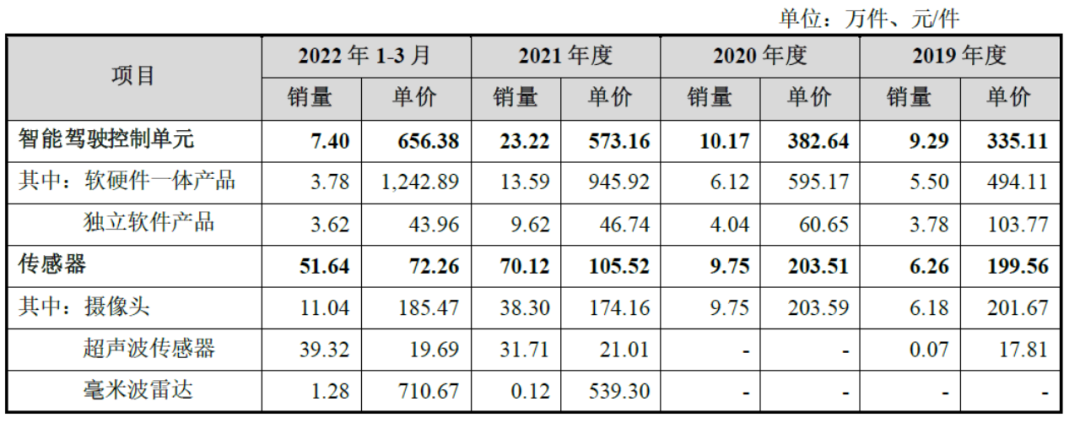

一直以来,在自动驾驶技术的研发中,虽然需要很多不同类型的传感器,不过毫米波雷达、摄像头、超声波雷达相对激光雷达,都不太值钱。

参考自动驾驶公司纵目科技的招股书,2021年其他传感器均价最贵才500元人民币;对比禾赛科技的激光雷达,2021年的均价高达7700美元。

但高售价并不一定意味有“高科技”。

禾赛的解决方案,本质上并没有利用降维打击的技术,反而是尽可能地选择了相对已经成熟的路线(半固态+ 905nm+线光斑+转镜一维扫描)。这样的方案显然很难绕过先行者处心积虑设置的专利高墙,让公司在发展中吃了不小的亏。但如此操作,却能让产品成本下降和快速量产。

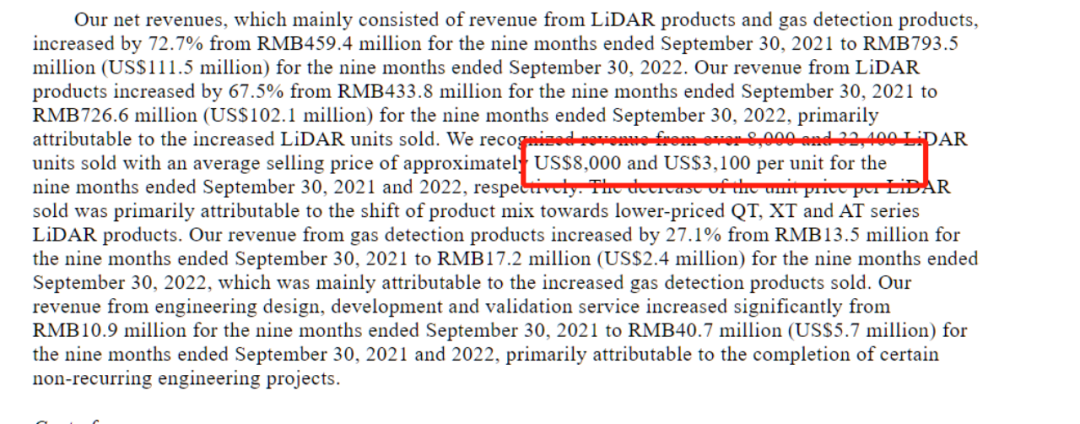

同比2021年-2022年前三季度,禾赛出货均价从8000美元一路狂砍到3100美元。考虑到大客户理想汽车合作,要的只是低配置产品,外加以价换量操作的可能性,2022年第三季度,禾赛的净利率为-20.85%,毛利率达到44%。

但对比已经上市的同行Velodyne和Luminar,分别达到-99.74%和-147.72%,堪称“卖一台,亏一台,再倒赔一台”的毛损,禾赛的利润水平简直算得上一股清流。

成熟的解决方案+降本的诉求,意味着激光雷达已经摆脱此前“高贵”的形象。未来随着产品进一步放量,来自制造业的铁律,也终将支配行业。

激光雷达说白了就是汽车产业链上的一个配件。当行业内竞争者们的利润率和规模达到平衡后,很有可能也要走回其他传感器“价格低又无显著技术壁垒”的老路。

禾赛必须在被规模与成本决定行业终局之前,抓住窗口期,打一场产能价格战的豪赌。

为了实现这个目标,首先还是要降本。

包括本次美股IPO在内,几年以来,禾赛一直在通过自建工厂解决成本问题。但成本优化速度并没有追上价格下降速度,生产利润率还远未达到平衡点。

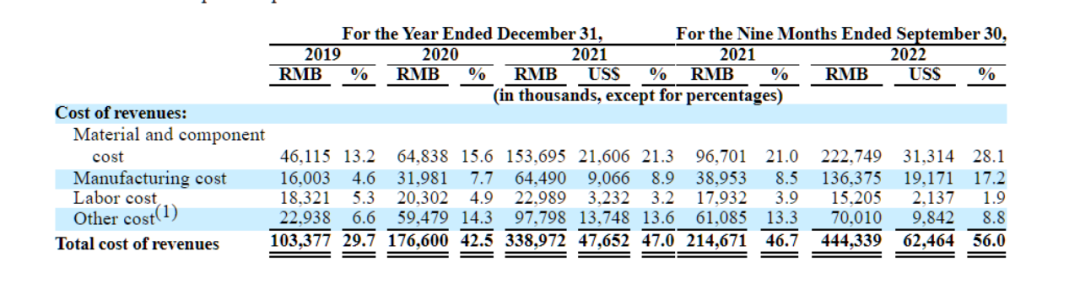

对比2021年-2022年前三季度的出货量及成本,按照招股书的各项成本/出货数量计算,单个雷达成本下降至原来的51%,同时人工费用的平均值也在快速削减。成本控制有了很大进展,但这还远追不上出货价格从8100下降到3000的速度。

降本和降价,二者之间什么时候能取得平衡,现在还完全看不到希望。

接下来,禾赛希望通过出货的规模优势,重演在美国市场收割其他小玩家的游戏。

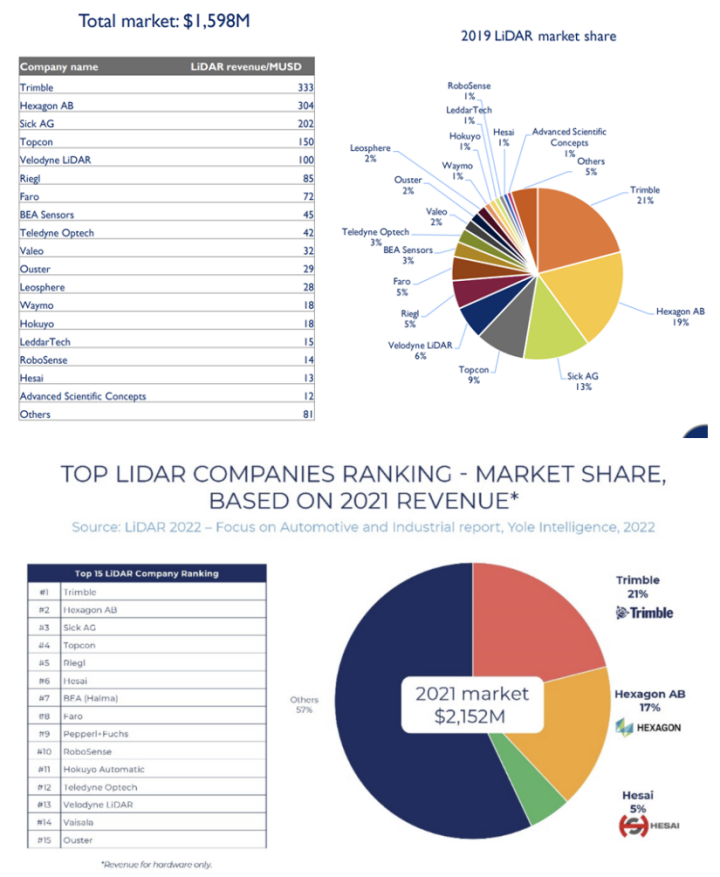

2019年,Yole统计了美国激光雷达公司市场份额排名。排除Trimble、Hexagon、Sick AG、Topcon这些搞测绘的公司,车载雷达排第一的是Velodyne,禾赛排在Waymo、Robosense(速腾)等几家后面,位列第七,只有1%的份额。

而2021年的数据显示,禾赛拥有5%市场份额,排名第一,Robosense(速腾)第二,Velodyne第三。

市场份额和排名的变化,说明行业发展过程中出清了相当多的小型玩家。昔日对手,激光雷达领域鼻祖Ibeo提交破产申请;Ouster和Velodyne两大行业巨头合并,抱团取暖;2016年做成奔驰E级项目的Quanergy也因市值过低而退市。

不过这样的操作,放在国内恐怕不会太顺利。

一方面,禾赛没有基于自家传感器的自动驾驶解决方案,做不到类似华为软硬一体的技术稀缺性。另一方面,由于供应链伴随产品的成熟,“低价能用”的产品预期也会出现。

届时禾赛很可能无法再现用成本和营收“拖死”对手的手段;技术的相对劣势,或将导致其反被卷入长期的“大乱斗”。

如此看来,留给禾赛的时间,并不多了。

写在最后

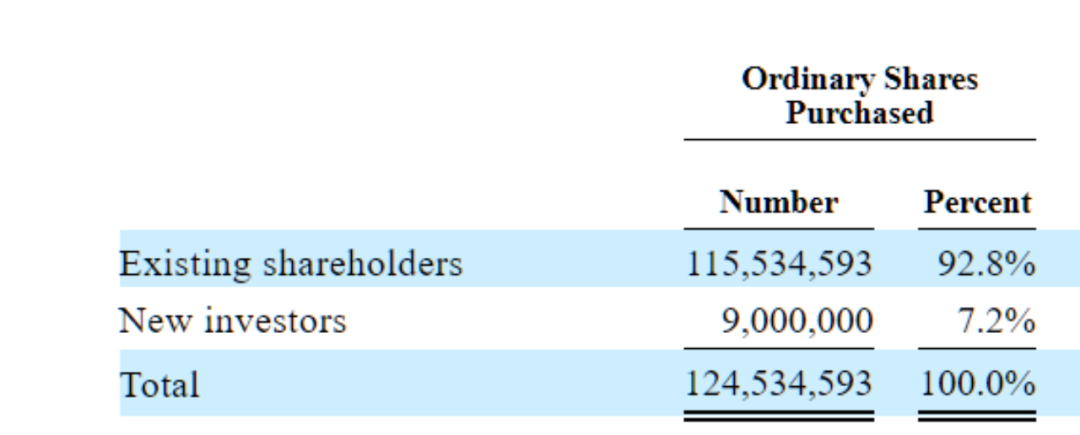

2月3日凌晨,禾赛更新了标明融资金额的招股书。以7.2%的股份交易1.454亿美元的融资,对应公司20亿美元的估值。算下来禾赛用于投入制造能力的资金,只有2.5亿人民币。

两年前,禾赛冲击科创板的估值就是差不多20亿美元,两年后,在美股纳斯达克还是20亿美元。看来,自动驾驶的商业化迟迟不能兑现,市场上投资热情相比两年前也被极大地消耗。

上市融来的现金资本,能否转化成规模与成本优势,又如何让禾赛继续维持龙头地位,还需要拭目以待。

评论