文|氨基观察

这可能是2023开年18A最大的谜团。

在支付1.25亿美元首付款之后,渤健决定终止与诺诚健华关于BTK抑制剂奥布替尼的合作。

这也是诺诚健华BTK抑制剂肝损伤故事的续集。在部分市场人士看来,渤健选择退货,问题可能是出在奥布替尼身上,即产品安全性、临床效果不及预期。

与之相反,也有人认为,问题在于渤健。渤健陷入“中年危机”,只能抛弃奥布替尼,把钱花在刀刃上。

而在诺诚健华眼中,这并非退货,而是自己重获奥布替尼海外权益。1.25亿美元首付款不可退还、不予抵扣,奥布替尼的自身免疫性疾病管线重归公司,诺诚健华更是表示“欢迎”。

那么,到底是奥布替尼不够好,还是人到中年的渤健不够给力?

真相只有一个。

01 奥布替尼不够好?

究竟什么原因,让渤健在支付完1.25亿美元首付款,临床试验进展到二期时,忽然决定终止合作,1.25亿美元就此打了水漂?

一些市场人士猜测,很可能是奥布替尼的临床数据不够好。这种猜测并非没有根据,甚至可能性还不小。

临床数据包括两方面,安全性和疗效。

先来看安全性问题。虽然在血液瘤领域,BTK抑制剂已经是一款成熟产品,但在多发性硬化症这一领域,BTK抑制剂还是个毛头小子。并且,在征战多发性硬化症的路上,BTK抑制剂有安全问题的“前科”。

就在2个多月之前,奥布替尼刚刚因为肝损伤问题被FDA黄牌警告,暂停了奥布替尼治疗多发性硬化症的部分临床。

因肝损伤问题翻车的还有赛诺菲。2022年6月30日,FDA暂停了赛诺菲BTK抑制剂Tolebrutinib在多发性硬化症和重症肌无力开展的3期临床试验,原因也是临床试验中出现多例药物引发的肝损伤。

要知道,多发性硬化症这种慢性疾病需要患者长期服药,所以安全问题尤为重要。

此前,诺诚健华表示,肝损伤问题可以解决,对产品影响较小,但在临床数据出炉之前,奥布替尼是不是真的没有安全问题,谁也不知道。

更重要的是,奥布替尼不仅安全性存疑,它的临床效果如何也要画上一个问号。

诺诚健华在2月15日召开的电话会议中透露,已经有少数人知道奥布替尼12周早期高剂量组的有效性数据。

那么,就不排除这样一种可能,即渤健在看到奥布替尼初步的临床数据后觉得不及预期,于是选择退货,及时止损。

毕竟,渤健号称神经疾病领域一哥,尤其是多发性硬化症,一直是渤健收入的主要来源之一。而如今,一哥的地位遭受威胁。渤健在多发性硬化症领域的重磅炸弹药物Tecfidera已经到达专利期,在仿制药的侵蚀下,2022年Tecfidera营收14.43亿美元,同比下降26%。

为了维持自己在多发性硬化症领域的一哥地位,渤健一直在努力寻找相关产品。日前在电话会议中,渤健表示将继续推动多发性硬化症药物Vumerity的发展。

而当初,渤健以1.25亿美元首付款拿下奥布替尼的全球权益,也是希望继续保持自身在多发性硬化症领域的优势。

在这种情况下,已经支付了这么一大笔首付,如果奥布替尼数据足够好,能够帮助渤健保持在多发性硬化症领域优势的话,渤健会愿意放手吗?

02 渤健不给力?

按照渤健的说法,终止合作是为了便利。何为便利?不得而知。

不过,根据渤健2022年的经营情况,也有市场人士认为,并不能排除奥布替尼本身并没问题,问题出在渤健身上的情况。

今时不同往日,如今的渤健压力山大,一分钱都要掰成两半花。

这一点都不夸张。就在渤健和诺诚健华分手消息传来的同一天,渤健也公布了2022年财报。2022年,渤健全年总营收101.73亿美元,同比下降7.36%,其中,产品净销售额79.88亿美元,同比下降9.7%。

事实上,近4年来,渤健的营收在持续下降。甚至,在其优势领域,多发性硬化症和髓性肌萎缩症产品的增长也不如人意。

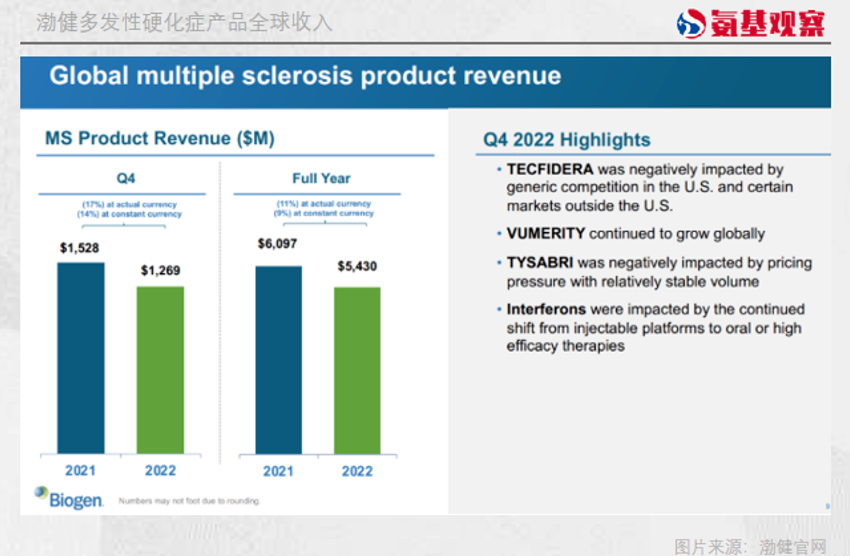

如上文所说,由于重磅产品遭遇专利悬崖,2022年渤健多发性硬化产品总营收54.30亿美元,同比下降11%;

而在髓性肌萎缩症领域,渤健的处境也不甚乐观,诺西那生钠的多款竞品已经获批上市,不断蚕食着诺西那生钠的市场。2022年,诺西那生钠的销售额为17.94亿美元,同比下降5.83%。

在这种情况下,渤健不得不选择开源节流,将有限的资源投入到公司的拳头产品。

2月15日,渤健CEO在电话会议上透露,今年上半年,渤健会专注于重新调整公司的方向,将重心放在产品销售额增长上,着眼于成本。

具体来说,由于收入下降,渤健将根据项目的成功概率、所需成本,来重排药物研发的优先级,将资源重点放在那些在各自治疗领域具有变革性的产品上,比如阿尔茨海默症药物Leqembi和口服抑郁症新药zuranolone。

目前,Leqembi已经获批上市开启商业化,zuranolone则有望于在今年获批上市。在商业化的关键节点上,这两款产品都需要不小的开支。

一面是不断下降的产品收入,一面是不断增加的商业化支出。这种情况下,渤健自然要将钱花在刀刃上,优先重点产品的商业化,同时,削减一些成功概率低、处于早期临床、花费大的项目。

如此一来,奥布替尼被放弃也就无可厚非。

毕竟,奥布替尼还处于二期临床阶段,如果顺利,后续渤健还要拿出高达8亿美元的里程碑款。对于正在节流的渤健来说,这并不是一个小数目。

03 即将揭晓的真相

以上两种情况是不同市场人士的猜测,渤健与诺诚健华分手的真相究竟是什么,或许我们很快就会知道答案。

诺诚健华在电话会议中披露,预计在2023年二季度进行奥布替尼的24周临床数据分析,并会公布这一结果。届时,诺诚健华和渤健分手究竟是不是因为奥布替尼的数据问题,也就有了答案。

如果最终数据证明奥布替尼不够好,这对于BTK抑制剂在自免领域的发展来说,绝对是一大消极影响。

在自免领域,赛诺菲BTK抑制剂已经在天疱疮适应症上尝过败绩,如果再经历一次多发性硬化症的失败,无疑会动摇药企的信心。BTK抑制剂在自免领域的可行性,或许也需要被重新评估。

而这对于诺诚健华来说,打击或许更大。核心在于,BTK抑制剂在自免领域的应用是支撑诺诚健华估值的关键。

在血液瘤领域这一成熟适应症上,有百济神州、礼来、艾伯维等众多强势选手扎堆,奥布替尼并不具备优势。但在自身免疫疾病领域,诺诚健华进度较为靠前,有望在这一领域占据先发优势。

并且,自身免疫疾病难以治愈,普遍存在用药周期长的特点,药王修美乐就是出自这一领域。若BTK抑制剂在自身免疫疾病领域的适应症成功开拓,无疑会成为印钞机。

何况,还有渤健这么一个多发性硬化症领域的一哥做靠山,奥布替尼在海外多发性硬化症领域的开拓,更是信手拈来。奥布替尼的想象空间,也就自此而来。

重中之重在于,除了奥布替尼,诺诚健华管线中具备想象空间的产品并不多。目前,其管线中研发进度较快的ICP-192、ICP-723仍然处于临床II期,距离上市仍需一段时间。

因此,每当奥布替尼有一些风吹草动,都会引起诺诚健华股价的大幅度震荡。这次分手事件发生后,截至2月16日收盘,诺诚健华港股股价大跌27.34%。

对于诺诚健华而言,或许也需要思考一下,奥布替尼之外该用什么来支撑自身的百亿估值。

估值之外,诺诚健华还需要考虑一下自身形象问题。毕竟,若该临床失败或数据不佳,便意味着渤健退货是因为产品问题,这与公司当前的口径存在较大分歧。在部分投资者看来,这也意味着公司拥有较大的道德瑕疵。

当然,上述只是最坏的情况,也存在着诺诚健华奥布替尼并无问题的可能。如果真是这样,那么一切也就无需担忧。

最终,这场分手事件的真相会是什么,我们等待时间给出答案。

评论