文|新经济e线

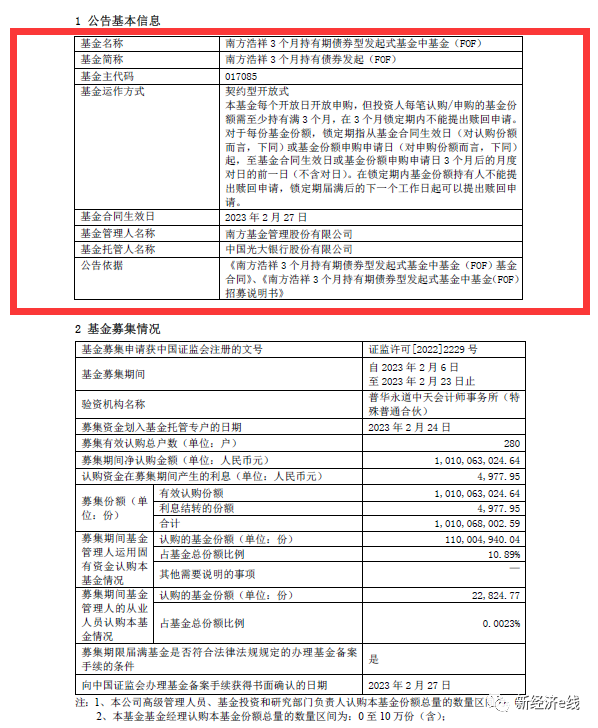

新经济e线获悉,进入2023年来,FOF发行热度进一步升温。2月28日,据南方浩祥3个月持有期债券型发起式基金中基金(FOF)基金合同生效公告称,基金合同生效日为2023年2月27日,募集规模合计约10.1亿元。基金募集有效认购总户数为280户,户均认购金额高达360.74万元。

此前,南方浩祥3个月持有(017085)于2月24日宣告提前结束发行,基金于2023年2月6日开始募集,原定募集截止日为2023年5月5日。其公告表明,因基金募集期内已满足基金合同生效的条件,根据有关约定,基金的募集截止日提前至2023年2月23日,并自2023年2月24 日起不再接受认购申请,提前结束本次发售。

就在28日当天,英大基金旗下英大延福养老2035三年持有、英大延福养老2055三年持有、英大延福养老2060三年持有等3只养老FOF也齐齐宣称提前结募。3只养老FOF原定募集期为2022年12月1日至2023年3月1日。经公司与基金托管人浦发银行协商一致,决定将上述基金募集截止时间提前至2023年2月27日,即自2023年2月28日起(含当日)不再接受投资者对以上基金的认购申请。

Wind统计表明,截至2月28日,包括南方浩祥3个月持有在内,当月有9只FOF成立,合计募集规模达38.17亿元,平均发行份额达4.24亿份,创下近五个月来新高。截至28日,仍处于发行期的FOF就有11只,包括易方达优势风华六个月持有、易方达优选星汇六个月持有、南方浩升稳健优选6个月持有、南方浩恒稳健优选6个月持有等。

来源:基金公告

此外,新经济e线注意到,备受市场关注的个人养老金基金管理人也增加了新的成员,分别为国寿安保基金、东证资管、国泰君安资管。截至2月24日,获准增设Y份额的养老目标FOF从首批的129只增加到137只。新增8只产品中,东证资管3只、国泰君安资管2只、国寿安保基金2只、兴证全球基金1只。

首发初现赚钱效应

值得关注的是,作为个人养老金账户制下的首发产品,首批个人养老金基金自成立以来初现赚钱效应,开了个好头。特别是目标日期型FOF自成立以来普遍录得正收益,而目标风险型FOF中仅民生加银康宁稳健养老一年Y一只产品成立以来录得负收益,业绩垫底。截至今年2月23日,其成立以来的总回报为-0.05%。

据Wind数据统计,截至今年2月23日,按成立以来的业绩回报排序的话,工银养老2050Y以5.41%的总回报位居榜首。该基金业绩比较基准为,中证800指数收益率*70%+中债新综合(财富)指数收益率*30%。

公开资料表明,工银养老2050Y基金经理周崟于2014年加入工银瑞信基金,曾任指数投资部量化研究员、投资经理。截至目前,周崟在管基金5只,分别包括工银智远配置三个月持有期、工银养老2055、工银养老2050、工银养老目标日期2060五年持有、工银积极养老目标五年持有,合计管理规模约6.54亿元。

另据工银养老2050Y2022年四季报披露,报告期内,A股内部行业配置上,本基金在四季度未对大类板块做显著调整,而对板块内部做了适当微调。金融周期板块内部小幅减持周期增持券商,成长板块内部适度增配估值相对较低的TMT板块及军工板块,消费内部小幅增持受益于消费场景放开的子板块。

截至四季度末,本基金穿透后权益仓位保持中性,并持有部分港股资产。A股内部保持对消费、医药、金融周期、成长等主要板块的均衡配置。固收资产方面,四季度债券市场的回调或进入尾声,但随着经济的逐步修复,债券市场可能暂无趋势性机会,预计保持标配,维持中性久期,力争规避信用风险和流动性风险。

具体来看,工银养老2050Y去年四季度末基金仓位超过九成,达90.46%。其中,前十大重仓基金分别为鹏华中证酒ETF、富国中证港股通互联网ETF、易方达丰和A、易方达裕祥回报、博道远航C、中信建投行业轮换C、工银精选金融地产C、富国转型机遇,累计持仓市值为8187.32万元,占基金净值之比为33.43%。

紧随其后的是中欧预见养老2050五年Y。截至2月23日,其成立至今的总回报为4.81%。作为中欧基金旗下FOF产品的主力操盘手,桑磊在管FOF产品多达10只,管理规模超过80亿元,达86.56亿元。

桑磊历任平安资管风险管理、组合投资经理,平安人寿资产配置管理岗、助理资产配置经理,平安保险首席投资官办公室助理资产策略经理,众安保险资产管理部负责人,永诚保险资管(筹)组合投资经理。2016年12月加入中欧基金,曾任配置研究、投资经理。

据新经济e线了解,不同于工银养老2050Y分散多家的持仓风格,中欧预见养老2050五年Y以重仓自家基金为主。据基金2022年四季度披露,其前十大重仓基金分别为中欧明睿新常态A、中欧先进制造C、中欧明睿新起点、中欧丰泓沪港深A、华泰柏瑞中证光伏产业ETF、中欧新趋势A、华夏中证新能源汽车ETF、中欧新动力A、中欧可转债C、国泰中证全指证券公司ETF,合计持仓市值为16237.03万元,占基金净值之比达47.45%。

而在总回报位居位十的个人养老金基金中,易方达基金旗下产品整体表现突出,共计有5只产品上榜,分别包括易方达汇诚养老2043三年Y、易方达汇诚养老2038三年Y、易方达汇诚养老2033三年Y、易方达汇智平衡养老(FOF)Y、易方达汇欣平衡养老三年持有Y。截至今年2月23日,以上5只产品成立以来的总回报分别介于4.39%和4.78%之间。

理财产品快速扩容

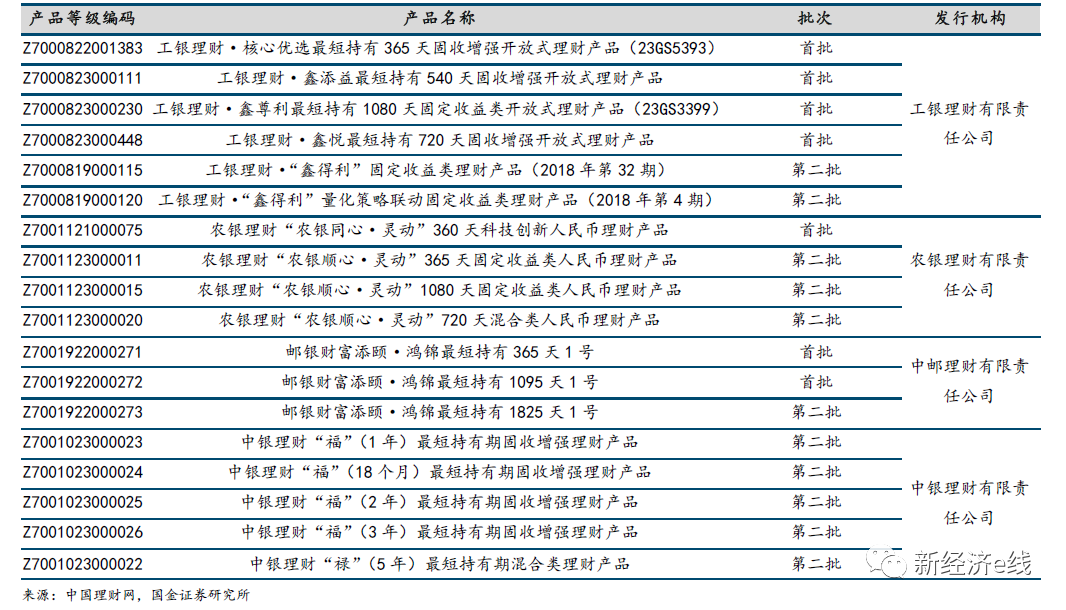

此外,新经济e线获悉,继首批个人养老金理财产品名单发布不到一个月后,又迎来了新一轮快速扩容。今年2月24日,新一批个人养老金理财产品名单浮出水面。与首次发布名单相比新增了11只理财产品,产品数量增加至18只。

个人养老金理财产品名单(截至2023 年2 月24 日)

从中国理财网最新发布的个人养老金理财产品名单来看,新增的11只产品分属工银理财、中银理财、农银理财、中邮理财四家理财公司。其中,工银理财新增2只,农银理财新增3只,中邮理财新增1只。中银理财此次是首次有产品纳入个人养老金名单,本次共纳入5只产品。工银理财是目前拥有个人养老金理财产品最多的银行理财公司,共计有6只产品。

此前于2月10日,首批个人养老金理财产品名单发布。从上榜名单上来看,共7只个人养老金理财产品正式发售,其中包括工银理财、农银理财和中邮理财三家理财公司。首批产品均为公募类净值型开放式产品,除1只产品为混合类产品外,其余6只产品均为固定收益类产品;5只产品为新发产品,2只为存续产品,并针对存续产品设置“L份额”。与公募个人养老金基金产品的“Y份额”类似,“L份额”是针对个人养老金账户制资金设置的独立运营份额。

产品期限方面,与前期试点产品相较,首批个人养老金理财产品年限较短。其中,3只产品锁定期为1年(及以内),1只产品为1年半、1只产品为2年、2只产品为3年;首批产品业绩基准为3.65%-4.2%。

2022年11月25日,人社部、财政部、国家税务总局发布《关于公布个人养老金先行城市的通知》,明确在北京、上海等36个先行试点城市(地区)实施个人养老金试点工作,标志着个人养老金账户制迈入落地期。不过,从实际情况来看,个人养老金试点前期仍存在多项条件约束,诸如个人养老金理财产品尚未上线,产品货架有待完善;第三方平台相关业务推广尚未铺开;后台系统仍处于对接完善期等。

尽管如此,个人养老金试点工作仍取得了相对亮眼的成绩。截至2022年末,个人养老金账户参与人数达1954万人,缴费人数为613万人,占参与人数的31.4%;账户总缴费金额达142亿元,人均缴费金额(实际缴费人数口径)为2316元,为缴费最高限额(12000元/年)的19.3%。这在一定程度上也反映出个人养老金账户对居民的吸引力。

今年1月20日,银行业理财登记托管中心发布《个人养老金理财产品行业信息平台管理实施办法(试行)》(简称“《办法》”),自发布之日起施行。《办法》明确要求开展个人养老金投资理财产品业务的商业银行和理财公司及时做好理财行业平台接入、信息交互、数据交换和数据报送等工作。无疑,《办法》的出台,为个人养老金理财产品上线打下了坚实基础。

相比之下,背靠银行“大树”好乘凉,个人养老金理财产品试点规模增速远超其他产品。截至2022年11月下旬,个人养老理财产品规模增加至近1000亿元。而按养老FOF产品口径统计的话,截至2023年2月20日,公募养老基金产品规模合计约894.44亿元。

业内认为,个人养老金理财产品增速占优的核心原因在于,账户制架构下银行在账户铺设、产品销售、客户资源供给方面扮演多重重要角色,理财产品背靠银行这棵“大树”,在客户数目、客需适配度、销售经验、销售能力及意愿方面均有显著优势,有望在个人养老金账户持有人的资产配置中扮演重要角色。

评论