文|亿邦动力网 张睿

工业用品采购服务平台震坤行于3月7日晚,向美国证券交易委员会(SEC)提交上市申请,计划在纽交所上市,股票代码为“ZKH”,高盛和华兴担任承销商。

震坤行招股书中尚未公布拟发行股份数及价格,但是其备案费计算表(Calculation of Filing Fee Table)显示,募资总额预计为2亿美元。

震坤行成立于2014年,总部位于上海,为能源、建筑、汽车等行业客户提供一站式MRO采购和履约解决方案。招股书显示,2022年震坤行净收入为83.15亿元人民币(12.06亿美元),调整后净亏损为6.261亿元人民币(9080万美元)。

MRO意为维护、维修和运营(Maintenance、Repair &Operations)所需物料,随着中国企业的数字化转型以及电商化采购的发展,一站式MRO采购需求快速增长,CIC灼识咨询报告显示,中国MRO采购服务的市场规模从2016年的20747亿元增长到2022年的30041亿元,预计到2027年将达到39766亿元,与2022年相比复合年增长率为5.8%。

中国MRO行业的代表性企业有震坤行、京东工业、鑫方盛、西域、工品一号等,过去五年,这些企业在一级市场获得多轮风险投资,其中震坤行累计融资金额超过60亿,居行业之首,其投资方包括中国国有企业结构调整基金、云锋基金、中投海外、钟鼎资本、腾讯、老虎基金、经纬中国等。

可以预见,震坤行上市对于中国MRO行业将起到示范和带头作用,其公开的招股书也使我们能够更详细地了解MRO企业的商业模式。

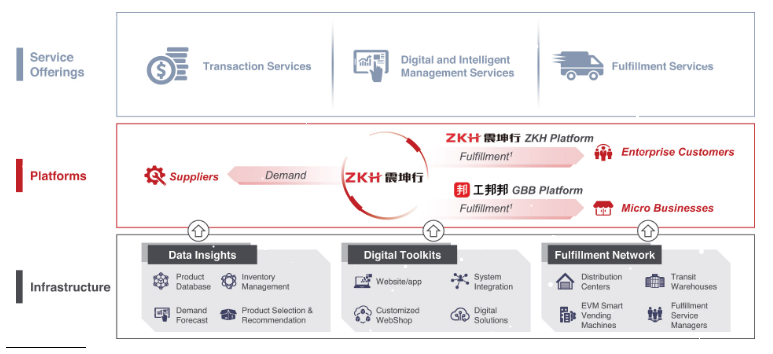

01、“震坤行”和“工邦邦”双平台

震坤行旗下包括两个MRO平台:面向大型企业的“震坤行”(ZKH)及面向小微企业的“工邦邦”(GBB)。

“震坤行”平台又包括两种收入模式:产品销售模式和市场模式。

产品销售模式:向供应商采购产品,管理库存,并向客户销售,亦可以理解为“自营”模式。2022年,来自震坤行平台产品销售收入为72.77亿元,在净收入中所占比例为87.5%。

市场模式:供应商通过震坤行平台向客户销售产品,并向震坤行支付销售佣金,亦可以理解为“平台”模式。市场模式于2019年6月推出,截至2022年12月31日,有2400多家供应商,累计售出约220万个SKU,GMV达到14.44亿元。

市场模式对GMV的贡献从2020年的6.1%增加到2021的10.7%,并在2022年进一步增加到15.4%。2022年市场模式收入为1.80亿元,在净收入中所占比例为0.6%。

招股书提到,市场模式下的客户仍然可以无缝地获得震坤行的履行服务和售后服务。

面向小微企业的“工邦邦”平台上线于2018年12月,目前为产品销售模式,2022年工邦邦平台收入为8.10亿元,在净收入中所占比例为8.7%。

值得一提的是,工邦邦满足了微型企业分散的MRO采购需求,对震坤行来说意味着以低运营资本要求的经济高效方式扩大了规模,而且由于工邦邦平台使用现金结算,不存在账期,对震坤行公司整体现金流有积极影响。

此外,其他收入主要包括提供经营租赁服务产生的收入,比如某些类型的机械和设备、测试和维修服务以及仓储和物流服务。

02、1730万SKU,5.8万家客户

截至2022年12月31日,震坤行产品覆盖了五大产品类别、32个产品线、约1730万个SKU,来源于21000多家供应商。

五类产品指,备件、化学品、制造零件、通用耗材和办公用品。震坤行有一个专门的产品团队进行市场研究和SKU选择。

震坤行的客户数量,从2020年的3万多家增加到2021的5.2多家,到2022年进一步增加到5.8万多家,包括4万多名ZKH客户和1.7万多名GBB客户。

2022年客均消费16.16万元(23429美元),为震坤行贡献GMV超过100万元以上的客户数量,2020年至2022年分别为630家、1100家、1200家。2020年GMV排名前500的客户,平均支出从2020年的590万元增加到2021的970万元,并在2022年进一步增加到1010万元;2020年GMV排名前500的客户中,约91%在2022年与震坤行进行了交易。

从客户所属行业看,在2022年的前500名客户中,GMV行业贡献值分别为:机械和电子行业24%,能源行业22%,资源行业21%(包括钢铁和有色金属、化工、建筑材料和矿产),建筑行业5%(包括建筑和基础设施),汽车行业12%,其他行业16%。

关于客户策略,招股书提到,从大型公司开始,特别是中国的跨国公司,因为这些公司更熟悉一站式MRO采购服务,在此基础上,扩大产品线,建立供应链和履行能力,完善客户体验,再进一步将客户覆盖范围扩大到中小型企业(SME)和微型企业。同时,震坤行的服务范围从产品销售扩展到整个价值链的全套交易服务,包括产品采购和选择、交易、库存管理和端到端履行。

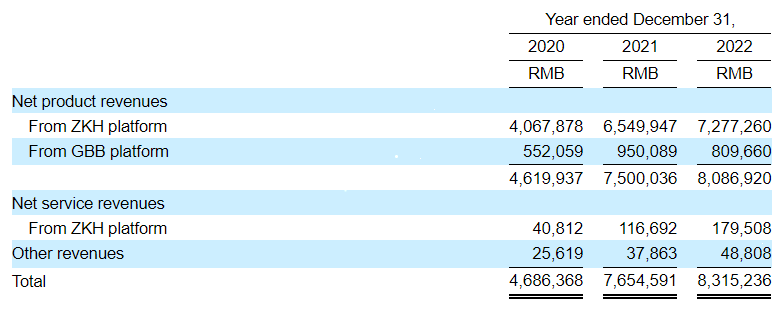

03、83.15亿元净收入,15.8%毛利润

2020年至2022年,震坤行的GMV分别约为50亿元、86亿元和94亿元,复合年增长率为37.3%;净收入则分别为46.86亿元、76.55亿元和83.15亿元。

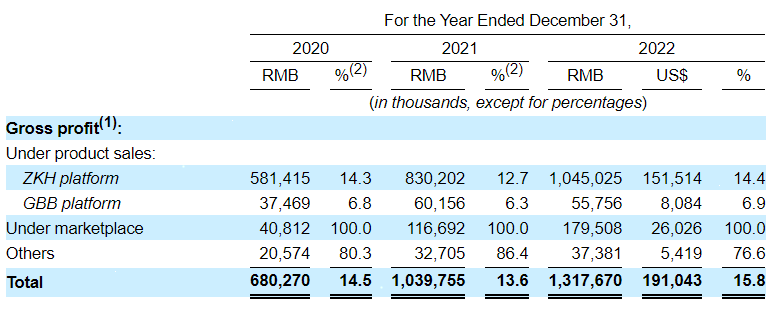

收入成本主要由产品购买、入境运输费用、库存减记构成。2020年至2022年,震坤行的收入成本分别为40亿元、66亿元、70亿元,分别占各年总净收入的85.5%、86.4%和84.2%。

从毛利水平看,震坤行过去三年的毛利率分别为14.5%、13.6%和15.8%。值得注意的是,在市场模式下,成本几乎可以忽略不计,毛利率达到100%。

招股书提到,从2021年底开始,震坤行通过采取一系列措施优化毛利率,包括但不限于:(i)加强毛利率管理,包括价格调整;(ii)与更多MRO产品的原始制造商合作,增加直接从他们那里采购的产品比例(相对于从分销商那里采购的),以降低总体产品采购成本。

震坤行的运营费用来自履约费用、销售费用、研发费用以及一般行政费用,毛利润减去运营费用之后,震坤行2020年至2022年运营亏损分别为3.998亿元、11.104亿元、6.857亿元,对应的运营利润率(运营亏损占净收入的百分比)分别为-8.5%、-14.5%和-8.2%,亏损收窄的原因是毛利润的增加以及劳动力优化和成本控制。

2020年到2022年,震坤行净亏损分别3.971亿元、10.941、7.311亿元,排除因发行F系列可转换票据而产生的股份补偿费用和利息费用的影响,调整后净亏损分别为3.052亿元、9.108亿元和6.261亿元。

04、30个配送中心,33.4天周转

震坤行定位为MRO采购服务平台,为客户提供一站式MRO采购和管理服务,并为行业价值链上的参与者提供数字化和履行解决方案,引领MRO行业的数字化转型,以降低成本和提高效率。

根据招股书,其服务模式可总结为三个:

一站式MRO采购和管理服务,包括匹配生产和采购计划、产品预筛选、智能推荐和库存优化,帮助客户确定最适合的产品;

数字化MRO采购解决方案,为ZKH客户和GBB客户提供各种数字采购接口和解决方案,这些功能实现了完全数字化和定制化的MRO交易体验;

端到端 服务,截至2022年12月31日,震坤行全国配送网络由30个配送中心、90个中转仓库和大约3600台EVM智能自动售货机组成。震坤行有260多名履行服务经理,837名仓 库和配送人员。

数字化能力是一站式MRO采购和管理服务的核心能力,震坤行数字化包括三方面:

数据洞察。基于交易量提炼出产品、定价和市场趋势见解,包括SKU管理、定价系统、智能库存管理系统。利用库存水平优化模型,震坤行的库存周转天数在2020年、2021和2022年保持在33.4天到38.4天的相对稳定范围内。

用于交易过程的数字工具。震坤行开发了一套交易渠道和接口,即MRP系统集成、打卡、API连接、定制WebShop以及其他基于SaaS的采购管理工具,以促进透明、高效和数字化的MRO采购。供应商也通过一套数字解决方案集成到震坤行平台中,以实现联合库存管理,提高销售效率。

履行网络。采用了数字化和轻资产的方法,并向仓储和物流网络输出技术。为了优化订单履行效率和库存管理,灵活地采用第三方物流,从供应商直接发货到客户。2022年,超过55%的订单GMV由供应商直接向客户发货。供应商也可以选择在震坤行仓库中租用空间,并使用震坤行提供的物流服务来装运存储在仓库中的产品。

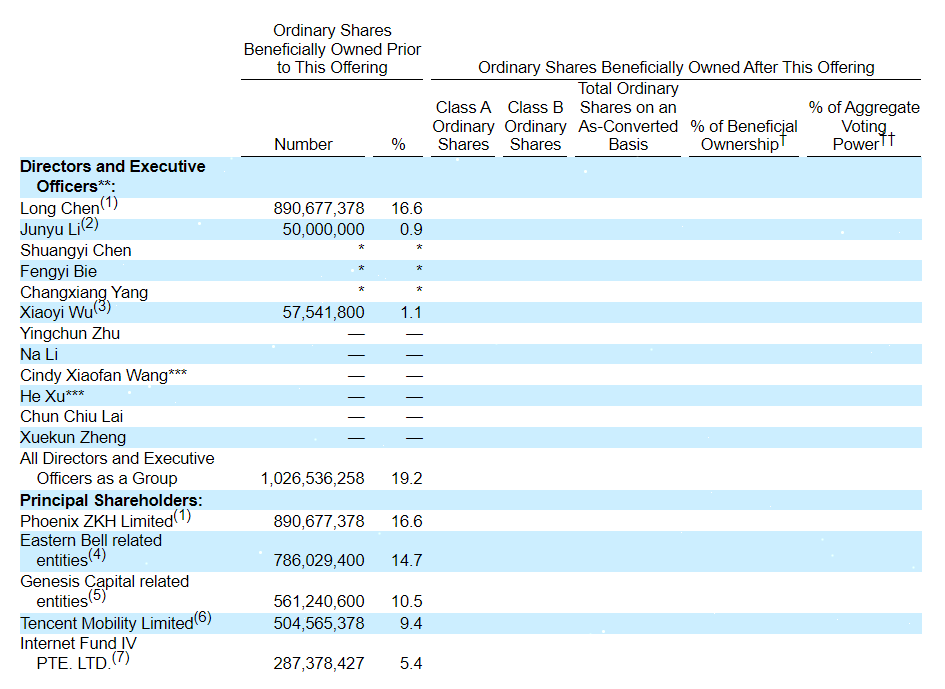

05、7轮融资,腾讯持股9.4%

2020年10月,震坤行工业超市获得3.15亿美元E轮股权融资,由云锋基金领投,中国国有企业结构调整基金(“国调基金”)、中投海外联合领投,普洛斯建发基金、建发新兴投资跟投,老股东钟鼎资本、元生资本、腾讯、老虎基金、经纬中国、君联资本、同创伟业持续跟投,华兴资本担任本轮融资的独家财务顾问。

该笔融资是中国工业用品领域最大一笔单轮融资。

2022年初,震坤行完成一轮非公开的融资,亿邦动力获悉,金额接近3亿美元。(点击阅读《数十亿巨款砸来!资本抢占最后一个独角兽高地》查看更多详细内容)

截至上市前,震坤行已经完成7轮融资,累计融资额约为60亿人民币,成为工业品领域募资金额最多的公司。

招股书显示,震坤行董事会主席兼首席执行官陈龙作为个人股东持有16.6%普通股,以及通过Phoenix ZKH Limited持有16.6%普通股,但通过管理层股东的各持股实体授权,陈龙持有总投票权的50%以上。

钟鼎资本、元生资本、及腾讯分别持股14.7%、10.5%、9.4%。

评论