广州银行股份有限公司近日递交首次公开发行股票并在主板上市招股说明书(申报稿)。据此,该公司拟冲刺深交所主板IPO上市。本次公开发行的股票数量不超过3,925,239,027股,不超过发行后总股本的25%(含25%)。本次公开发行拟采取全部发行新股的方式,该行股东不公开发售其所持股份。本次发行募集资金扣除发行费用后,将全部用于补充该行核心一级资本,提高该行资本充足水平,增强综合竞争力。

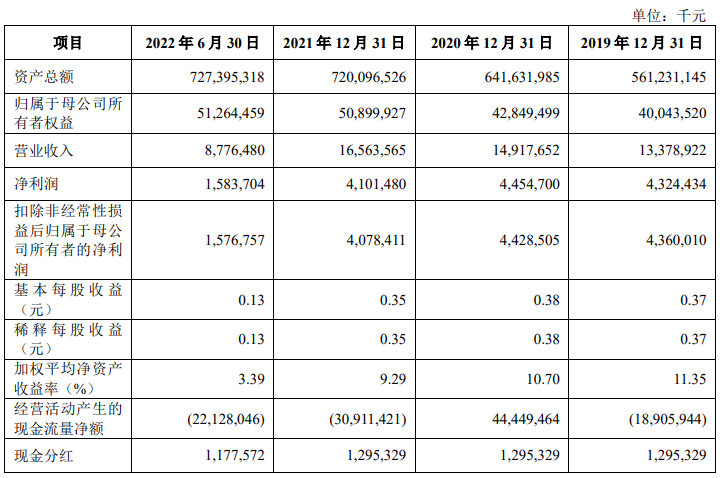

招股书显示,该行主要业务包括公司金融业务、零售金融业务和金融市场业务。截至2022年6月30日,该行资产总额7273.95亿元,股东权益512.64亿元。2019年、2020年、2021年、2022年1-6月,公司实现营业收入分别为133.79亿元、149.18亿元、165.64亿元和87.76亿元,净利润分别为43.24亿元、44.55亿元、41.01亿元和15.84亿元。

从收入构成上来看,该行营业收入包括利息净收入和非利息收入。报告期各期,该行利息净收入占营业收入的比例分别为78.06%、80.07%、76.47%和77.76%;非利息收入占营业收入的比例分别为21.94%、19.93%、23.53%和22.24%;2019年,该行利息净收入与非利息收入结构的改变,主要受新金融工具准则的影响,部分金融投资产生的利息由“利息收入”调整至“投资收益”。

评论