文|未来迹FutureBeauty 林宇

日前(3月6日),POLA ORBIS集团在官网发布公告称,因业绩未达预期,决定终止集团旗下两个品牌Amplitude和ITRIM的运营,将即刻开始通知客户和商业伙伴,并逐步关闭线上商店和终端销售,计划在2023年内完成关停。

POLA ORBIS表示,关停品牌将对综合业绩造成较大影响,预计本财年将遭受8亿日元(约合人民币4100万元)的营收额损失。

对于中国消费者来说,这个消息显得有些突然。就在发布关停公告的两天前,ITRIM还在其官方海外旗舰店开启38节日营销;去年底,Amplitude还全新入驻成都SKP SELECT BEAUTY美妆集合店。

因此,不少消费者在社媒平台直呼“太突然”、“降价记得告诉我!”。

走高端路线,三年前来到中国市场

官方信息显示,Amplitude和ITRIM均于2018年9月推出,二者走的都是高端路线。

其中Amplitude定位高奢彩妆,宣称崇尚“帅气的成熟女性美”、打开女性美的“第二篇章”,是一个面向熟龄女性人群的品牌。产品覆盖底妆、睫毛膏、唇膏等面部彩妆产品,定价与DIOR、YSL等大牌持平,王牌产品粉底液面市价700元左右。据了解,Amplitude2019年10月登陆中国,同年11月在天猫国际开设海外旗舰店。

2019年12月,在上海开办首场官方品牌发布会,举办了一场主题为“时光蕴影”的展览,具有日本美妆教父之称的品牌创始人石桥宁到场,还邀请了诸多美妆博主。

渠道方面,在首先通过跨境渠道进入中国市场后,2021年10月、12月,Amplitude分别入驻北京SKP(专柜),以及西安SKP-SELECT BEAUTY(SKP旗下美妆集合店),一年之后又入驻成都SKP-SELECT BEAUTY。

但与此同时,在2022年12月底,Amplitude天猫国际海外旗舰店便开始清仓处理,目前该门店已经关停。品牌官方微博和小红书账号也分别于去年的3月和12月停更。

另一即将关停的ITRIM与Amplitude同为高端定位,并且针对45岁以上女性用户推出。

据官方信息,ITRIM为POLA ORBIS旗下的高端抗衰品牌,品类线很宽,除了面部护理、面部彩妆之外,还包含身体护理、香氛等多品类系列,产品售价在500元-2600元之间。

据了解,ITRIM也在2019年左右进入中国市场并开设天猫海外旗舰店,并在此后两年时间相继开设小红书店铺和京东店铺。2021年8月,ITRIM陆续入驻上海丝芙兰、北京SKP-S,布局线下渠道。

与Amplitude较快的撤退步伐相比,高端抗衰护肤品牌ITRIM的脚步就明显慢了许多,前者粉丝数为17.8万。

截至目前,ITRIM在中国市场的天猫、京东海外旗舰店运营正常,小红书平台还于3月4日更新了38节活动信息。天猫海外旗舰店客服称:“关于日本POLA集团发布的消息敬请等待后续通知,目前品牌一切经营正常,无需担心。”

关停有这四大原因

某业内资深人士告诉《未来迹Future Beauty》,他认为POLA ORBIS集团关停Amplitude和ITRIM,总的来说是一个正确选择。

首先是这两个品牌本身的定位和卖点问题。

其中ITRIM的定位与集团主力高端品牌POLA有所冲突,“POLA集团的战略是用POLA打高端线,ORBIS打大众线,ITRIM无论从价格还是功效上都与POLA有所冲突。”上述人士表示。

除此之外,从包装设计上来看,Amplitude和ITRIM的品牌LOGO和外包装设计极为简洁,难以令消费者产生深刻记忆点。

其次,POLA ORBIS集团本身的运营问题。

某业内资深人士告诉《未来迹Future Beauty》,“集团对POLA高端线的推广很成功,他们在全球的推广逻辑几乎相同:保持一个很高的段位,然后用传统百货的方式做精准人群的推广。”

“但日系企业有一个通病,他们会将同样一套成功经验复制在不同品牌上,但每个品牌本身和面临的市场环境都不尽相同,在实际推广过程中还是要有一些修正。”他表示。

以中国市场为例,POLA品牌于2004年进入中国市场。恰逢2003年中国下调化妆品进口关税,进出口贸易快速增长,同时消费者端也对进口品品质高度认同。从客观上看,彼时正是外资品牌抢占中国化妆品高端市场份额的好时机。

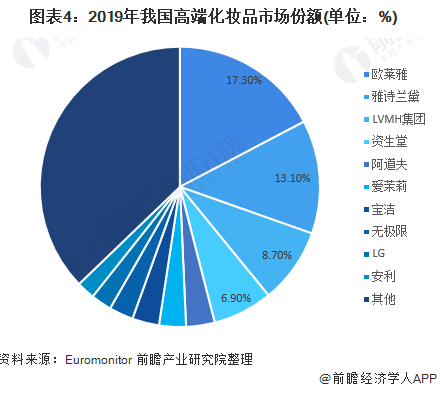

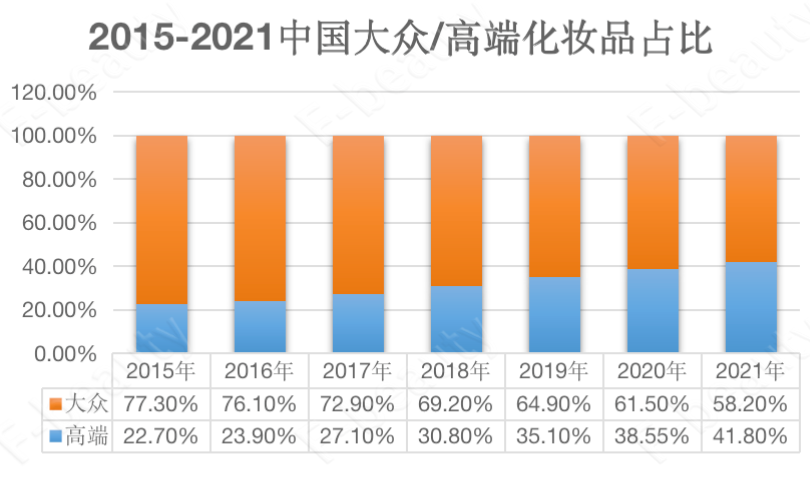

时间来到2019年,中国化妆品市场格局已经形成,高端市场竞争激烈且增速飞快。根据前瞻数据,2014—2019年,高端市场复合增速为16.98%,大众市场仅4.9%。且集中度较高,CR10公司的市场份额62.8%。

在这种背景下,Amplitude和ITRIM并无特殊表现。纵观2018年—2022年每一季度财务汇报,两大品牌在2018年、2020年有推出新品、加强跨境电子商务、启动Instagram直播等策略外,并没有拿出与同期品牌竞争的架势。而2018年的欧莱雅在中国市场获得过去14年以来最快的增长,2019年的雅诗兰黛几乎每个品牌都实现了两位数增长。

在此形势下,想要依靠老打法和普通打法冲出重围,希望极小。

第三,是这两大品牌的定位并不符合2019年的中国消费市场。

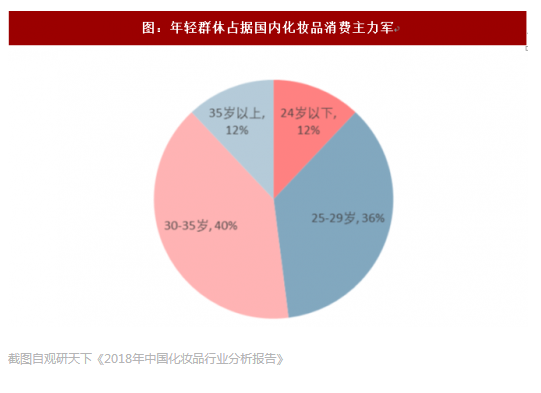

上述提及,护肤品牌ITRIM针对45岁以上女性用户推出,作为彩妆品牌的Amplitude则崇尚“帅气的成熟女性美”。

观研天下发布的《2018年中国化妆品行业分析报告》显示,不同于发达国家成熟化妆品市场所呈现的随女性年龄增长,美容需求越强,化妆品消费水平越高的趋势,我国由于人均经济实力尚在成长、中老年消费者缺乏化妆品消费传统、互联网数字化营销等因素影响,社会美容意识崛起首先体现在 80、90 后年轻群体中。

数据显示,2017年,我国25-35 岁群体化妆品消费占整体比例达 76%,35 岁以上群体占 12%。

而彼时的彩妆市场消费群体年龄也偏小。根据前瞻数据,2018年化妆渗透率在不断提高,彩妆品的消费者趋于低龄化。“95后”甚至“00后”逐渐成长为彩妆品市场的主力军。

而年龄偏小的消费者注意力多变、对于品牌的忠诚度有限、较易被新鲜好玩的事物吸引、更注重性价比。而当时的完美日记、花西子等国货品牌开始崭露头角,彩妆市场进一步被瓜分。

如此状态下,推新慢、价格高的Amplitude很难得到发展。

最后,结合集团自身情况,POLA ORBIS选择关停两大品牌,也属于及时止损。

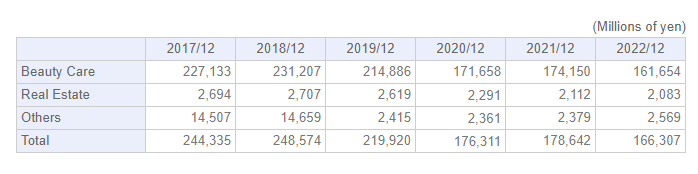

近六年财报显示,POLA ORBIS整个集团的净销售额基本处于下滑状态。2017年,总的净销售额为24.43亿日元(约合人民币1.25亿元),2022年下滑至16.63亿日元(约合人民币8500万元),下滑31.92%。

而美容护理部门作为其主要营收部门,近年来的盈利能力也一直处于下滑状态。官方财报显示,2017年,此部门净销售额为22.71亿日元(约合人民币1.16亿元),2022年则下滑为16.165亿日元(约合人民币8300万元),下滑28.82%。

除此之外,依照可查询的信息显示,自2012年开始,Jurlique茱莉蔻和H2O水芝澳两大品牌的营业利润便一路飘红,始终处于亏损状态。

在营收、营利能力双双下滑的情况下,果断进行瘦身,于POLA ORBIS而言,即便短期内有所亏损,也能够极大缓解自身压力。

大改革阶段,POLA集团的主动求变

“两个品牌的关停,对POLA集团和其整个中国市场而言,并不会产生过多影响,POLA集团也不存在无法支撑新品牌发展的情况。”某业内资深人士告诉《未来迹Future Beauty》。

他表示,集团每个年度都会为品牌支出一笔预算用来发展。“比如要做一个亿的生意,大概准备花5000万。对于负责人而言,5000万必须要花掉,但生意能不能做到一个亿却是未知数。”如此投资两到三年,如果品牌仍未出现增长,那就会砍掉。

可以说,此次关停对POLA ORBIS而言或许早有预料,且与集团此前发布的战略有很大关系。

2020年,POLA ORBIS集团曾推出一个名为“愿景2029”的长期管理计划,并制定出“We Care More”的行动方针。据了解,此计划的基本策略为“在全球范围内发展化妆品业务;改革和提升品牌”“创造新价值,拓展业务领域”等,共分为三个阶段进行。

其中提到,在2023年结束之前,集团处于“中期管理计划阶段”,将实施管理层更替和继任计划,以便在第二阶段开始前,能够过渡到一个有改革性与创新性的管理结构中。集团还表示,在新管理架构下,集团将致力于日本和海外的长期业务增长。

而POLA ORBIS也已经在行动。2022年12月,集团宣布变更董事长兼总裁职位,组建一个强大而富有弹性的管理结构。在此之前,砍掉还在发展中,且未达到预期的品牌也是为下一阶段的革新与管理修枝剪叉。

目前来看,POLA ORBIS还处于“严重偏科”阶段。2022年财报显示,POLA+ORBIS两大品牌的净销售额占比接近84%,Jurlique茱莉蔻和H2O水芝澳及其他六大品牌占比仅不到20%。其中,Jurlique茱莉蔻在2021年关闭了6成中国专柜。2022年,POLA ORBIS更是进一步宣布关停H2O+水芝澳。

主要原因,还是因为集团面对瞬息万变的市场,未及时作出改变。

“茱莉蔻和水芝澳缺乏创新能力。”上述人士表示,“茱莉蔻与欧舒丹属于同一时期品牌,但欧舒丹对市场反应很快,茱莉蔻相比就差很多,而水芝澳更是几十年来都没有突破性的改变。”

那么,日系美妆企业该如何在中国市场寻求突破口?

“守好高端线。”上述人士表示,“不用去大众市场上争夺一席之地,因为日系产品的大众线基本被国内新锐品牌吃光了,并且价格更便宜,包装更漂亮,卖点却差不多。”

根据艾瑞咨询的数据,2016年至2020年,中国市场高端美妆的复合增长率高达26.37%,而同期大众美妆市场的复合增长率为13.9%。此消彼长之下,到2021年中国市场上高端化妆品的销售占比已经达到了41.8%。

截图自逸仙电商2022年财报

在《未来迹Future Beauty》此前发布的《国产品牌的高端化,是使命还是噱头?》一文中,曾分析对于目前的国货品牌而言,进军高端市场的关键是要对未来的主力消费人群进行着重培养,寻找合适切入点,不能与国际品牌“硬刚”。

这意味着目前中国市场上较为成熟的高端品牌仍有很大生存空间,但即便是国际品牌,想要推新品高端,也要重新衡量与对比当前的新消费环境。

于POLA ORBIS而言,品牌的关停纵然不是事关生存的紧要命题,却是它花费四年时间,耗费大量资金向不同领域跨越的一次试探。面临日息万变的市场环境,这个有着94年历史的老牌集团如何寻找自己的“愿景2029”,值得期待。

评论