界面新闻记者 |

奈雪的茶正酝酿一个创始以来最大规模的拓店计划。

3月31日,奈雪的茶联合创始人、董事长兼首席执行官赵林在业绩会上表示,奈雪的茶计划2023年开店600家,主要加密一、二线城市。截至2022年12月31日,奈雪的茶在全国89个城市拥有1068间直营门店。

也就是说,这项计划开出的门店将比奈雪过去8年所有门店总和的一半还多。

“我们的空间还是远远大于星巴克的空间。”赵林在会上表示。目前在深圳市场上,星巴克有超200家门店,奈雪的茶有170家,而赵林认为茶饮相较于咖啡受众更广,奈雪的产品范围也覆盖了咖啡、烘焙等,且奈雪开在社区型、写字楼点位门店的业绩更加稳定,预计2023年深圳门店可达250家。至于远离大本营广东的上海市场,赵林也表示奈雪能够达到星巴克在上海的目标。

并且奈雪的茶并不打算依靠加盟来实现这600家的开店。针对会上投资机构提出对喜茶开放加盟的看法,赵林表示加盟是个好业务,并且奈雪“今天决定明天就能开始,我们整个系统各个方面早都已经其实是有了……但目前还不是时候。”

事实上,2022年奈雪的茶的业绩并不好看。

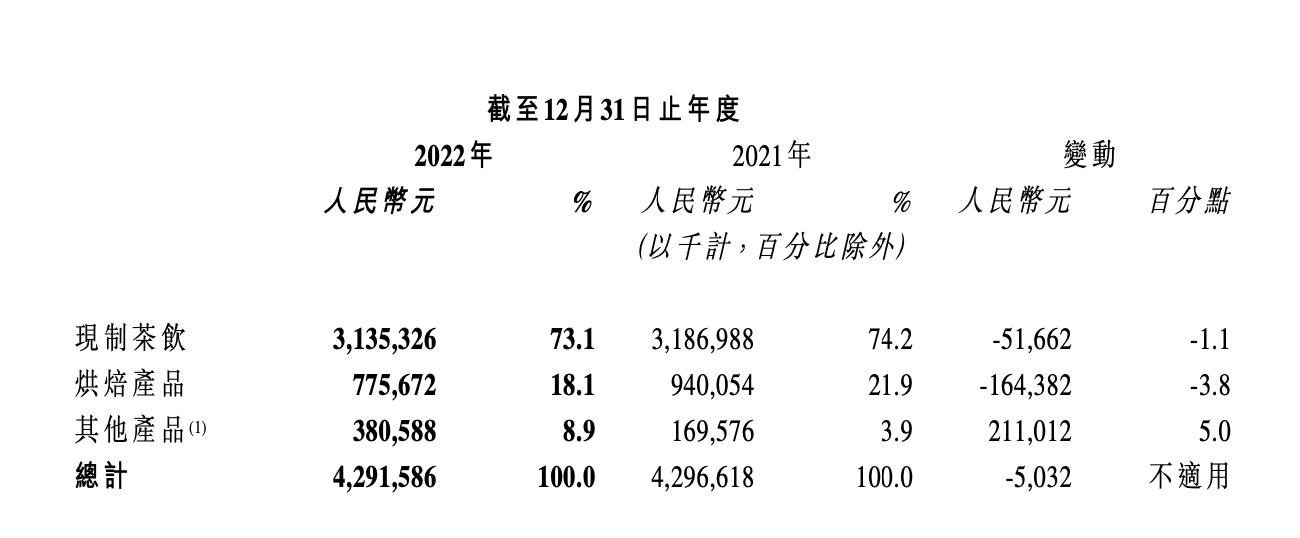

奈雪收入由2021年的人民币42.97亿元下降约0.1%至人民币42.92亿元;经调整净亏损为4.61亿元,上年同期为1.45亿元。财报将其归咎为疫情及消费环境变化影响。

值得注意的是,奈雪能将收入保持在与2021年持平水准的重要原因是,过去一年内进行了降本增效。而CFO申昊也因此表示,随着成本管控,希望集团在2023年取得5个点或以上的净利润率。这或许也是奈雪目前大举拓店的底气来源。

眼下开一家奈雪的茶门店,比过去更便宜了。

首先它需要的店员数量明显减少了。据财报,2021年末奈雪的茶全职雇员10671人,其中总部1275人,店员9396人,店铺数817家 ;2022年末,全职雇员7557人,其中总部1550人,店员6007人,店铺数1068家。也就是说,平均每个店铺配置的店员,从21年的11.5个下降到22年的5.6个。

CFO申昊在会上表示,奈雪的自动排班等系统帮助发现门店人力优化点并迅速调整;自动自查设备等帮助降低培训难度,提升门店人力灵活性;此外,门店人力正在从按人头进行配置,逐渐转为按工时配置。财报显示,奈雪人力成本占比由从2021年的33.2%下降到了2022年的31.7%。

此外在租金成本方面,奈雪的茶表示在2022年签了不少相对优惠的位置,租金有所降低,且租金谈判能力也有所增强。

赵林在业绩会上提及,今年1月时奈雪原本的拓店计划是400家,但后续发现开店容易程度越来越高,因而更改了计划。而开店的容易度增加在于,写字楼、购物中心等业主在筛选时选择奈雪的更多了,“他们发现达到我们水准的品牌,目前我们已经没有对手了,他没得选”,因而奈雪要坚持高质量和高性价比的品牌策略。

更重要的改变来源于奈雪Pro店的铺开。

相较于过去奈雪的标准门店,Pro店型面积更小、去掉了中央厨房从而降低了单店投入与租金成本。赵林表示,2019年奈雪的茶平均门店面积280平方米,而眼下在130-140平方米左右,此外2017年时奈雪的保本点要90万才能打平,现在10万就打平了。

而奈雪的茶还提出了对降本增效的预期,希望在短期到中期通过供应链持续优化,维持略高于65%的毛利率水平,且未来达成门店人力低于20%和租金低于15%的指引。

但回到门店扩张,成本降低的确有利于其迅速铺开,只是一个问题在于,随着门店密度的增加,消费者是不是还会买账呢?

奈雪的茶的加密逻辑是:随着经营时间增长以及门店密度逐步增加,消费者在该等市场的消费习惯逐步形成,加之新开门店占比逐渐下降,预计平均单店日销售额将逐步走向平稳,并且门店经营利润率水准将逐渐提升。

但从过去一年里的单店表现来看,这个预期能否达成仍有待验证。

2022年,第一类奈雪门店有827家,平均单店日销售额 1.33万元,门店经营利润率12.5%;第二类位于相对较低等级购物中心、写字楼、社区点位的门店157家,平均单店日销售额9500元,门店经营利润率16.1%。

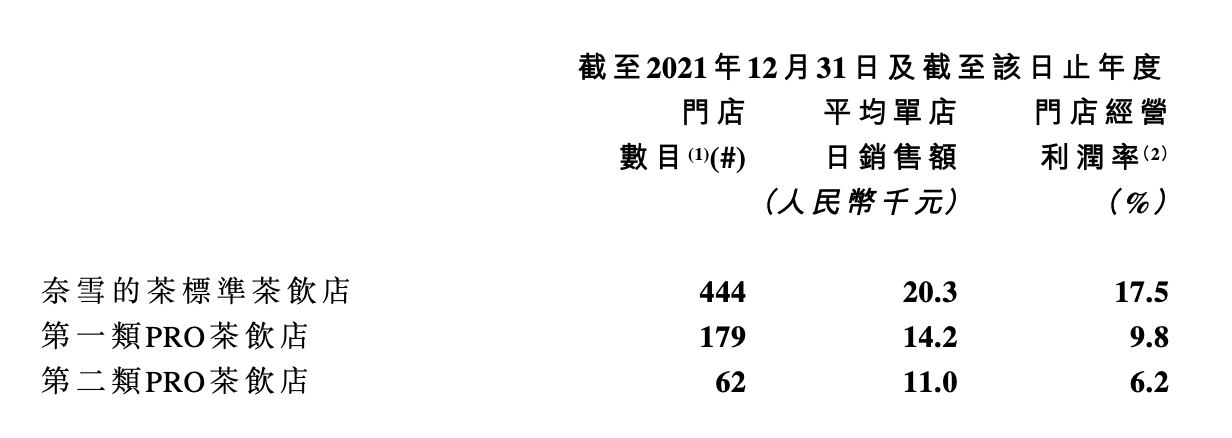

由于奈雪的茶更改了店型划分标准,将过去标准店、第一类Pro店、第二类Pro店的划分更改为眼下的第一类、第二类门店,即将标准店与位于核心商圈的Pro店合并,无法直接对比,但从2021年标准店、一类Pro店、二类Pro店分别2.03万、1.42万、1.1万的平均单店日销,和17.5%、9.8%、6.2%的门店经营利润率上看,升级为Pro的奈雪门店吸引力似乎有所下降。

这其中当然有疫情的因素,但另一个重要的数据是,烘焙产品对营收的贡献由2021年的21.9%下降至2022年的18.1%。这也是Pro店弱化烘焙业务所带来的影响。

在产品方面,奈雪的茶联合创始人、执行董事兼总经理彭心表示,在维持经典大单品的基础上,每个月会保持两款左右的产品上新,此外将在传统茶、经典升级、健康食材等方面进行挖掘。在定价上,在维持目前15-19元产品线基础上,也会提供食材更丰富、23元左右的产品。 此外,奈雪的零售业务也有了一些起色,包含瓶装饮料、茶叶等在内的其他产品营收占比由2021年的3.9%上升至8.9%。

不同于2019-2021年时期茶饮界花样百出、疯狂上新的局面,产品同质化、激烈竞争才是眼下的现实,当创新对行业的刺激大幅减弱时,如何争夺现有市场存量、开拓新的空白土壤是每个品牌都在思考的难题。

所有品牌都在快起来。2022年喜茶开放加盟、今年更全面布局出海,在此之前它与奈雪已将价格带调整至行业平均水准不再高贵,古茗开年就喊出2023要突破万店的计划,蜜雪冰城更是在国内超2万的门店基础上继续拓展东南亚、日本、澳大利亚等海外市场。疫情后,品牌们都展现出一种近乎报复性扩张的情绪,而奈雪能在这场大战中走到哪一步呢?

评论