文|蓝鲨消费特邀作者 张丹华

编辑 | 卢旭成

核心要点:

1、融资事件74起,环比增长27.6%,披露的融资金额达17.34亿人民币。

2、吃喝相关投融资事件37起。餐饮投资数量翻倍;咖啡、预制菜、小吃最受资本关注;咖啡赛道持续火热,投融资相关事件9起。

3、消费级智能硬件投融资数量增加,VR头显设备受追捧。

4、消费企业加速上市。IPO相关事件44起,7家消费企业上市,37家消费企业更新或提交招股书。

5、地域分布上,包括江浙沪皖的长三角地区依然是消费投融资主力,安徽似乎成为消费投融资新宠儿,投融资数量不断增加。

6、咖啡市场狂飙,现磨咖啡和零售咖啡竞争激烈,现磨市场或现肉搏战,零售市场竞争的焦点则是供应链和渠道。

01、消费投融资明显回暖,餐饮投融资事件翻倍

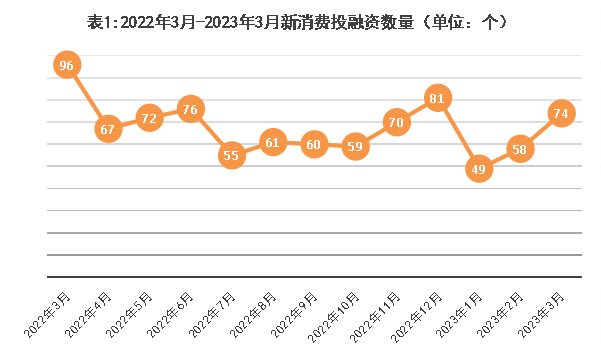

据蓝鲨消费不完全统计,2023年3月1日至3月31日,新消费领域共公布了74起投融资事件,环比上涨27.6%,同比下跌22.9%。

来源:企查查、IT桔子等,蓝鲨消费整理并制图

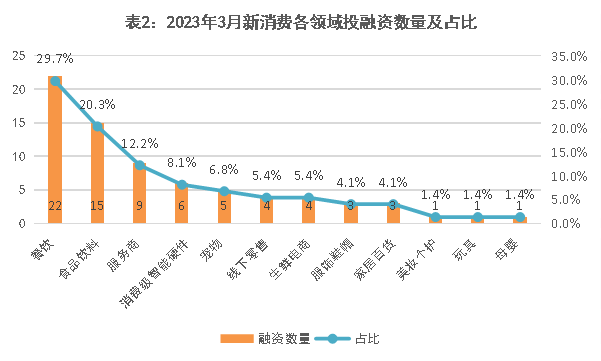

来源:企查查、IT桔子等,蓝鲨消费整理并制图

从细分领域来看,3月新消费产业投融资有以下3个特点:

一是吃喝相关项目合计占比近半,餐饮投融资数量翻倍。

餐饮和食品饮料领域,分别有22起和15起投融资事件,合计占比近半。得益于线下消费逐渐复苏,相比2月,3月公布的餐饮投融数量翻倍,并有3起亿元级别投融资事件。

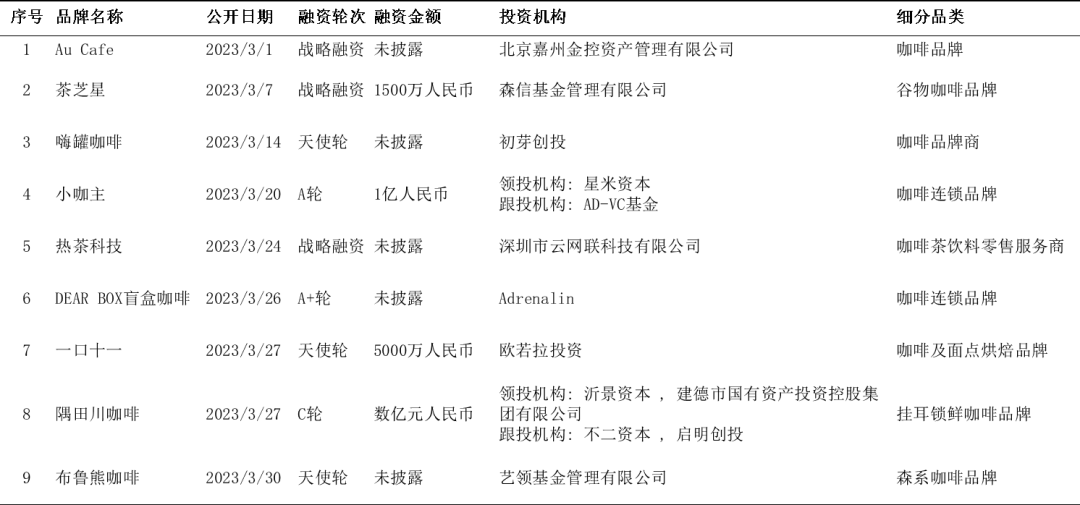

细分来看,咖啡赛道持续火热,圈地厮杀更为激烈。本月共有9起相关投融资事件,其中,挂耳咖啡品牌“隅田川”和咖啡连锁品牌“小咖主”的融资金额均达到亿元级别。同时,瑞幸咖啡创始人陆正耀创立的库迪咖啡,本月成立了库迪咖啡(厦门)有限咖啡,注册资本高达1亿美元。可以说,咖啡赛道的圈地厮杀之战将更为激烈了。

表3:2023年3月获得融资的咖啡相关品牌

来源:企查查、IT桔子等,蓝鲨消费整理并制图

另外,预制菜和小吃也是资本关注的重点。3月,新中式预制菜品牌“面朝大海”、预制菜餐食研发商“多味研创”、3R食品供应服务商“叮叮鲜食”、冷冻料理包生产商“味宝食品”均获得融资。另外,小吃品牌“马路边边串串香”母公司“墨比优创”融资金额近亿。

二是消费级智能硬件投融资数量增加,VR头显设备受追捧。2月,消费级智能硬件相关投融资事件3起,本月则增加至6起;同时,上月,VR头显设备制造商“小派科技”获得亿元级融资;而本月,VR及MR头显厂商“傲雪睿视”、VR眼镜及头显硬件品牌“大朋VR”、光波导AR眼镜研发商“雷鸟创新”均获得高额融资。

三是宠物赛道,4个品牌获得融资,4个品牌加速上市。宠物用品电商服务商“波什宠物”、宠物食品品牌“O客OKEEPET”和“造藏”、宠物美容服务平台“爪爪科技”获得融资。宠物食品生产商“朗诺股份”在新三板挂牌,新瑞鹏宠物医疗集团、福贝宠物、乖宝宠物招股书均有更新,上市进程更进一步。

来源:企查查、IT桔子等,蓝鲨消费整理并制图

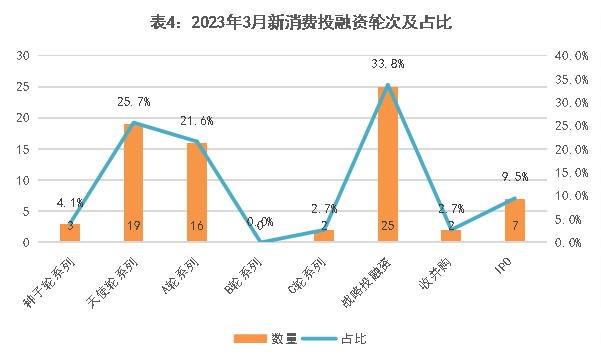

从融资轮次看,早期投融资和战略投融资占主导。基于产业协同的战略性投融资占比1/3,超半数投融资事件发生在B轮之前。

来源:企查查、IT桔子等,蓝鲨消费整理并制图

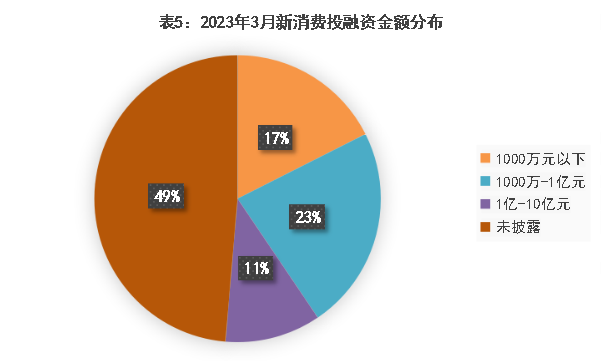

从融资金额方面,据蓝鲨消费估算,披露融资金额的38起投融资事件中,融资金额约17.34亿人民币。公开融资金额的投融资项目仍以千万级为主,占比近1/4。不考虑公开发行的话,亿元级投融资项目9个(含约亿元),相比上月有所增加。

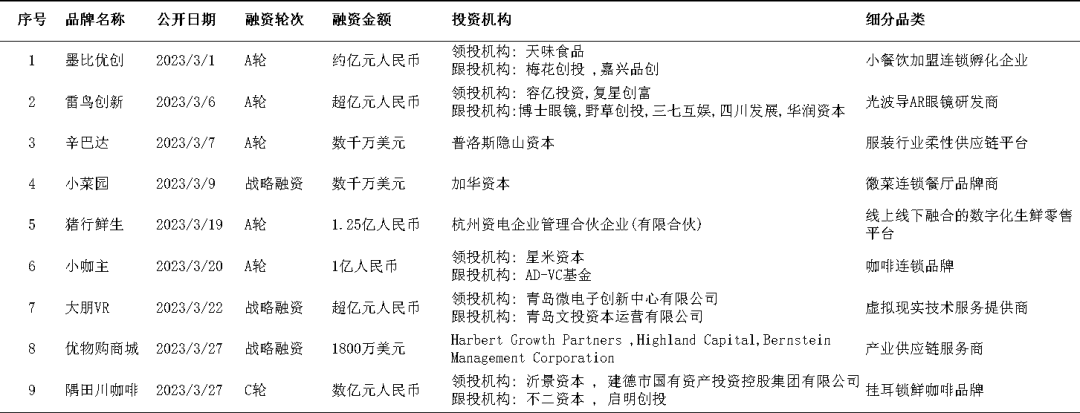

表6:2023年2月获得亿元级融资的新消费项目

来源:企查查、IT桔子等,蓝鲨消费整理并制图,不含IPO轮次的项目

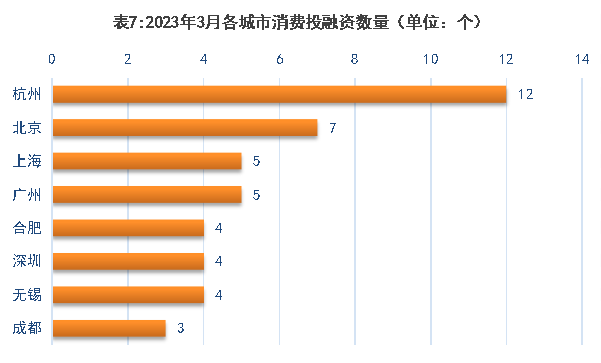

地域上,分城市来看,深圳、北京、上海、广州4个城市的投融资数量最多,分别有12个、7个、5个和5个项目获得融资。分省级来看,浙江、广东、北京、安徽、江苏是投融资数量TOP5;特别是安徽似乎成了消费投资的新宠儿,投融资数量再次跻身前列。分城市带看,包括江浙沪皖在内的长三角地区最吸金,共有32起新消费投融资事件,占总数的43.24%。

来源:企查查、IT桔子等,蓝鲨消费整理并制图

02、受益全面注册制,44个项目加速IPO

2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,自公布之日起施行,配套制度规则同步发布实施。相比核准制,注册制在上市条件、注册程序、发行承销制度、重大资产重组制度、监管执法和投资者保护方面进行了优化。

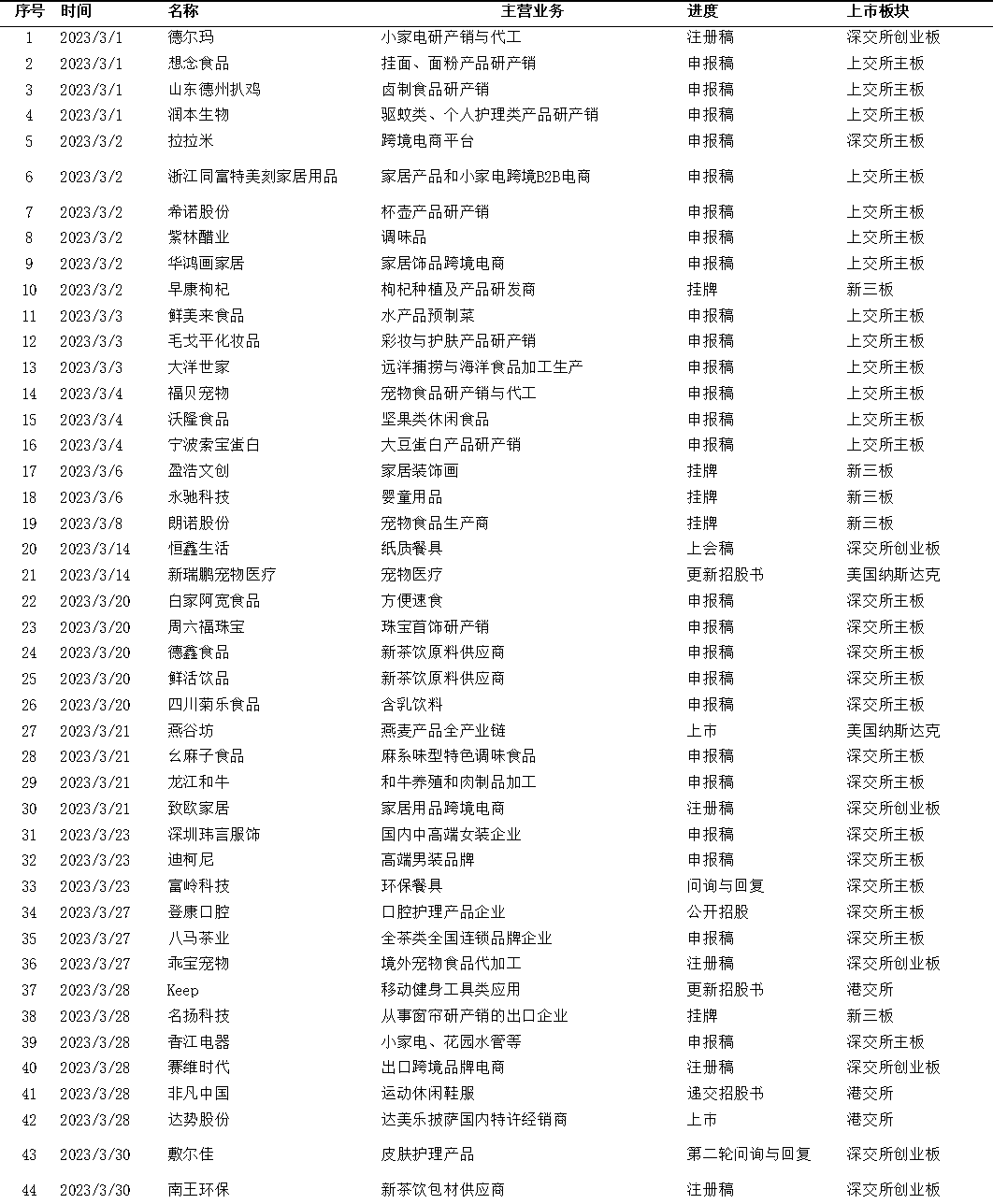

对于创投公司而言,全面实行注册制使得一级市场退出更为顺畅。受益于此,本月,消费产业IPO热情高涨,消费产业共有44起IPO相关事件。

其中,达美乐披萨中国特许经销商“达势股份”正式登陆港交所,燕麦产品全产业链企业“燕谷坊”成功在美国纳斯达克挂牌上市。5家企业挂牌新三板,分别是枸杞种植及产品研发商“早安枸杞”、家居装饰画企业“盈浩文创”、婴童用品厂商“永驰科技”、宠物食品生产商“朗诺股份”、窗帘研产销出口企业“名扬科技”。冷酸灵母公司“登康口腔”开启申购,即将登陆深交所主板;小家电研产销与代工“德尔玛”等5家企业提交或更新招股书注册稿;另有新瑞鹏宠物医疗集团、KEEP、毛戈平化妆品、白家阿宽食品等30家企业更新或递交招股书。

表8:2023年3月新消费领域IPO相关事件

来源:公开资料,蓝鲨消费整理并制图

03、咖啡狂飙,现磨市场或陷肉搏战,零售市场是供应链和渠道之争

来源:库迪咖啡官网

与消费赛道投融资整体回归理性不同,咖啡赛道一枝独秀,投融资十分活跃。

据蓝鲨消费不完全统计,2022年,国内咖啡相关投融资事件35起,而2023年的2-3月份,这一数量就达到了17起,超过了2022年全年的半数份额。

2023年3月,咖啡赛道发生了四件大事。

一是整体来看,本月是2021年下半年消费投融资遇冷以来,咖啡投融资数量最多的月份;二是3月3日,瑞幸公布2022年财报,全年新增门店2190家,年营收132亿元,截至2022年底门店数量达8214家,经营利润11.56亿元,实现全年盈利;三是3月27日,库迪咖啡(厦门)有限公司成立,注册资本高达1亿美元,法人为瑞幸创始人钱治亚;据公开报道,成立仅5个月的库迪咖啡,门店覆盖已近“百城千店”;四是3月27日,挂耳咖啡品牌“隅田川”获得数亿人民币的C轮融资。

2023年,开店、开店、开店成为现磨玩家的主要策略,现磨咖啡市场或现肉搏战。

在最新的财报电话会议上,瑞幸CEO郭谨提出瑞幸2023年的战略是“先覆盖再提坪效”,冲刺万店目标。2023财年第一季度,星巴克在中国新开69家门店,新覆盖城市10个,国内门店数量已达6090家。2022年9月上市的Tims中国也将持续推进门店扩张。

麦当劳旗下麦咖啡计划2023年新增1000家门店。新成立的库迪咖啡则扬言三年开出万店,毫不掩饰开店扩张的野心。而它们,都将扩张目标聚焦于三四线城市为主的下沉市场,因此,在大肆扩张过程中,围绕用户、点位等,势必会出现贴身肉搏战。

而销售挂耳咖啡、冻干咖啡、胶囊咖啡、咖啡原液的零售玩家,如隅田川、三顿半、永璞等,竞争同样激烈。纵观中国咖啡消费史,经历了以雀巢为代表的速溶咖啡、以星巴克为代表的现磨咖啡和现如今的“即饮+速溶+现磨,线上+线下”多元化咖啡阶段。

作为雀巢的替代品和消费升级的体现,挂耳、冻干、冷萃等精品速溶咖啡,相比现磨咖啡,性价比更高、也更为方便快捷,无论是在高线城市还是在下沉市场,势必与现磨咖啡共存,并占据相当的份额。而作为零售品牌,隅田川、三顿半和永璞之间的竞争将是供应链和渠道之争。

评论