文 | 独角金融 高远山

A 股市场规模已位居世界第二,上市公司数量突破5000 家,2022年A股IPO募资总额接近全球一半,上海、深圳交易所IPO募资额包揽了全球市场的冠、亚军。而中信证券(600030.SH、6030.HK)超过高盛,成为全球最大IPO承销投行。2022年,中信证券以85.64亿元的投行业务收入,再居行业榜首。虽然业绩夺魁,但“投行一哥”今年却屡屡因为投行业务违规,被监管警示。

4月12日晚,中信证券一周之内内再因投行业务违规遭警示。不久前的4月6日,也是因投行保荐业务遭通报批评。

截至4月14日,中信证券A股收报20.95元/股,微涨0.05%,市值3105亿元。

1 月内再被警示,因保荐嘉禾生物项目被二次点名

未勤勉尽责、未实施充分的核查程序、未有效督促公司建立健全内部控制,这些问题是大多数券商投行业务的“雷区”。4月12日,深交所连出多张罚单,事涉嘉禾生物创业板IPO申请,中信证券被采取书面警示的自律监管措施,两名相关保荐代表人韩昆仑、段晔被通报批评。

嘉禾生物主要业务为天然植物提取物及保健食品的研发、生产和销售,是国内规模较大的植物提取物研发、生产和出口企业之一。

2017年,嘉禾生物由西部证券保荐,申报上交所主板IPO,但在2018年3月主动撤回了申请。时隔数年,嘉禾生物改由中信证券担任保荐机构,申请创业板IPO。这次申请在2021年6月获得受理,2022年4月,在完成深交所的两轮前期问询后,嘉禾生物的审核再次沉寂,三个月后,便是一纸来自交易所终止审核的决定。

此次中信证券被罚,主要因为对嘉禾生物境外存货核查程序执行不到位,实际开展的核查工作与披露情况存在差异;二是未充分关注嘉禾生物境外销售交易存在的异常情形并进行审慎核查;三是未充分关注嘉禾生物销售、采购、研发相关内部控制存在的薄弱环节;四是对嘉禾生物转贷、与供应商异常资金往来等事项核查不到位,发表的核查意见不准确。

值得注意的是,这已是中信证券在4月第二次因投行业务被监管警示。

2022年初,华钰矿业(601020.SH)因多期业绩报告存在重大遗漏、未及时披露关联交易等问题,与其控股股东一并被西藏证监局采取出具警示函以及罚款等监管措施。

4月6日,西藏证监局对中信证券、国开证券分别采取出具警示函、监管谈话措施的决定。

中信证券作为华钰矿业首次公开发行并上市项目保荐机构,在2017年至2018年6月持续督导工作中,对华钰矿业关联方及关联交易现场检查不到位,未保持应有的职业审慎并开展审慎核查,未能督导华钰矿业有效防止关联方违规占用公司资金。

监管部门还发现,中信证券项目组在持续督导期间,未针对华钰矿业销售收入增长及主要客户结构变化进行必要的关注,未对华钰矿业2017年销售收入采取充分的核查程序,未对主要客户结构变化情况进行详细分析并履行进一步核查程序。

2 年赚231亿,4年来净利、营收首次双降

成立于1995年的中信证券,是中国第一家A+H股上市的证券公司。2006年,中信证券正式超越中金公司成为券商净利润老大,且已连续十余年蝉联券商业绩冠军,稳坐“一哥”之位。

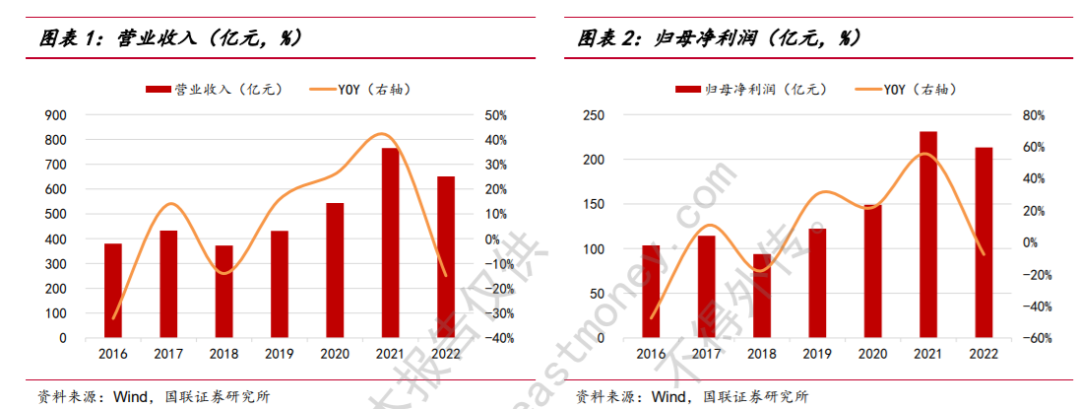

证券业业绩整体下滑背景之下,“券业一哥”也没能免俗,接连被罚的中信证券业绩表现不如往年。3月31日,“一哥”交出了2022年成绩单。2022年度,实现营业收入651.09亿元,同比减少14.92%;实现归属于公司股东净利润213.17亿元,同比减少7.72%,为4年来首次出现业绩双降。

不过,在已发布年报的券商中,中信证券营收、净利均排在行业第一,且净利润同比降幅小于同业。作为国内规模最大的证券公司,中信证券在净资本、净资产和总资产等规模方面的优势显著,是行业首家总资产规模突破万亿元的证券公司。其营收和净利润连续十余年排名行业第一。

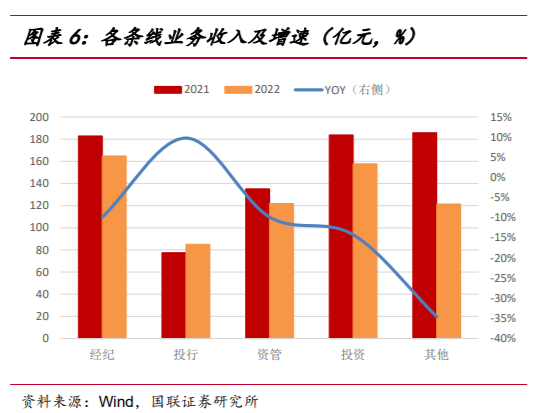

中信证券主营业务包括证券投资业务、经纪业务、资产管理业务、证券承销业务。具体来看,经纪业务为第一大业务,2022年收入164.88亿元,同比下降9.85%;证券投资业务营收同比减少逾10%,达14.22%,营收157.72亿元;资产管理业务营收121.85亿元,同比减少9.84%;主营业务中,仅证券承销业务营收同比增长,增加9.78%,为85.11亿元。

投行业务方面,据年报数据,2022年,中信证券完成A股主承销项目166单,主承销规模人民币3763.17亿元(现金类及资产类),同比增长13.38%,市场份额 22.31%,排名市场第一。完成 IPO项目58单,主承销规模人民币1498.32亿元,市场份额25.53%,排名市场第一 ;再融资项目108单,主承销规模人民币2264.85亿元,市场份额20.60%,排名市场第一,其中现金类定向增发项目68单,主承销规模人民币1155.64亿元,市场份额20.93%,排名市场第一。

“这也受益于境内IPO规模在整个全球资本市场中占比提升,公司也超越了高盛成为全球最大的IPO承销商。”中信证券在业绩发布会上表示。

多家券商报告指出,2022年中信证券业绩领跑券商,各项业务保持行业领先,龙头券商地位显著。

3 内控惹祸,频收罚单

随着全面注册制的推行,券商的各项合规管理也受到了市场广泛关注。

成绩斐然,获得券商龙头老大赞誉的同时,中信证券内控和合规管理仍存漏洞。2021年以来,除了保荐业务以外,经纪业务、私募子公司产品审核不到位等方面,中信证券也收到不少罚单。

2021年1月6日,思创医恵在启动发行前,中信证券向深交所出具《承诺函》,明确承诺思创医恵没有发生大股东占用公司资金和侵害小股东利益的情形,深交所后来查询发现,中信证券所作承诺不真实、不准确,最终决定对其出具监管函。

2021年2月10日,深圳证监局官网公布了关于对中信证券采取责令改正措施的决定,涉及私募基金托管业务、投行保荐、资产管理三大重要业务条线。

上述公司涉及中信证券下属青岛金石灏汭投资有限公司(下称“金石灏汭投资”)等待整改子公司及管理的多只产品或投资项目未通过个案申请审核。金石灏汭投资为中信证券旗下金石投资有限公司全资持股,而金石投资是中信证券100%持股的券商直投子公司。

金石灏汭投资还与企业家罗永浩产生过合同纠纷。罗永浩持有的成都锤子科技集团有限公司1462万股股权被冻结8个月后,2022年7月,罗永浩所持有的该股权被解冻,这意味着,要么罗永浩已经还清了相关债务,要么已经与有关债权方达成了和解。

2022年3月,中信证券江西分公司因存在内部控制不完善等问题,被江西证监局采取责令增加内容合规检查次数措施的决定。

2022年10月24日,因下属多家私募子公司存在产品审核、公司治理、出资超标等问题,深圳证监局认为中信证券内控机制不完善,对其采取责令改正措施的行政监管措施。

2023年年初,根据上交所开出的新年第1号、2号监管函,中信证券两名保代肖少春、路明在华大智造IPO项目中存在保荐职责履行不到位的情形,包括未充分关注发行人与关联方的合作事项,也未按要求进行核查报告;未督促发行人及时履行信息披露义务,导致发行人股票上市交易、合作事项取得进一步进展后才披露相关情况,因此收到书面警告。

金融机构按照监管规定履行的反洗钱义务,主要包括:客户身份识别义务、保存客户身份资料和交易记录、报送大额交易报告和可疑交易报告等。今年2月,中信证券恰巧踩到了反洗钱工作的三道“红线”,中信证券及中信建投双双收到央行罚单,两家机构合计被罚2764万元。其中,中信证券被罚款1376万元,同时4位部门负责人也受罚。

随着全面注册制的落地,将直接利好券商投行业务,同时也将全面压实中介责任,对证券公司的风险管理能力提出了更高的要求。

深圳汇合创世投资管理有限公司董事长王兆江认为,券商投行等中介机构,应该坚持勤勉尽责、专业审慎、合法合规的原则为企业和投资者服务,时刻把投资者利益和社会效益放在第一位,注重投行业务的社会影响力,而不是把业绩至上,利益至上放在首位。

当前,如中信证券等头部券商早已进入国际投行的第一梯队,更需要树立专业可靠,让大众信赖的形象,如此才能在世界金融市场拥有更大的舞台,扮演好更高大的行业领袖角色,发挥出无可替代的国际影响力。你觉得中信证券风控管理如何?欢迎留言讨论。

评论